原文发送于昨日晚间。

2025年3月24日,亿纬锂能公开发行50亿元可转换公司债券,简称为“亿纬转债”,债券代码为“123254”。

按最新正股价:51.32元,转股价:51.39元,以及转债条款计算,转股价值:99.86元,纯债价值:100.97元,保本价:116.5元,债券年收益:2.61%,AA+级。

发行条款点睛

利息和赎回价:第一年0.20%、第二年0.40%、第三年0.60%、第四年1.50%、第五年1.80%、第六年2.00%,赎回价:112元。尚可。

强赎条件:转股期内,正股连续30个交易日中,至少有15个交易日的收盘价不低于转股价的130%。一般。

转股价下修条件:存续期间,正股连续30个交易日中,至少有15个交易日的收盘价低于转股价的85%。下修转股价无净资产限制。一般。

回售条件:到期最后2个计息年度内,正股任何连续30个交易日的收盘价低于当期转股价的70%。回售价为面值加当期利息。一般。

公司基本面

公司于2009年在深圳创业板首批上市,历经23年快速发展,已成为具有全球竞争力的锂电池平台公司,同时拥有消费电池、动力电池、储能电池核心技术和全面解决方案,产品广泛应用于物联网、能源互联网领域。

暂无细分行业转债对标。锂电池相关行业转债有:鼎胜转债、华友转债、芳源转债等。

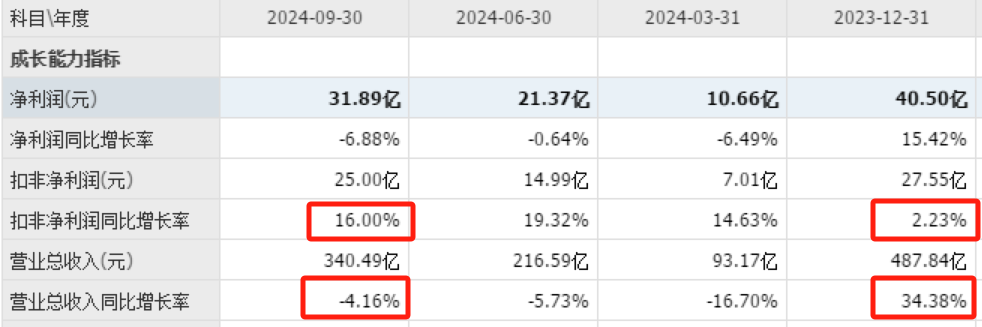

经营业绩

公司近期业绩平稳。

估值

当前亿纬锂能股价:51.32元,毛利率:17.38%,静态估值市盈率PE:27.53倍,市净率PB:2.87倍,成长性估值PEG:1.57,近期21家机构关注。

参考近似规模、评级和转股价值的可转债估值,预计为中肉签一枚。

假定原股东优先认购70%~90%,网上申购9万亿,则预测满额申购中一签概率为:5.6%~16.7%,约9户中一签。

按每股配售2.4523元面值可转债,股票市值含可转债优先配售权比例为4.78%,即买400股,20528元市值大概率配10张。

综合评价

公司近期业绩平稳,静态估值偏高,成长性估值偏高。

转债转股价值略低于面值,评级较高,利息尚可。

综合5星评级为5星(*****)。

本文观点和原理参见《价值可转债投资策略》(作者:宁远君,唐斌)。

《不改趋势高》《高中签率新转债来了》《1只转债不下修,1只转债即将满足》《警惕!1只转债宣布强赎,3只转债加入赎回列表》已同步发文,欢迎关注!

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中提及的证券买卖,请自行承担风险!

本文作者可以追加内容哦 !

1、台州乾兴智能制造有限公司;

2、温岭市乾元智能制造有限公司。