$海立股份(SH600619)$ 作为一家以压缩机、新能源汽车零部件为主营业务的企业,其潜在的重组价值可从多个维度进行分析。以下是对其重组可能性的评估框架及关键考量因素:

一、核心业务与资产价值

压缩机业务:海立是全球领先的转子式压缩机制造商,在家用空调压缩机领域市占率约15%,技术积累深厚。

重组价值点:若行业集中度提升或公司剥离非核心资产,压缩机业务可能吸引战略投资者(如家电巨头或产业基金)。

新能源汽车零部件:布局电机、电控、热管理系统等,受益于新能源汽车高速增长,但竞争激烈(如特斯拉、比亚迪等自研体系)。

重组价值点:若技术或客户资源具备差异化优势,可能成为新能源车企或Tier1供应商的并购标的。

二、股东结构与国企改革背景

控股股东为上海电气(持股20.22%),属上海国资体系,符合国企改革“提质增效”政策导向。

潜在重组路径:

混改引入战投:如引入产业资本(如新能源产业链企业)或财务投资者优化治理。

资产整合:上海电气旗下资产(如工业装备、能源技术)与海立的协同性重组。

股权转让:若上海国资调整产业布局,不排除让渡控股权。

三、行业整合与并购潜力

家电产业链整合

空调行业增速放缓,压缩机企业需拓展新应用场景(如车载、商用制冷),或通过并购实现横向扩张。

新能源汽车赛道布局

若海立新能源业务未能突破规模瓶颈,可能成为被并购对象,补强收购方在热管理、电机等领域的短板。

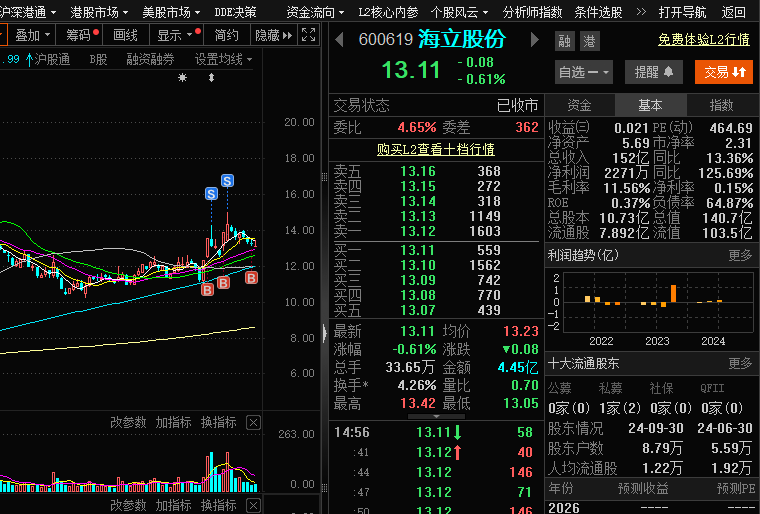

四、财务与估值弹性

财务指标:需关注资产负债率(2023Q3约59%)、现金流稳定性及利润率水平。若存在低效资产,剥离后可释放估值。

市值管理需求:当前市值约60亿元(2023年),在国资体系中属中小盘,重组对股价弹性影响较大。

五、政策与区域经济因素

上海国资改革:上海持续推进国企专业化整合,海立作为高端制造标的,可能成为改革试点。

新能源汽车政策:国内补贴退坡但海外市场(如欧洲热泵需求)可能带来增量机会。

六、潜在风险

行业竞争:压缩机面临美的、格力等下游厂商自供压力;新能源车零部件需应对技术迭代风险。

重组不确定性:国企决策流程较长,需跟踪上海电气及国资监管动态。

结论:重组情景推演

乐观情景:上海电气推动资产注入或引入战投,新能源业务绑定头部车企,估值重塑。

中性情景:维持现状,通过内部优化提升利润率,等待行业整合机会。

悲观情景:压缩机业务承压,新能源业务拓展不及预期,沦为壳资源。

投资者建议:短期关注上海国资改革动向及大股东资本运作信号,长期需验证新能源业务订单放量能力。若重组预期升温,可能存在主题性机会,但需警惕基本面波动风险。

本文作者可以追加内容哦 !