国际涨势如虹,连创新高,终于迈过3000美元,向着更高目标进军。

与此同时,“黄金+?”这一资产组合配置的话题也在投资者中广受讨论。黄金在携手各类“搭子”时会产生怎样的反应?今天小夏就和大家一起算一算↓↓↓

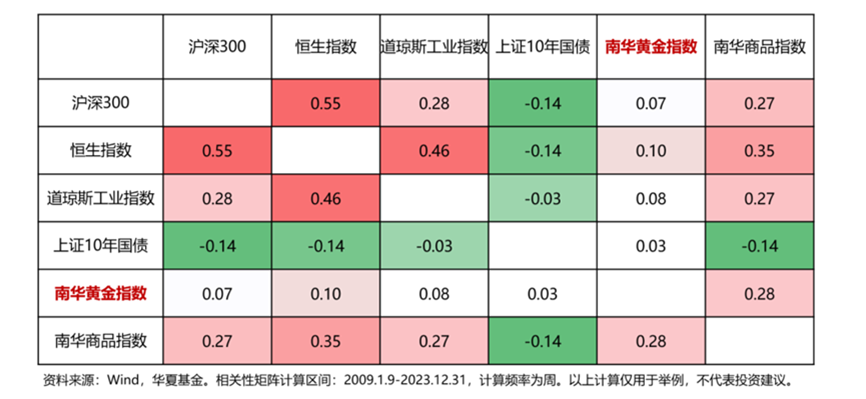

黄金天生百搭与其他资产相关性

黄金之所以成为资产配置的重要一环,是因为跟其他资产的关联较弱。数据显示,黄金与沪深300、恒生指数、道琼斯指数这些权益市场的代表性指数相关性都非常弱,分别为0.07、0.10、0.08,能有效对冲权益市场的波动。

黄金+?组合谁的效果最神奇?

尽管黄金价格的上涨令黄金持有者有不少浮盈,黄金ETF(518850)二级市场价格年内累计涨幅超15%。但黄金本身是不生息的,定位更多是底仓配置,在特殊周期里抵御波动和风险。

假设我们持有黄金约一成仓位(10%),来模拟一下过去五年,组合其他资产的结果。

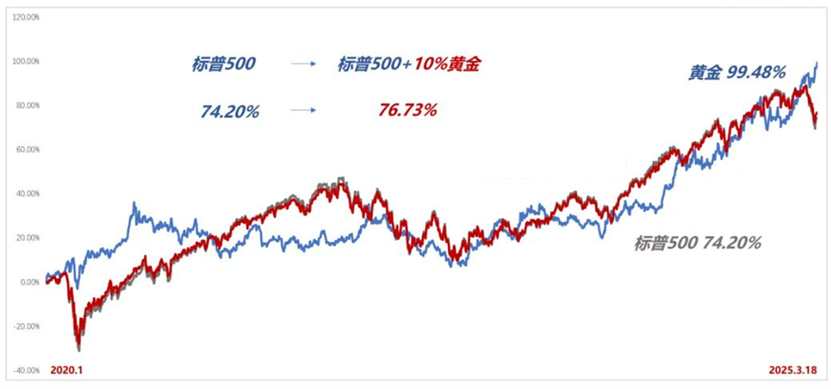

01标普500+黄金

数据显示,标普500搭配黄金后涨幅变动不大。因为比较特殊的是,过去五年,美元、美股、黄金都走出了牛市。美债实际利率&黄金定价框架失效,尤其在2022年后,美股和黄金的走势高度重叠。

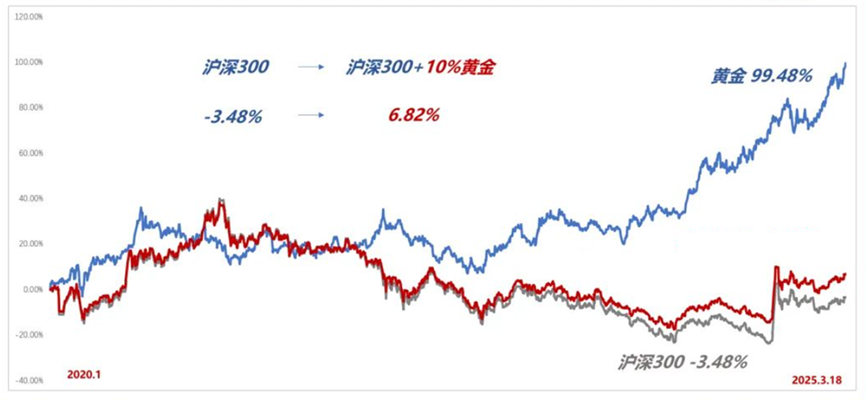

沪深300+黄金

数据显示,沪深300搭配黄金后近5年涨幅达+6.82%,原本的亏损直接转为盈利了。在A股市场一度收获失望的投资者,因为黄金的对冲,也能获得不错的结果。

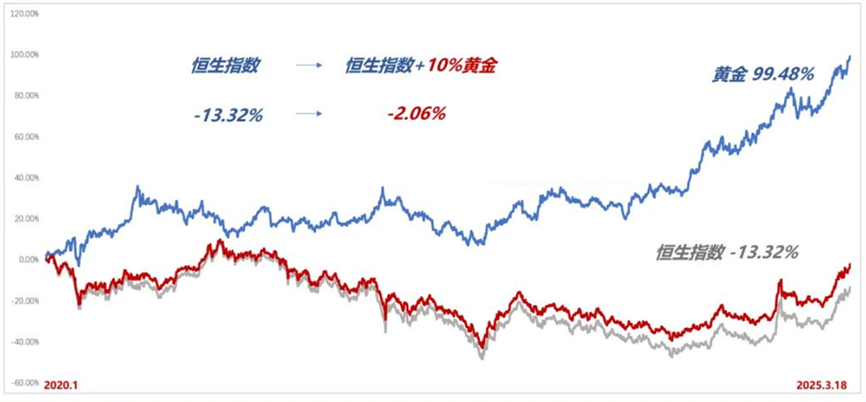

恒生指数+黄金

港股近几年由于外资流动性的抽血,以及互联网、医药板块的估值、业绩杀,走过了难挺的岁月,但特点也是波动大、弹性大。

数据显示,恒生指数搭配黄金后涨幅由-13%,转为-2%,尤其在港股大幅回撤之际,如果及时增加黄金的配置,对冲效果可能更佳。

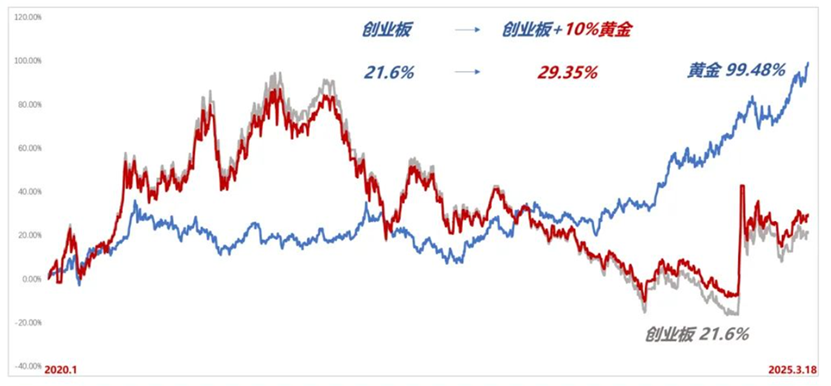

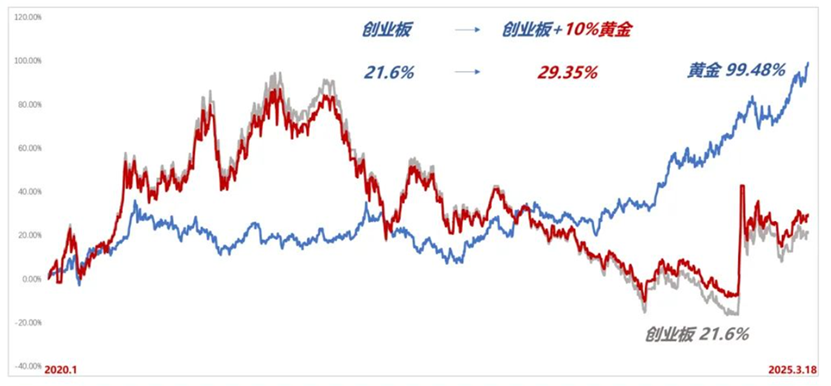

创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着AI带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

纯债+黄金

即便在债牛行情,因为加入了黄金,组合也获得了“固收+”的效果。

黄金资产过去5年的极端大牛市行情或难以复现,但至少可以看到的是,在资产组合中,添加黄金这类独立资产,尤其是高波动的创业板指,和弱经济周期里的沪深300,以及遭遇估值业绩双杀的港股市场,的确带来了较好的对冲效果。

随着美股资产的高位波动,或有更多配置型资金涌入黄金ETF,黄金价格或仍有上冲惯性,但投资者需要控制仓位,继续以配置思路对待。

你的组合里,给黄金做搭子的是哪类资产呢?效果如何?欢迎评论区聊聊看~

黄金ETF华夏(518850)

密切跟踪金价走势,支持T+0交易,适合有资产配置需求的投资人,可作为资产配置底仓,场外联接(008701/008702)。

发现指数投资机会,了解指数投资价值,就上红色火箭。小程序首页进入活动中心,可以参与日常宠粉活动。数量有限,先到先得哟~

滑动查看更多↓

A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

风险提示:指数历史表现不预示未来,不代表产品业绩。ETF二级市场价格表现不等于基金净值表现。本资料仅作为信息分享,不构成投资依据和建议。

黄金ETF华夏(518850)为商品基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。90%以上的基金资产投资于国内黄金现货合约,黄金现货合约不同于股票、债券等,其预期风险和预期收益不同于股票基金、混合基金、债券基金和货币市场基金。

黄金ETF华夏实行T+0回转交易机制,资金运作周期缩短,可能带来短期波动风险。黄金ETF华夏(518850)特有风险:上海黄金交易所黄金现货市场投资风险,基金份额二级市场折溢价风险,参与黄金现货延期交收合约的风险,参与黄金出借的风险,申购赎回清单差错风险,参考IOPV决策和IOPV计算错误的风险,退市风险,投资者认购/申购失败的风险,投资者赎回失败的风险,代理买卖及清算交收的顺延风险,基金份额赎回对价的变现风险,基金收益分配后基金份额净值低于面值的风险等。

此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。

投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

本文作者可以追加内容哦 !