产品定义:市场规模包含离心泵、轴流泵、混流泵、往复泵、转子泵等水泵各类细分产品

数据来源:制造业排名数据库zhizaoyepaiming.com

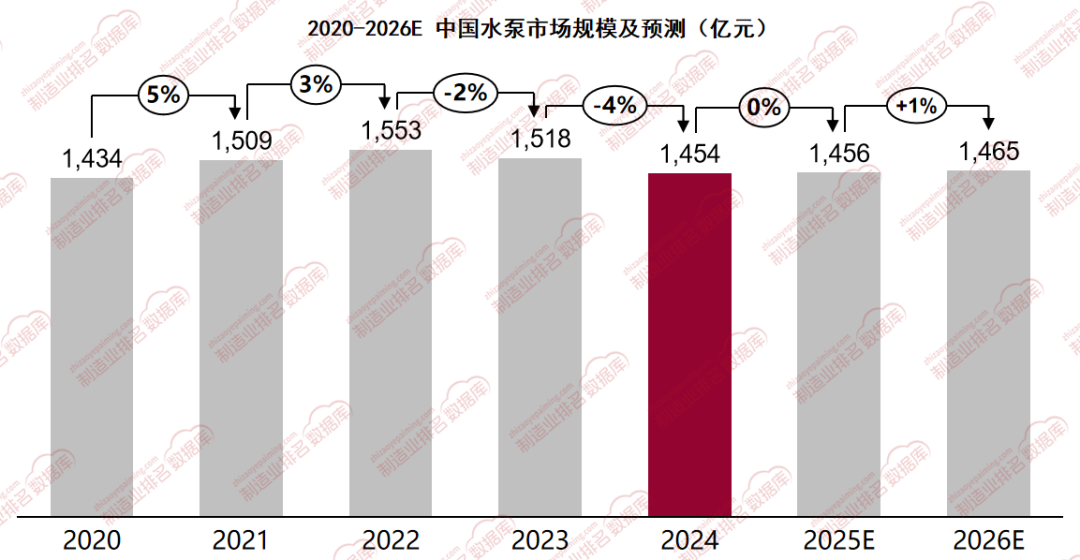

2024年水泵市场呈现下降态势,市场规模约1454亿元,增长幅度约-4%。综合评估,预计2025年受新行业新技术及多行业加大政策支持的拉动,水泵市场略有回暖,增长率将会有所提升。

厂商端

竞争加剧:

荏原、格兰富、赛莱默等跨国企业凭借大型的高可靠性产品主导能源电力、高端制造业、高端建筑及API泵领域,占据主导地位;

国产厂商加速突围:凯泉、南方、东方、利欧等本土企业通过技术升级向高端市场渗透,并在工业配套、建筑、OEM(暖通)、市政等细分市场扩大份额。

渠道端

马太效应凸显:

行业直销:聚焦市政、工业配套、电子、新能源等大客户项目,头部厂商通过框架协议和系统解决方案绑定长期订单;

分销网络:线下批发零售向三四线城市下沉,渠道库存压力较大,价格竞争激烈。

宏观维度

扩大内需及产业结构升级驱动:

市政与能源电力投资持续增长:水利、水网建设、火电建设推动水泵需求;

工业设备更新改造:政策引导下,制造业智能化升级(如黑灯工厂)和以旧换新带动水泵的耗和智能化升级,带动水泵增量市场;

地产政策托底效应:保障房、保交楼、城中村改造对冲商品房低迷,水泵需求边际改善。

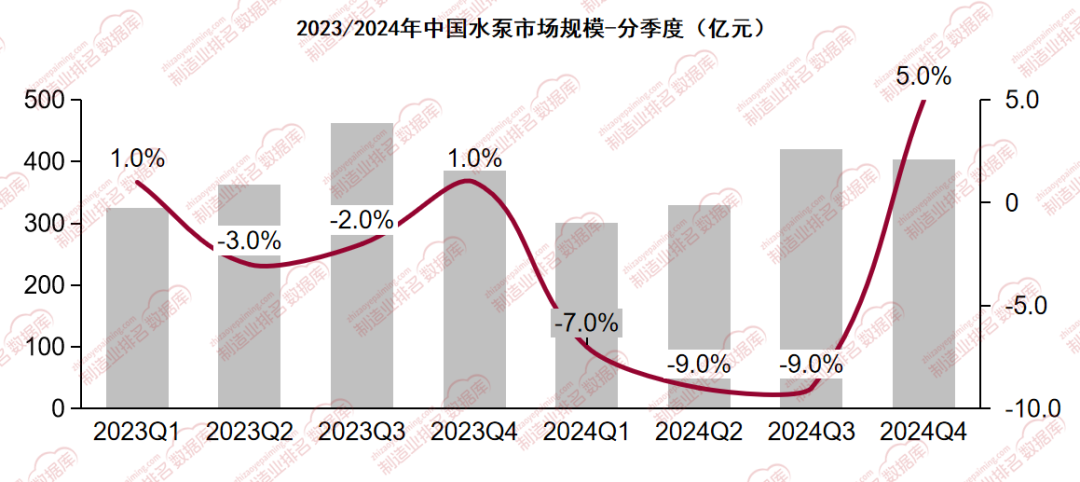

2023/2024年中国水泵

市场规模-分季度

数据来源:制造业排名数据库zhizaoyepaiming.com

2024年全年四个季度来看,水泵市场经历了一个先下降后回升的过程,市场整体表现出行业韧性和阶段性,并在下半年实现增长:

建筑行业:

房地产投资同比下滑10%,央行设立3000亿元保障性住房再贷款,进入第二季度城市更新专项债发行加速,老旧小区水泵改造需求激增;

能源电力:

火电项目投资增多;新能源项目进度下半年开工迅速;

市政水利:

水利受到国家政策和投资的影响,流域治理和大型国家水利项目投资增长;

工业领域:

大规模设备更新政策出台,高耗能行业改造催生替换需求。

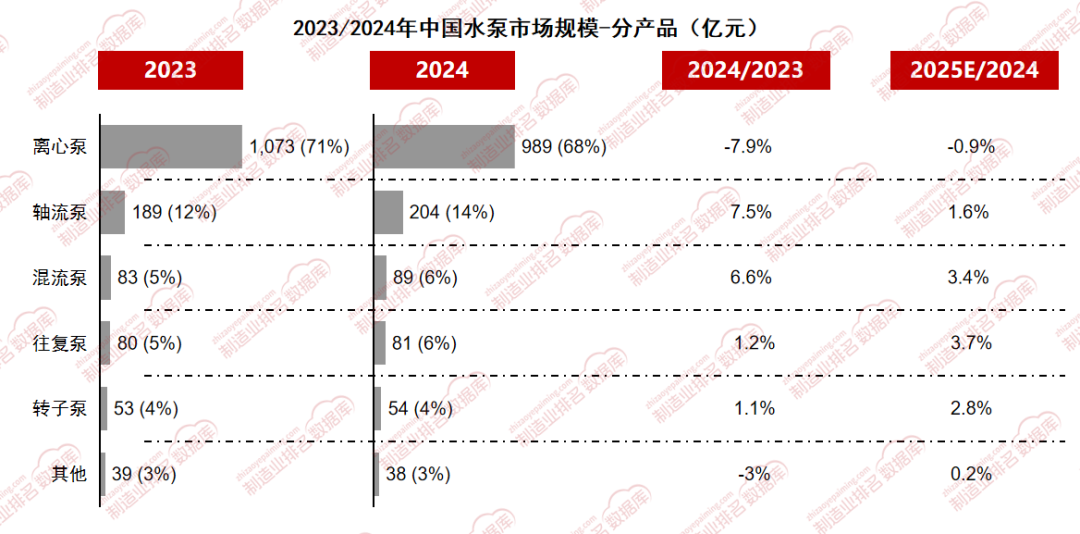

2023/2024年中国水泵

市场规模-分产品

数据来源:制造业排名数据库zhizaoyepaiming.com

水泵市场表现:

能源电力投资显著增长,火电投资增长明显,新能源市场增速放缓;

水利投资增长,大型水利项目、流域治理成就行业增长;

工业行业增速稳健,工业配套、电子和新能源行业成为主要增长点;

房地产持续下滑,保障房、保交楼和城中村改造减缓了建筑的下滑;

OEM(暖通)加速下滑,增量市场减少,存量市场竞争激烈。

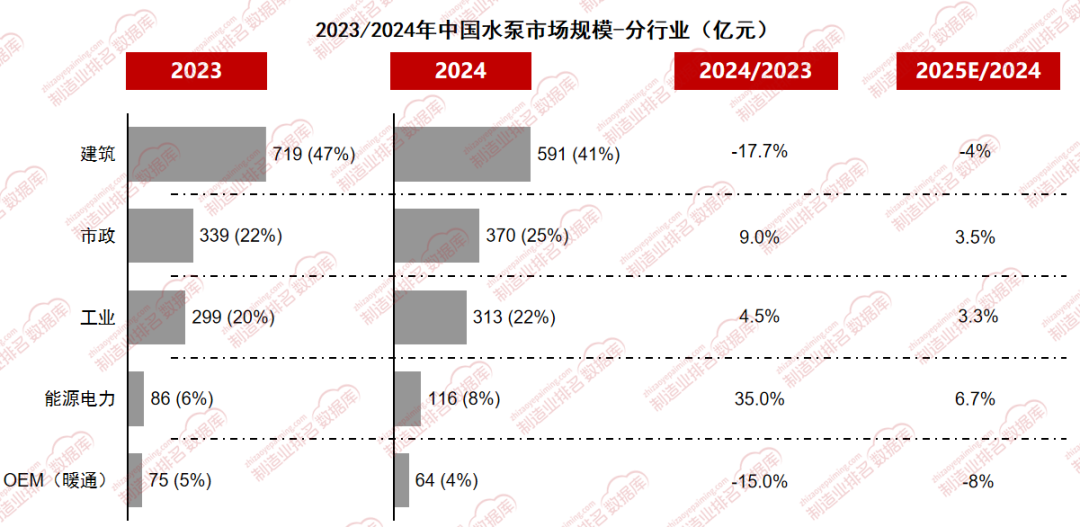

2023/2024年中国水泵

市场规模-分行业

数据来源:制造业排名数据库zhizaoyepaiming.com

下游行业呈现需求冷暖不均:

建筑行业:

房地产下行拖累传统需求,城市更新、绿色建筑标准升级带来的结构性机会尚未充分释放,需求增长有限。

工业市场表现:

工业市场制造业投资增长稳健,设备更新政策刺激高耗能行业改造需求,电子产品的高速发展带动配套市场的增长。

能源电力市场表现:

火电建设的增长、新能源配套及出海需求的增长成为水泵市场的主要增长点。

市政水利市场表现:

化债推动水利、城中村改造和农村污水处理需求回暖。

OEM(暖通)市场表现

国内对壁挂炉、热泵等暖通产品的需求减少,国外的欧洲等主要市场处于“去库存”阶段。

2025年展望与预计年度热点

增长基调:小幅修复性增长(预计增速1%-2%),弱复苏背景下结构性机会主导。

2025年市场“存量优化、寻找增量”,工业配套、智能化、市政水利、火电、电子、新能源仍是核心增长极,厂商需强化技术迭代与双碳可持续发展。

注:该数据由格物致胜工作人员根据多方参考数据源调查整理而来,由于工作方法和工作能力的局限,数据存在估测的成分。因此,该数据与市场真实数据必然存在一定差距,而这种差异的大小和程度也是我们无法准确计算的。请用户在使用数据时必须明确该数据的以上局限性。格物致胜对于使用数据导致之任何直接、间接、特殊、偶然或结果性损失概不承担责任。

本文作者可以追加内容哦 !