今天白天没怎么操作,就是针对螺纹钢和棉花的日常剥头皮。

棉花计算Delta有点儿理论联系不上实际,估算出来45元的波动就可以剥头皮2张,但实际上不太行,需要波动60元。

总之因为远月成交不太及时,去计算棉花的剥头皮很麻烦。

周四晚上的夜盘操作记录:

1、棉花出现了大涨

在14360位置卖开了2张期货(例行剥头皮)

买开了22张cf605p13800(因为便宜为下跌储备,买了1万块)

买平了5张cf603c14200(为了给可能的继续上行打开空间)

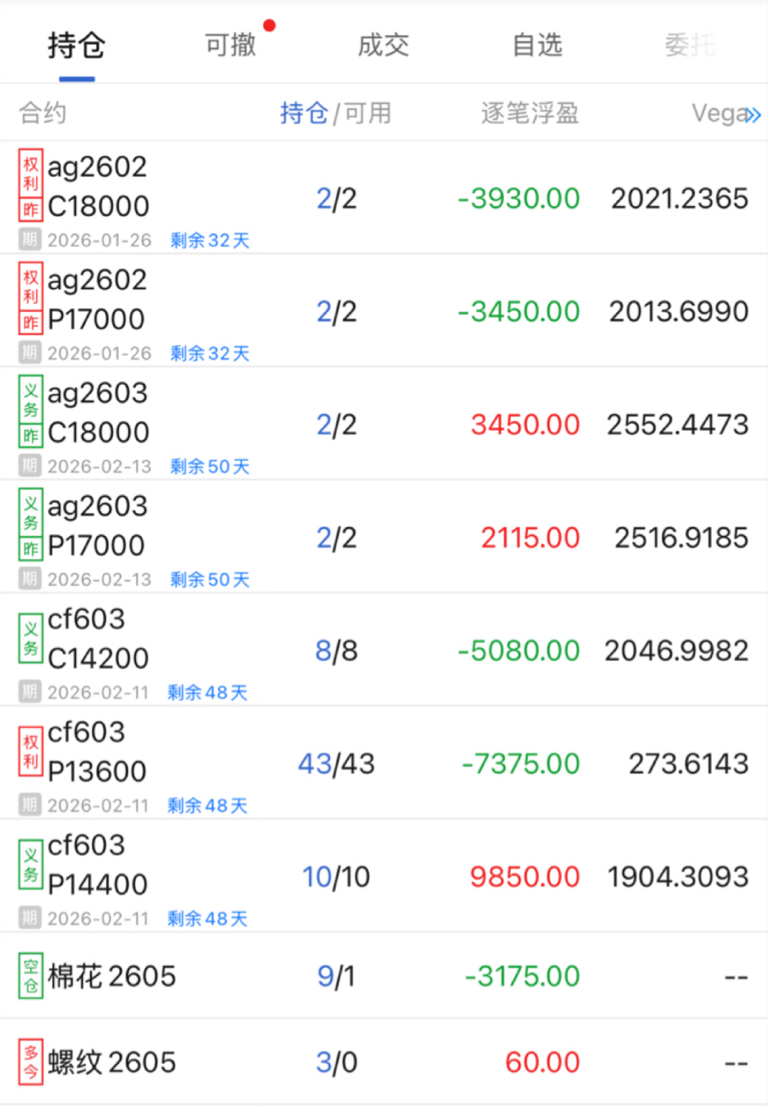

2、针对白银平掉了日历价差

眼看要上1.8万的时候,就先平掉看跌的头寸,然后等着过1.8万,然后平掉看涨的部分。

最后终于不亏钱出来了。

3、针对白银新开仓比例沽策略

60%的隐含波动率,熟悉的比例沽用起来。

4、螺纹钢剥头皮

夜盘:1次。

-

今天是2026年01月ETF期权月的第一天。

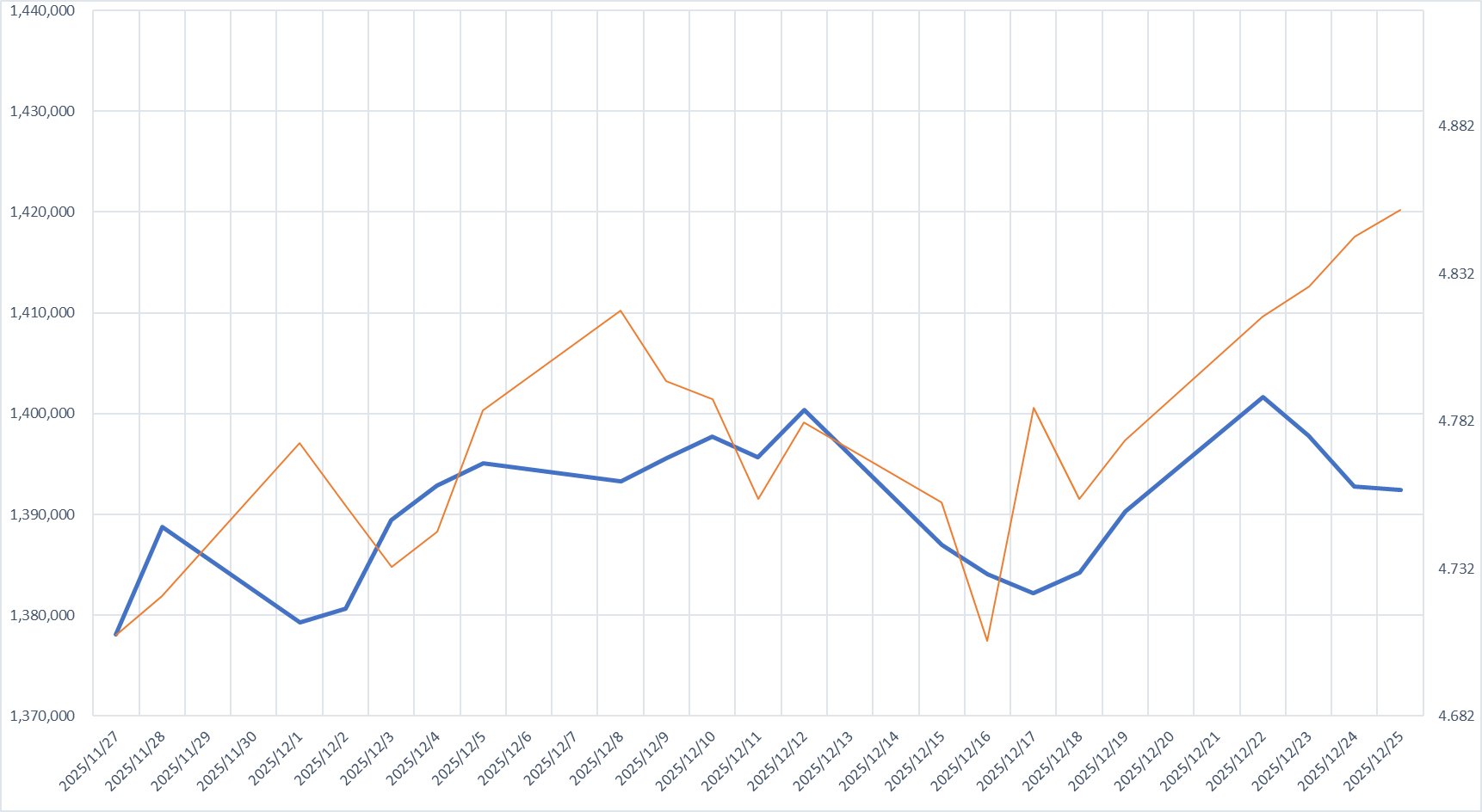

12月至今ETF期权月收益曲线:(截止周四下午收盘)

各策略收益情况:

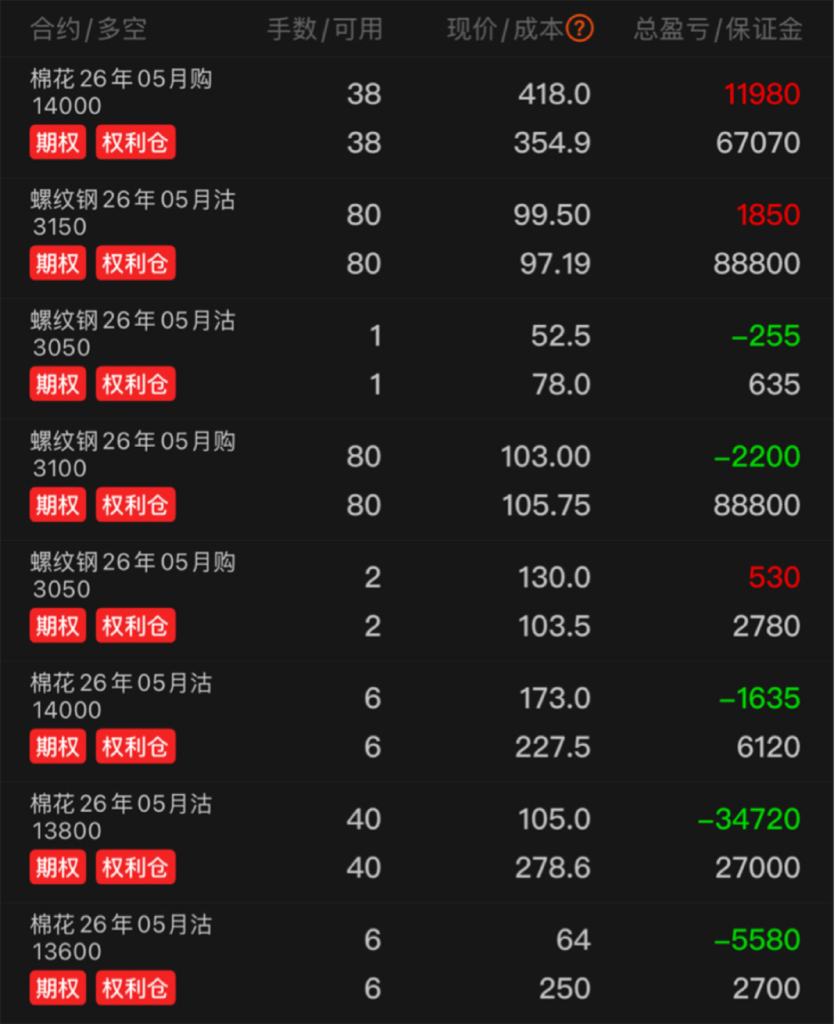

当前持仓截图:

-

针对沪深300$沪深300ETF(SH510300)$

感觉最近暗流涌动,真不知道还能不能给我上车的机会了。

耐心继续等待:90天的隐含波动率低于15%开始建仓。

-

动起来有点猛,真的是不点儿都不带回头的吗?

勇猛的节奏真的是不可思议。

周四晚上夜盘结束后,把Vega暴露从1万升到了1.3万。

如果一路冲上去,只能靠手里的38张cf605c14000赚钱,减去11张卖空的期货,减去3张卖空call,还有24张可以用作多头赚钱的筹码。

只要vega在1万以上,以后老老实实用期货剥头皮。

用大颗粒,每出现14万的Delta偏差,执行一次剥头皮。

-

用日历价差有个巨大的问题:近月的IV高于远月IV,那么就应该卖近月&买远月,但是如果买近月卖远月是相当于做多Vega的;这样和我们预期是相反的。

另外就是近月和远月的合约价格几乎差不多了,那么时间衰减会非常不利。1000/1150×100=87%,这个占比下确实应该卖近月买远月,而不是用我之前的买近月卖远月,单纯做空IV。

最后一个巨大的问题就是流动性!远期的合约流动性太差,有可能赚钱了,但是平不出来。

所以最后在近月做一个比例沽,非常舒服:时间是利好的,Vega敞口还大,都是近月流动性也好(选择的都是持仓量大的合约)

-

今天盯着白银过1.8万整数关口,感觉就是一定要过去,下次应该早点儿卖put做短线。

这是一个交易机会的。

本文作者可以追加内容哦 !