$德赛西威(SZ002920)$ 2000E目标

【天风汽车】以德赛为例,英伟达开源模型平权,怎么定价?-0107

———————————

英伟达开源智驾大模型AR1所带来的变化为:

第一,与之前比亚迪带动的硬件端智驾平权不同,此次#英伟达开源智驾模型将引领软件端实现智驾平权,软硬齐平将进一步加速技术下沉至中低端车型,打开千亿级智驾市场渗透率提升空间。

第二,海外开放智驾生态,与奔驰、丰田、Uber等海外车企/运营商组合生态圈,重构全球智驾竞争格局,并借此绑定海量客户,释放海外智驾市场红利。其中,德赛作为英伟达核心Tier1最先受益。

问题来了,怎么计算德赛西威的市值空间?

安全垫:25/26年分别实现25.6/32.6e利润,26年给予PE 25x对应市值815e,当前位置具备安全垫。

-智驾业务

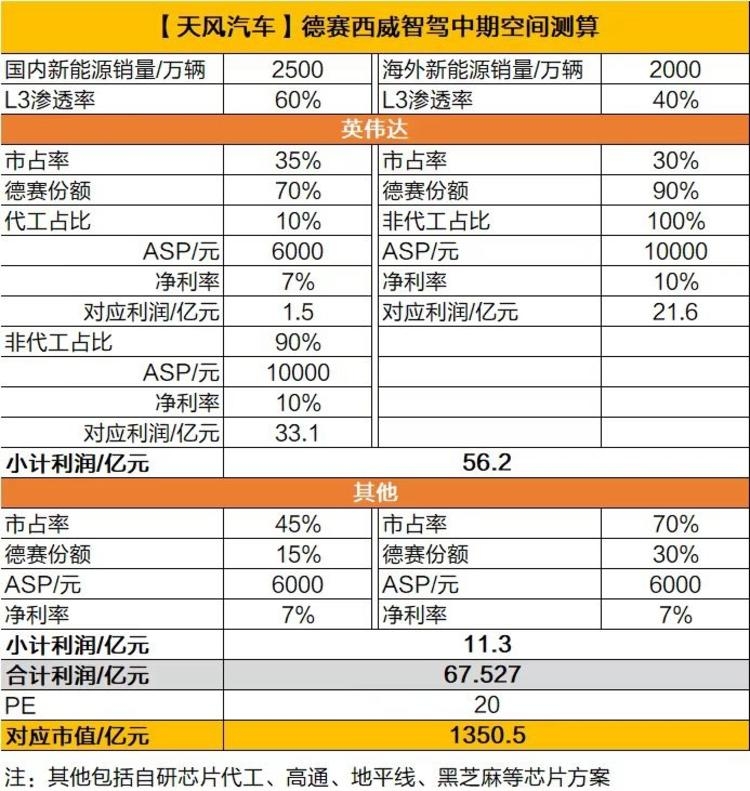

中期来看,销量假设:国内/外新能源销量分别为2500w/2000w,L3渗透率分别为60%/40%;

1、英伟达弹性:假设国内/外市占率为35%/30%,德赛在英伟达份额为70%/90%,份额的差异主要考虑到国内部分车企自有供应链体系,海外基本以第三方为主。

同时,考虑国内部分车企自研底软代工业务,以及海外考虑性价比方案多选择非代工,因此根据代工ASP 6k,净利率7%,非代工ASP 1w,净利率10%,合计测算得出利润56.2e;

2、其他芯片方案弹性:自研芯片代工、高通、地平线、黑芝麻等。

其中,国内排除华为,海外排除Mobileye,国内/外市占率为45%/70%,德赛份额为15%/30%。

考虑到剩下芯片方案如地平线、高通等自有软件生态工具链及定价相对英伟达较低,ASP 6k,净利率7%,对应利润11.3e;合计净利润67.5e,20x PE对应市值1351e;

-座舱业务:中期预计乘用车销量3100w辆,座舱智能化渗透率100%,德赛市占率30%,ASP 5500元(包括域控、仪表、中控屏等),净利率6%,对应利润30.7e,15xPE对应市值460e;

-机器人:英伟达机器人覆盖工业、人形、消费级等多品类,德赛可通过车端优势延续至机器人,且目前已有宇树、智元、优必选等大脑域控定点。按照域控ASP 1.5w*100w销量*30%份额*20%净利率对应9e利润,30x PE对应市值270e。

#合计市值2081e,对应当下空间弹性150

%+。

———————————

欢迎交流:孙潇雅/陈璐瑶

本文作者可以追加内容哦 !