杜洋一直是一个饱受争议的基金经理,争议的原因主要在于他管理的多只基金业绩和风格上的巨大差异,让人迷惑。

我在调研前也仔细分析了下杜洋管理的几只基金,对杜洋扮演的角色有一个大致的推测,调研中也得到了进一步确认,把相关的结果分享给大家。

一、杜洋简介

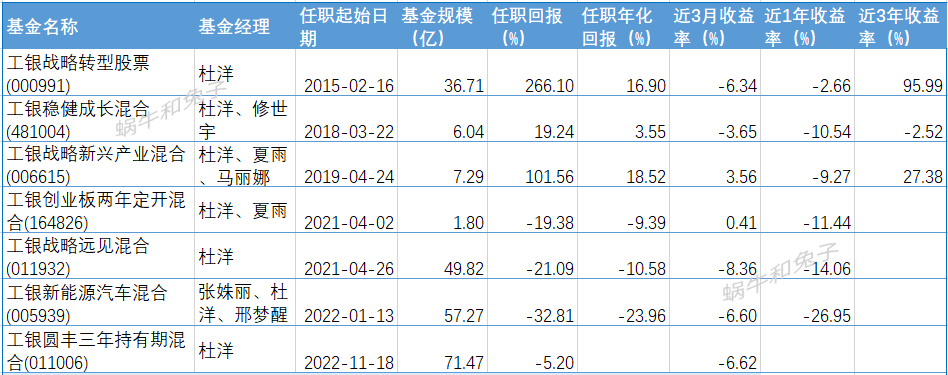

杜洋,2010年加入工银瑞信,现任研究部能源设施研究团队负责人、基金经理。2015年2月16日开始担任工银瑞信战略转型主题股票型证券投资基金基金经理,距今8.31年,现任基金7只,管理规模230.39亿,还有一只4人合管的基金处于发行中。

数据来源:蝶蜂数据

看到杜洋管理的各类主题和风格迥异的产品,是很多朋友的第一大疑问,我们先来看看杜洋在各产品中究竟扮演了什么角色。

二、杜洋在现任产品中的角色之谜

7只基金中,工银圆丰三年持有期(011006)是去年底才接手的,工银新能源汽车混合(005939)是新能源汽车主题基金,杜洋作为能源设施研究团队负责人,挂名在情理中,所以这两只基金业绩走势和风格和其他基金不同完全可以理解。

关于这个新能源汽车主题基金三位基金经理的管理模式,杜洋在调研中有谈到:“新能源汽车是一个主辅基金经理,或者按照子行业分配的管理模式。我们现在把新能源汽车大体上分成了六个子行业,目前的几位基金经理分别负责相关子行业的投资,依靠他们在子行业的专注和长期的耕耘,在研究的驱动之下,希望他们在各自的子领域都能获得比较好的超额收益。在大组合层面,涉及到仓位调整、仓位分配这些工作,更多地是由我来完成。当然这并不是说在决策的时候就由我一个人决策,我会跟整体的团队共同讨论。所以新能源汽车简单来说可以把它理解成一个按照行业分仓的组合,然后在自上而下决策的过程中,相对我个人承担的责任会大一些。”

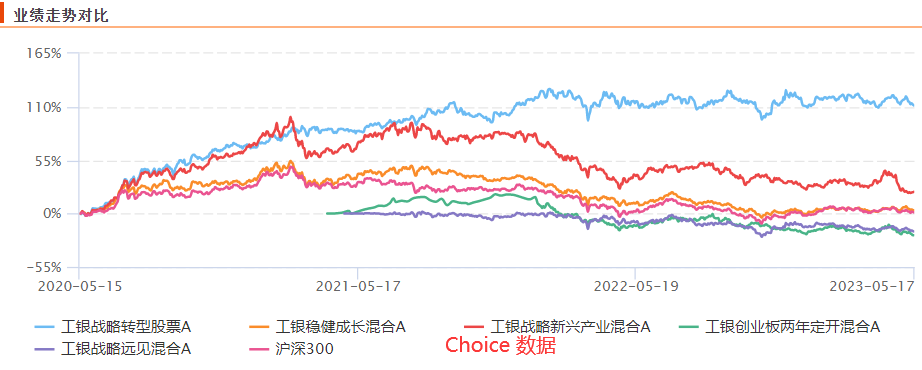

我们看看剩下的5只基金走势对比。

从5只基金的走势可以看到,工银战略转型(000991)业绩表现最好;工银稳健成长(481004)由杜洋和修世宇共同管理,基金业绩走势和沪深300指数几乎一致;工银战略新兴产业(006615)和工银创业板定开(164826)走势比较相似,这两只基金都是杜洋和夏雨合管,业绩和工银战略转型差异较大,我推测是夏雨主导。

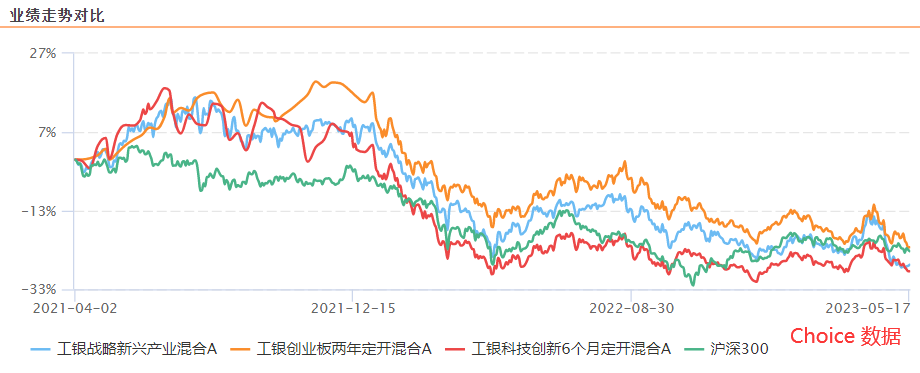

夏雨在管产品4只,3只偏股混合型基金,1只偏债混合型,我们对比3只偏股混合型基金的走势。

可以看到夏雨和杜洋合管的两只产品和夏雨独自管理的工银科技创新6个月定开的走势还是非常相似的,所以夏雨起主导作用是说的过去的。

调研中也聊到这个问题,杜洋说:“创业板和战略新兴这两个组合,我跟夏雨的分工,心自上而下更多一些,在个股选择和行业配置上夏雨的操作会多一些。”和实际情况应该还是比较符合的。

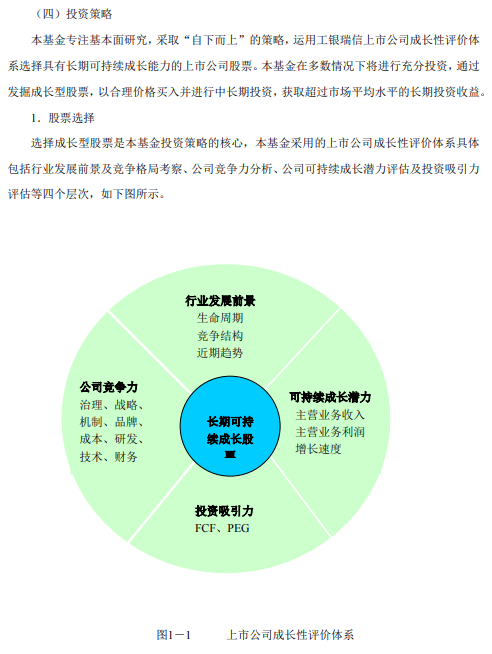

至于工银稳健成长(481004)这个和沪深300走势高度相似的基金,我们可以认为这是一只依赖于工银股票评价体系的基金,基金经理在其中的作用应该并不大,因为他的基金合同中对投资策略做了比较明确的约束。

剩下的两只基金工银战略转型(000991)和工银战略远见(011932)这两只基金都是杜洋独自管理的,也就是真正体现杜洋管理能力的代表产品了。

三、远见和转型的业绩差异之谜

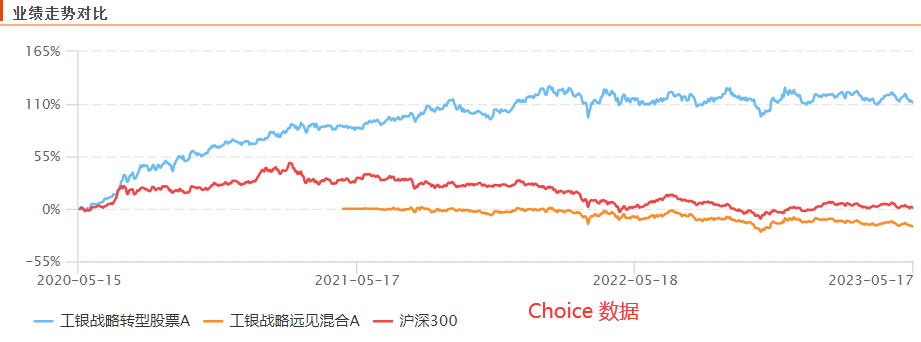

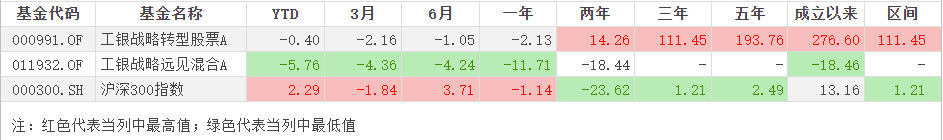

远见和转型都是杜洋独自管理,按说这两只基金的业绩应该比较一致了吧,可是事实也并非如此。

工银战略转型各阶段业绩都明显的好于工银战略远见。对于这两个产品的差异,也是调研中大家提问的焦点,杜洋给予了解释。主要是远见可投港股,在港股上保持了一定的仓位,另外一方面在医药上也有一定的超配。

“远见和转型的差距,主要体现在港股和比较高的医药配置。目前转型的医药仓位配置和远见差不多,港股这部分仓位,远见也有了下调。所以目前来看两个组合的收入差距应该是相对要小一些。”

“从风格上来讲,转型属于一个中盘平衡的风格,战略远见稍微偏大盘平衡的风格,跟它们的管理规模也略有关系。但是从配置的方向来讲都是比较一致的,比如都超配了大盘价值的板块,行业配置的相似度也是比较高。差别主要体现在个别的个股和行业配置里面,收益的方向大体上是一致的。”

总结一下,远见和转型的差异主要在于三个方面:

一是远见在港股上的仓位,拉低了收益;

二是远见在医药上的超配,拉低了收益;

三是远见由于规模比转型更大,持股风格上更偏大盘。

总体上杜洋对远见在港股上的持仓持认错态度,持仓比例在下调。

远见在股票及港股上持仓变化。

数据来源:蝶蜂数据

截止到今年一季度,远见的港股持仓比例降低到了6.4%。

杜洋在调研中表示:“未来对港股不光是战略远见还有圆丰,目前在港股的配置上相对比较谨慎,我现在港股配得不是那么多,但是这不是说我不看好港股,确实是从个人的角度出发我对港股的认识还需要提高,先把仓位降下来。”

在经过不太成功的港股上的配置后,未来远见的业绩大概率会向转型靠拢。

四、轮动之谜

杜洋管理的工银战略转型2020年底到2021年之间做了一个漂亮的行业轮动和风格切换,在熊市中保住了胜利的果实,关于这一点是怎么做到的,相信也是很多同学感兴趣的。

我们看看工银战略转型(000991)2018年以来的行业配置情况。

数据来源:蝶蜂数据

可以看到杜洋在19年到20年上半年重仓了电力设备和传媒行业,把握住了新能源汽车行业的行情,在2020年下半年开始将持仓切换到银行,2021年下半年又超配了房地产,两次的行业轮动都非常的漂亮;风格上也从成长风格切换到了价值风格,在2022年的熊市中没有出现业绩上大的回撤,保住了前两年的盈利,非常难得。

杜洋在调研中对这两次轮动的评价比较谦虚和保守。

“其实从自己的投资实践来看,管战略转型的这8年的时间,大概有三次比较明显的风格轮动。但是实事求是地说,我做行业轮动的胜率也并不是很高,大概就是在一半一半。2016年一季度的那次应该是做对了,2018年一季度那次应该是做错了。2020年四季度到2021年四季度的调整勉强对了一半。

对的地方可能是买价值之后,它的波动性得到了控制。错的一半是在2020年四季度减了一部分新能源之后,在2021年新能源的表现依然很好,所以从历史上来讲,我自己觉得做风格轮动或者行业轮动,实际上是一个难度比较大,胜率也并不太高的工具。”

对于做行业轮动和风格轮动,杜洋有自己的比较清晰的目标和定位。他对轮动的定位是在于控制组合的风险,而不是追求收益。这两者之间的差异在于,控风险只需要找到最差的一个风格,而追求收益就需要找到表现最好的那一个。如果将市场风格分为大盘、小盘、成长、价值,组合起来就是4类风格,杜洋认为找到最差的风格比找到表现最好的风格要容易,而求收益的话难度更大,胜率低。

杜洋对轮动的周期更倾向于一个长期的视角来看,以年度为单位来考虑要不要做一定的风格再平衡。

五、能力圈评价

杜洋认为自己在行业方面比较均衡,不会特别偏好或者拒绝哪些行业,因为他还是更希望以一个更宽广的视角看待市场上的这些投资机会。但是他也认为每个投资经理都有自己的投资边界或者能力圈。

“每一个基金经理都有自己的投资边界或者能力边界或者叫能力圈,盲目扩圈难度也是比较大的,对于我个人来讲我刚才也说了,在TMT、消费、医药这些行业上我都不是特别擅长,所以在这些领域更多依靠研究团队的支持来做个股的选择。”

“在这些方面我并不会因为本身不太擅长就排斥它,而是在选股方面更多依赖我们内部研究的支持。所以在行业上我并没有特别明显的偏好,大体上还是希望比较均衡。我自己是自下而上和自上而下相结合,自下而上起到控制组合风险的作用,而自下而上是组合获取超额收益最主要的来源。”

对于行业配置比例,杜洋希望每个行业按照行业基准偏离度不是特别大,单一时间出现20点以上偏离的行业,最多有一个,比较追求整个组合层面配置的均衡。

风险提示:本文为本号日常研究成果,仅提供投资思考的思路,不作为投资建议,投资有风险,投资需谨慎!

$工银战略转型股票A(OTCFUND|000991)$$工银战略远见混合A(OTCFUND|011932)$$工银新能源汽车混合A(OTCFUND|005939)$

本文作者可以追加内容哦 !