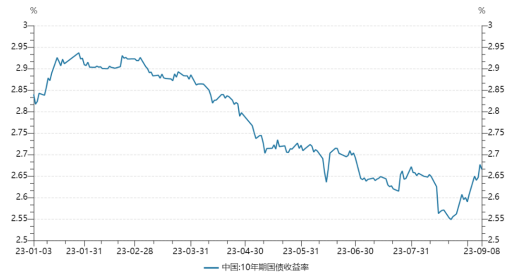

近期,随着本轮“认房不认贷”政策全面实施,北上广深一线城市楼市成交量回暖,在地产政策利好和资金面边际收紧的压制之下,咱们的债券市场出现了回调,截至2023年9月8日,十年期国债收益率已上行至2.67%的水平。不少小伙伴开始担忧,随着房地产政策接连落地,对债市会有什么影响?今年“顺风顺水”的债基业绩还能保得住吗?别急,这就带大家来火速分析一波。

十年期国债收益率走势

数据来源:Wind,2023/1/1-2023/9/8

一、房地产重磅新政密集落地

近期,大量的房地产优化政策集中落地,引发了市场的广泛关注,主要包括一线城市“认房不认贷” 、存量首套住房贷款利率下降、 调整优化差别化住房信贷政策等。

2023年8月31日,人民银行、金融监管总局接连发布《关于调整优化差别性住房信贷政策的通知》、《关于降低存量首套住房贷款利率有关事项的通知》两条新政,对首付比例、新发和存量贷款利率要求进行明显优化,同时明确了市场期待已久的存量房贷利率调降。

$工银金融地产混合A(OTCFUND|000251)$

$工银金融地产混合C(OTCFUND|010696)$

此外,自8月下旬三部门联合印发《关于优化个人住房贷款中住房套数认定标准的通知》一锤定音之后,各地对于购买首套房贷款“认房不认贷”陆续推进执行。8月30日,广州打响了一线城市官宣“认房不认贷”第一枪;次日,深圳、中山、厦门、惠州、东莞和武汉等宣布跟进;9月1日,上海、北京先后“超预期”加速落地。至此,包含四大一线城市在内,已有10余个地区已经官宣执行“认房不认贷”。

存量房贷利率下调可以降低已购房居民的利息支出负担,减缓居民提前还贷行为对商业银行利息收入的影响,可以一定程度上提振消费需求,但是对于新房需求的增量利好相对有限。“认房不认贷” 和统一首二套首付比例的政策,则有利于释放高能级城市的改善性需求,叠加“金九银十”的季节性改善动力,商品房销售增速跌幅有望收窄,对于稳定房地产预期、促进地产行业的复苏具有一定的刺激作用。

二、地产政策发力过程中,债市利率如何走?

那么,从历史经验看,在地产政策发力过程中,债市利率会上行还是下行呢?

$工银稳健丰润90天持有中短债A(OTCFUND|017054)$

$工银稳健丰润90天持有中短债C(OTCFUND|017055)$

回顾历史,曾经有过几轮地产大幅宽松的周期,例如2008 年、2014年等。考虑到2008年是包括货币政策在内的政策全面宽松,因而对债市来说是利好。而2014年,房地产政策也曾有过密集发力,从市场和政策环境来看,和当前是有相似之处的,我们不妨参考一下。

2014年的地产政策变化与长端利率走势

数据来源:Wind,国盛证券研究所,2014/1-2015/12

从2014年地产政策与长端利率的走势来看,随着地产政策的逐步发力,长端利率也是延续震荡下行趋势的,这是为什么呢?

国盛证券分析认为,背后的主要原因是地产政策发力过程中,广谱利率在下行,特别是房贷利率下行对广谱的利率的压力,因而,债券利率也难以趋势性回升。从经验数据来看,债券利率领先于地产销售半年左右,债券利率下行是地产企稳回升的必要条件。因而当前推动地产市场企稳,债券利率在未来1-2个季度依然要保持低位,甚至广谱利率下行(如降息、存款利率调降等)驱动下需要进一步下行。

利率下行是地产企稳的必要条件

数据来源:Wind,国盛证券研究所,2007/1-2023/8

三、债基还能继续“上车”吗?

今年以来,权益市场震荡调整,而债券市场为投资者们带来了相对稳健的回报。

$工银尊享短债债券A(OTCFUND|006834)$

$工银尊享短债债券C(OTCFUND|006835)$

$工银尊享短债债券F(OTCFUND|007717)$

Wind数据显示,截至2023年8月末,今年以来,全市场股票型基金平均区间收益率为-5.90%,而债券型基金的平均区间收益率达2.36%。其中,短债型基金平均区间收益率达2.37%,中长期纯债型基金平均区间收益率达2.66%,混合型一级债基平均区间收益率达3.07%,混合型二级债基平均区间收益率达1.23%。债券基金的业绩表现相对稳健,与债券市场延续牛市行情有关,总的来说,经济复苏在强预期与弱现实之间的预期差推动了债市的走牛。展望后市,机构纷纷,从长周期来看,债市仍具配置空间。(数据来源:Wind,2023/1/1-2023/8/31)

中信证券最新研报表示,政治局会议后,债市一路长牛的趋势出现扭转。短期而言,政策进一步加码的可能依旧存在,债市可能依旧处于相对逆风的环境之中,不过,鉴于当前利率点位已经偏高,债市进一步调整的空间正在逐步收窄,利率可能逐步从快速上行转向高位震荡。中长期来看,预计宏观环境“弱复苏”的局面难以快速扭转,且经济复苏的进程仍需宽松货币政策助力,调整结束之后,债市的配置价值也将再度显现。

债券型基金作为资产配置的“压舱石”,在震荡市场中,可以较大程度抵御波动,帮助投资者“锁住”收益。所以,在纠结债基还能不能“上车”的小伙伴,不妨趁着这波债市回调的机会布局。

本文作者可以追加内容哦 !