8月末以来,资金面逐渐收紧,伴随地产放松政策相继出台,债券迎来阶段性调整。当前债市调整到哪一步?债券类资产是否还具有配置价值?为此我们特别请教了华泰柏瑞固定收益部基金经理王烨斌。

$华泰柏瑞季季红债券A(OTCFUND|000186)$$华泰柏瑞鼎利灵活配置混合C(OTCFUND|004011)$

他从两个方面给我们做了解读。

从经济数据看——

生产端环比确定性改善,支出端存在分化,经济整体在政策支持和商品涨价预期等作用的带动下再度回升,但未打破弱势修复格局。

8月规模以上工业增加值同比增长4.5%,两年复合同比增长4.3%,均高于前值,是今年以来的相对高值。生产端改善较为确定,但需求端仍有分化;

8月全国房地产开发投资同比下降10.9%,前值下降12.2%,单月降幅略有收窄。从各类分项上看,房地产销售和开工面积自6月以来连续2个月改善,但施工和竣工进度放缓;

8月社会消费品零售总额37,933亿元,同比增长4.6%,前值2.5%。从环比角度看,8月社会消费品零售总额环比增长0.31%,比正常的8月消费环比增长动能偏弱。(wind)

从政策方面来看——

9月14日,中国人民银行宣布决定于9月15日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.4%。本次央行降准释放长期流动性,主要用于缓解因季末信贷投放、政府债券发行和货币发行带来的流动性压力,属于常规的流动性调节操作。

当前央行的焦点更多放在保持人民币汇率基本稳定,防止汇率过快超调,同时为其他稳增长政策保驾护航。可以确认的是,央行将继续保持整体流动性合理充裕,但狭义的银行间流动性仍将面临一段时间的紧平衡环境。

“总体来讲,综合基本面与政策面,债市在经历了调整后,当前绝对收益率水平与利差水平有比较好的吸引力,进一步下跌的幅度有限,尤其是短债类资产或迎来较好的配置时机。”

当然,如果把时间拉得更长,短债基金的“防御型”特征明显,其实是不太需要“择时”的品种。数据显示,在过去16年中,短期纯债基金指数都连续实现了每年正回报。

在理财净值化的背景下,短债基金可以作为力争给闲钱“增强”的投资选择,相比中长期纯债来讲,短债基金受到利率影响更小,流动性也较好。更重要的是,从资产配置角度来看,适当加入短债基金或可以为组合降低整体波动,以力争获取更高的安全边际。

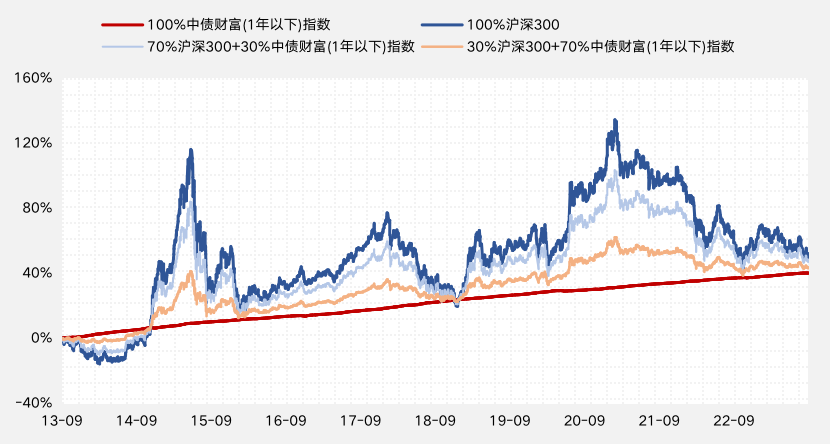

历史数据也表明,股债市场存在明显的跷跷板效应。在过去10年,如果我们把中债-综合财富(1年以下)指数代表债券资产、沪深300代表权益资产为例,可以看出,随着债券资产占比的提升,组合的波动越低,画出的线就越趋于平稳。

数据来源:wind,130915-230915,指数过往涨跌不预示其未来表现,也不构成对基金业绩表现的保证。

风险提示:本材料为观点分享,并非基金宣传推介材料,亦不构成任何法律文件,本材料所载观点不代表任何投资建议或承诺,且具有时效性。指数过往业绩不代表未来表现。基金投资需注意投资风险,请仔细阅读基金合同、基金招募说明书和产品资料概要等法律文件,了解基金的具体情况。

$沪深300ETF(SH510300)$#马斯克脑机公司将进行人体试验#

本文作者可以追加内容哦 !