浙商证券最近表示,“随着央行再度降准等利好性政策落地,积极因素在持续积累。市场有望逐步走出底部,迎来修复;短期市场更多偏震荡,需保持定力抓住结构性改善下的确定性机会。在这种外部环境下,注意把握市场节奏和灵活性的基金表现或更占优。具体行业主题来看,我们认为在密集政策驱动下房地产短期可能受益,中长期则较为看好贵金属和科技板块。”

研报建议关注五只行业主题基金,分别是袁玮的安信新常态沪港深精选A(001583)、陈颖的金鹰核心资源A(210009)、王帅的大成互联网思维A(001144)、周海栋的华商优势行业(000390)、董辰的华泰柏瑞富利A(004475)。以上资料来源:浙商证券,2023年9月20日,《近水者渔,居山者猎 ——行业主题基金研究方法迭代与相关基金掘金 》,分析师:方童根

本文简单梳理一下五位基金经理的数据。

一、基金经理年限及在管总规模

首先,从在管规模、基金经理年限、任职基金数量来看,周海燕、董辰在管规模超300亿元,但其实董辰大部分在管的基金类型是固收+基金。陈颖、王帅、袁玮的在管总规模较小。

数据来源:东财Choice数据,截至2023年9月22日

从基金经理年限来看,大成基金王帅只有1.82年,属于“新生代基金经理”。袁玮、陈颖、周海栋的基金经理年限分别超过7年、8年、9年,都是“老司基”了。

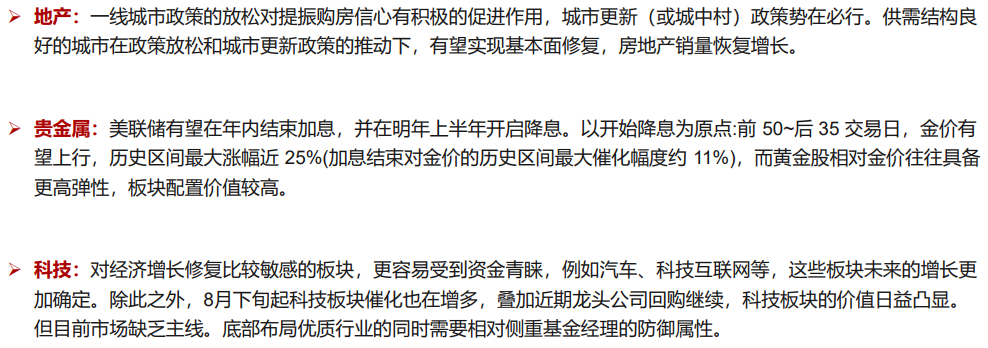

二、任职以来回报及同类排名

从基金规模、基金经理任职时间、任职回报、任职以来回报、任职年化回报等信息来看,王帅上任时间尚不足1年。袁玮、周海栋都是2016年上任,年化回报分别为10.36%、18.17%。$华商优势行业混合(OTCFUND|000390)$$华泰柏瑞富利混合A(OTCFUND|004475)$$大成互联网思维混合A(OTCFUND|001144)$#基金投资指南#

数据来源:东财Choice数据,截至2023年9月22日

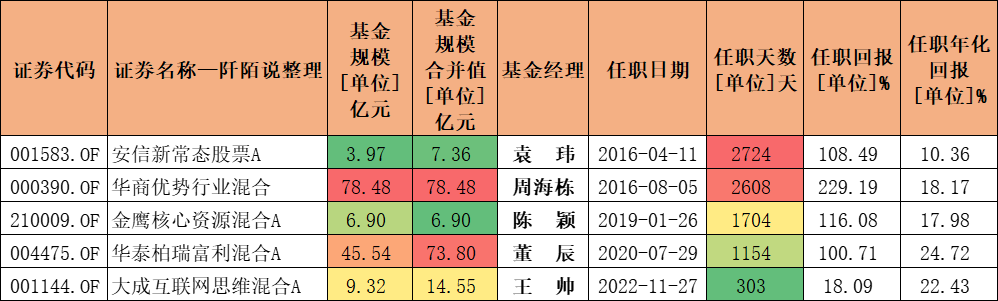

根据东财Choice数据,截至2023年9月22日,袁玮这个业绩在同类排名106/799;周海栋同类排名49/2247;陈颖同类排名47/3366;董辰同类排名10/2247;王帅同类排名……不足一年没有排名。

数据来源:东财Choice数据,截至2023年9月22日

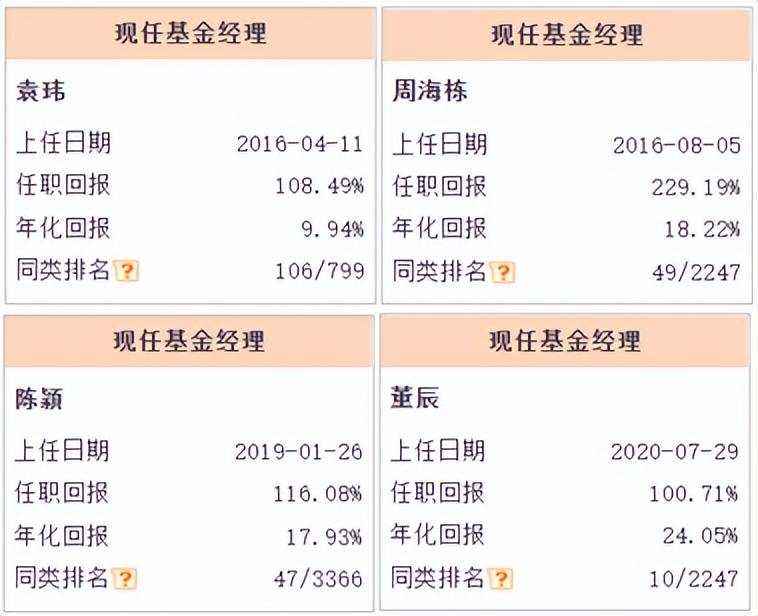

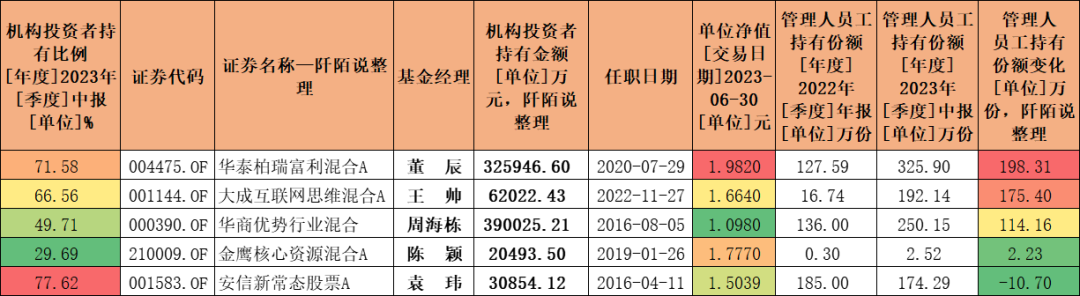

三、上半年机构加仓动作

2023年上半年,机构的动向如何展示如下,机构加仓了周海栋、陈颖、董辰,其中加仓周海栋较多,王帅的基金是新成立的,被机构加仓一些倒也是正常。

数据来源:东财Choice数据,截至2023年9月22日

截至2023年6月30日,这五只基金被机构持有的金额整理如下,周海栋、董辰分别被39.00亿、32.59亿“聪明的资金”持有。

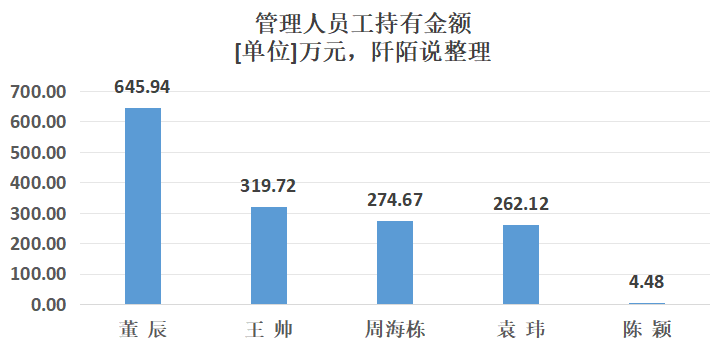

四、上半年内部员工加仓动作

2023年上半年,内部员工的动向如何展示如下,董辰、王帅、周海栋均被加仓了百万份以上。

数据来源:东财Choice数据,截至2023年9月22日

截至2023年6月30日,这五只基金被内部员工持有的金额整理如下,董辰被内部员工持有超过600万元,王帅被内部员工持有超过300万元,周海栋、袁玮均被内部员工持有超200万元。陈颖的基金仅被内部员工持有4.48万元。

五、近三年区间回报

近三年五只基金的区间回报、区间年化回报、区间最大回撤、区间夏普比率、区间卡玛比率整理如下。董辰确实厉害,近三年最大回撤仅-16.63%。陈颖的区间最大回撤相对大一些,达到了-41.53%。

数据来源:东财Choice数据,截至2023年9月22日

六、换手率如何

从换手率来看,王帅的换手率相对较高,其次是陈颖。换手率低的是周海栋、袁玮……

数据来源:东财Choice数据,截至2023年9月22日

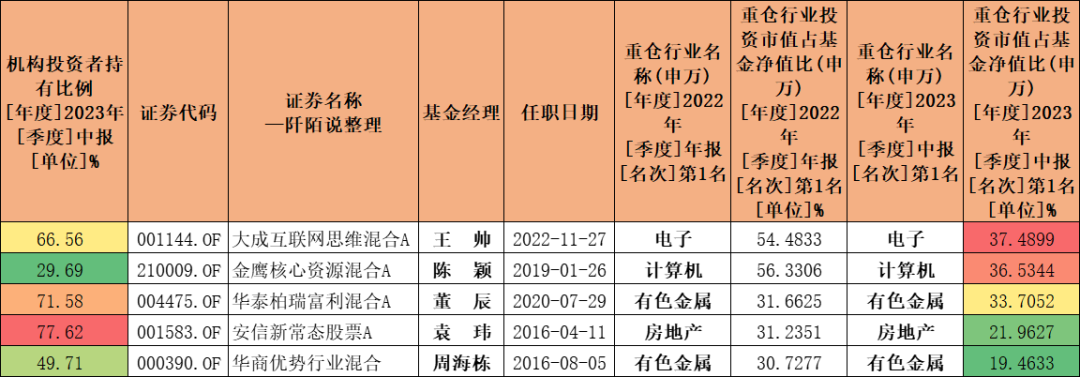

七、重仓行业集中度

展示五只基金2022Q4、2023Q2第一重仓行业及其权重情况如下。王帅的第一重仓为电子,权重从54.48%下降至37.49%。陈颖的第一重仓为计算机,权重从56.33%下降至36.53%。虽然均有下降,但依然有一些侧重。

数据来源:东财Choice数据,截至2023年9月22日

董辰的第一重仓行业是有色金属,袁玮的第一重仓行业是房地产,周海栋的第一重仓行业是有色金属。权重分别为33.71%、21.96%、19.46%。周海栋和袁玮的行业相对比较分散一些——但去年底权重都是超30%的。

可见,五位基金经理有四位对第一行业权重进行了大幅度地下降。虽然标题说是“五只行业主题基金”,但实际上这几只基金特别是周海栋、袁玮的基金均不能算是严格意义的“行业主题基金”,周海栋的基金目前在行业配置方面已经算是比较均衡了。

接下来从研报中摘录一些内容,主要是关注的理由(提到了行业)和净值的表现,如有侵权,请联系删除。

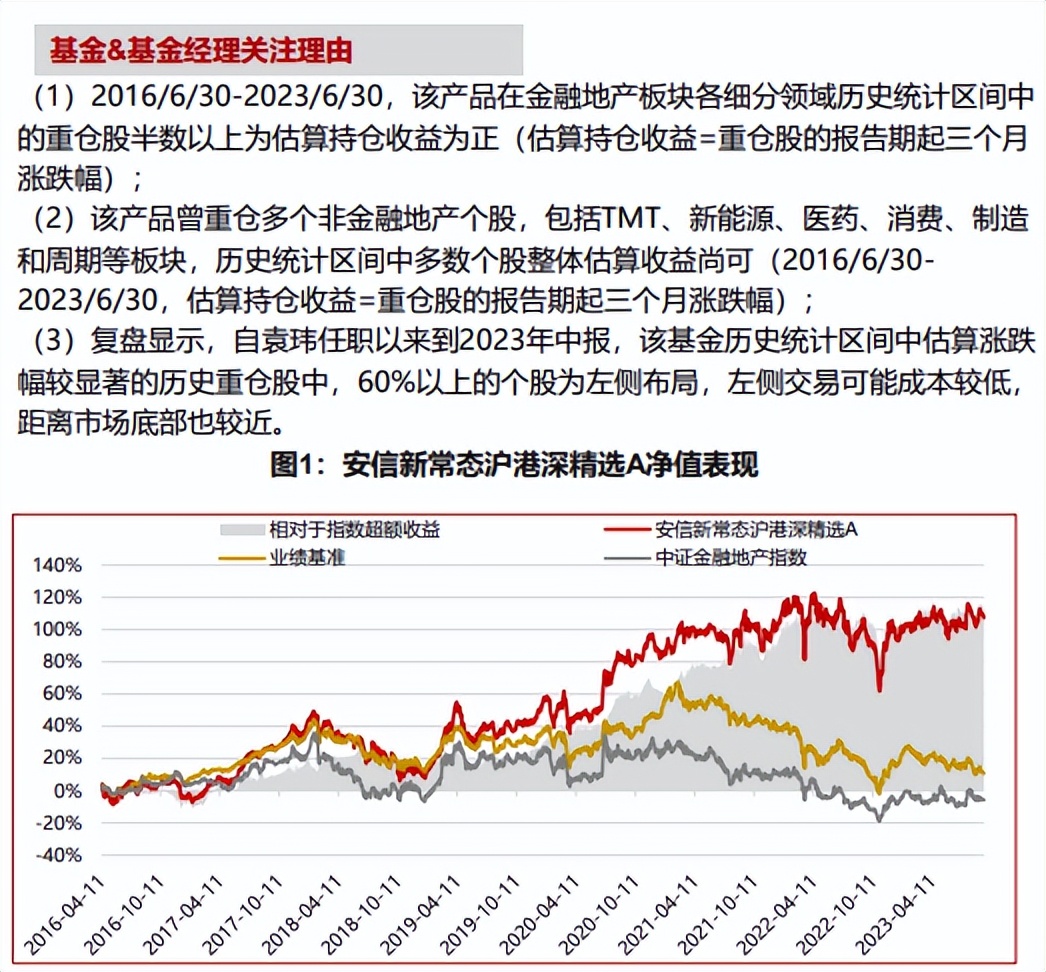

1、袁玮:

资料来源:Wind、安信基金、浙商证券基金研究组《金融地产政策快速落地,掘金相关主题基金——重点关注的金融地产主题基金深度研究报告(1)》 、浙商证券研究所整理;数据日期:2023年以来收益率计算区间为2023/1/2-2023/9/18,任职以来收益率计算区间为2016/4/11-2023/9/18,安信新常态沪港深精选A净值表现的时间区间为2016/4/11-2023/9/18

2、陈颖

资料来源:Wind、浙商证券基金研究组《风格各异的科技投资领跑者探析——科技主题基金经理深度研究报告(1)》 、券商中国、浙商证券研究所整理;数据日期:2023年以来收益率计算区间为2023/1/2-2023/9/18,任职以来收益率计算区间为2019/1/26-2023/9/18,金鹰核心资源A净值表现的时间区间为2019/1/28-2023/9/18

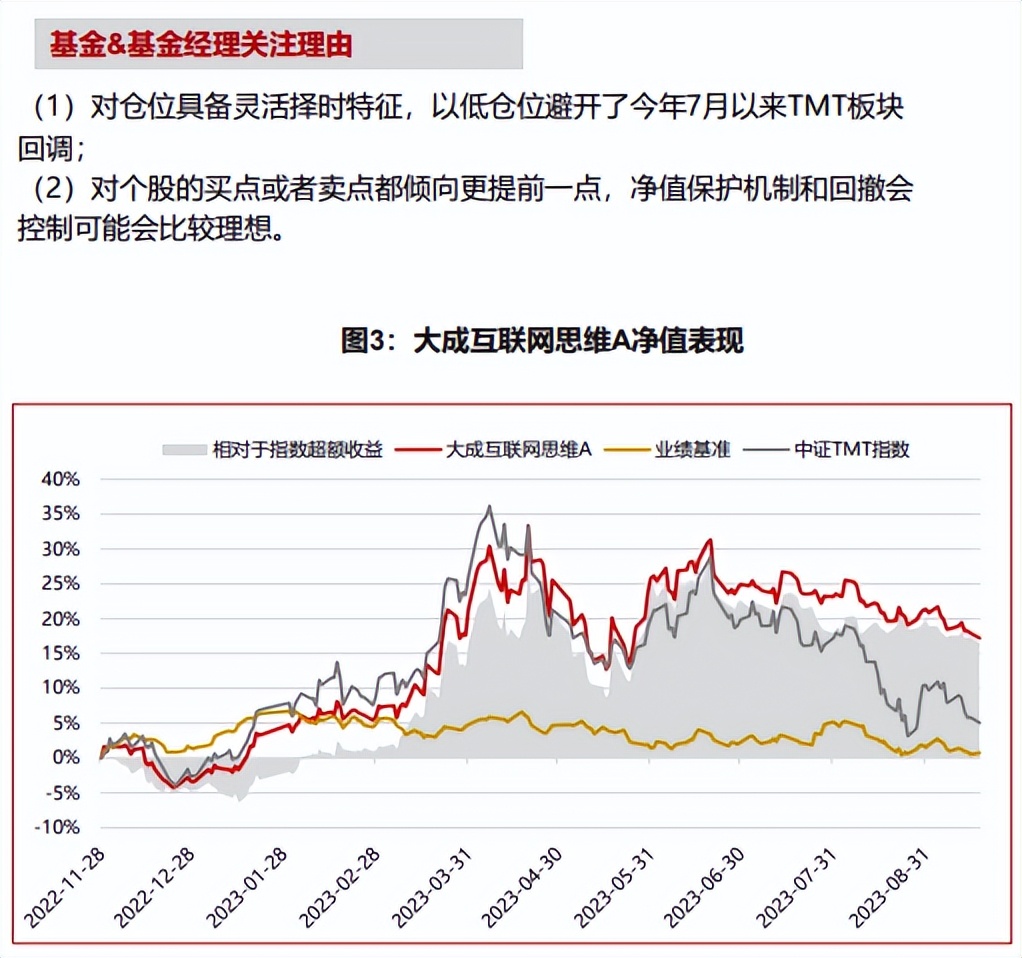

3、王帅

资料来源:Wind、中国网财经、浙商证券研究所整理;数据日期:2023年以来收益率计算区间为2023/1/2-2023/9/18,任职以来收益率计算区间为2022/11/27-2023/9/18,大成互联网思维A净值表现的时间区间为2022/11/28-2023/9/18

4、周海栋

资料来源:Wind、中国基金报、浙商证券研究所整理;数据日期:2023年以来收益率计算区间为2023/1/2-2023/9/18,任职以来收益率计算区间为2016/8/5-2023/9/18,华商优势行业净值表现的时间区间为2016/8/5-2023/9/18

5、董辰

资料来源:Wind、中国基金报、浙商证券金属+汽车团队《“下一个机会”系列一:黄金——关注高弹性及经营稳健的黄金股》 、浙商证券研究所整理;数据日期:2023年以来收益率计算区间为2023/1/2-2023/9/18,任职以来收益率计算区间为 2020/7/29-2023/9/18,华泰柏瑞富利A净值表现的时间区间为2020/7/29-2023/9/18

八、写在最后

查询2023年中报,大成王帅、华泰柏瑞基金董辰、华商基金周海栋、安信基金袁玮四位基金经理均持有自己的产品10~50万份,金鹰基金陈颖并不持有自己的基金,这一点我站王帅、董辰、周海栋和袁玮。

董辰和周海栋的基金规模相对较大一些,但目前均已经限购:董辰的基金目前限购100万元/天,周海栋的基金目前限购30万元/天。

董辰在二季报中说,“市场的不确定性仍存。海外劳动力市场紧张,通胀回落粘性较强,利率环境在出现明显衰退前可能仍然偏高。国内“高质量发展”转型过程中,传统行业有一定压力,但经济结构中不乏亮点,高端制造等科技领域持续升级发展。预计市场仍以结构性行情为主,关注海外可能出现的系统性风险。基金将继续在公司质量、景气度和成长空间三个维度精选个股,尽力控制回撤,争取获取超额收益。”

周海栋在二季报中说,“2023年二季度,由于经济复苏节奏略低于市场预期,市场总体在一季度较为强势的表现之后呈现震荡走势。在整体经济、政策不明朗的背景下,市场没有很明确的主线,偏主题方向受到市场的偏好,包括传媒、人工智能、数字经济、光通讯、机器人等。而经济相关性较强的板块,在二季度承受较大的压力,包括消费、化工、建材、有色、地产等。本基金依旧保持了较为均衡的配置,主要持有行业包括有色、计算机、医药、化工、电子、交运、机械、电力设备、军工等。”

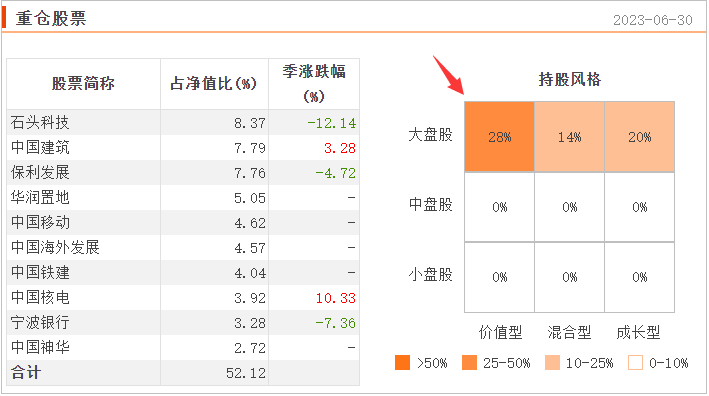

袁玮的安信新常态股票A是这五只基金中相对偏价值的(持股风格见下图),对估值要求更严格一些。袁玮在二季报中说,“当前的股票市场估值已经具备较高的投资价值,我们预计下半年有望有相当多的行之有效的经济政策出台,我们对内循环的重新启动充满信心,同时也对中国企业积极参与全球市场充满信心,我们接下来要做的就是继续围绕两个循环,寻找和配置那些被低估较严重的优质企业。”

数据来源:东财Choice数据,截至2023年6月30日

五位基金经理的基金有您喜欢的吗?本文就是常规梳理,不代表推荐。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !