最近不少APP、小程序都在发布用户2023年年度报告,比如今年读了多少本书、一年听了多少首歌等等。不禁让我想到那些年,我们制定的新年计划。

(图源:网络)

很多时候,我们总是暗暗发誓要培养一些有益的新习惯,提高自己的技能和能力,存更多的钱。然而,随着时间的推移,年初的计划总是达不到。不如今年我们换一个思路,不把自己的计划当做任务和目标,而是看作是一种过程,去享受过程中的成长和进步,投资理财亦是,从资金的不断积累以及账户收益慢慢变多的过程中力争获得稳稳的幸福。

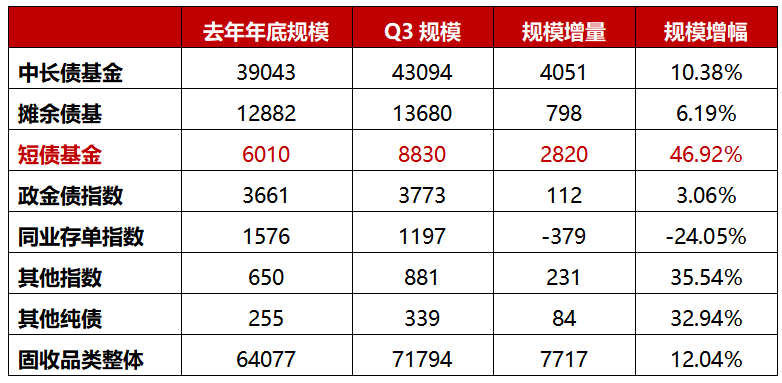

新年投资就投短债基金

2023年以来市场持续震荡,权益类基金业绩表现以及规模增长情况都不佳,截至2023年三季度末,主动权益基金基金规模缩水超5000亿元,较去年底减少近15%。但与之截然相反的是,固收品类整体呈现逆市增长趋势,Wind数据显示,固收类规模从2022年底的64077亿元上涨至71794亿元,共增长7717亿元,增幅达12%。

(数据来源:Wind,时间截至:2023.09.30)

从表中数据可以看出,固收品类中的短债类基金规模增幅是最大的,从2022年底6010亿元的规模到2023年三季度达到了8830亿元,增幅达46.92%,不难看出,2023年较受资金追捧的基金或是短债基金。为什么大家都喜欢投资短债基金呢,因为它的适配性很高,适合以下多类人群进行投资配置,新年投资建议关注短债基金:

1.有钱,但怕较大波动的客户

这类客户资金充足,风险偏好低,追求稳定,但目前银行存款利率持续下调,又要担心收益跑不赢通胀,短债基金是个不错的投资品,截至2023.12.1,短债基金指数近10年年化收益率3.6%,同时连续9个自然年度收益都为正。

(数据来源: Wind,短债基金指数885062.Wl,货币基金指数885009.统计区间:2013.12.31-2023.12.1)

2.有钱,想低位入场的客户

这类客户目前持币观望,等待A股行情,一方面,想抄底但怕目前时机不成熟,另一方面要确保资金的流动性。可以推荐关注短债基金,短债基金的收益曲线比较平稳,没有太大的起伏,短期内可获取较低波动的收益,同时又具备很好流动性,方便资金随取随用。

3.之前买了基金亏损的客户

这类客户产生了风险厌恶,要慎重,可以建议拿出小部分资金投资短债,通过账户正收益改善投资情绪。短债基金不投资股票和可转债等中高风险品种,它的安全性较高,波动也低,人少操心,这类客户正合适。

4.发了年终奖的客户

有很多公司员工拿着年终奖不知道该怎么投资,A股持续震荡,投进去怕亏,但存定期收益又不高。可以关注短债基金,与含权类产品相比,短债基金波动较小,向下跌空间有限;同时跟银行定期理财相比,短债基金收益和流动性都表现更佳,但同时风险也会更高。

5.要“花钱”客户

主要是针对之前存定期的客户,临近春节走亲访友,担心花钱的地方多,提前把钱取出来了。这中间的时间差可以推荐投资短债基金,申赎非常方便,满足其备用金理财的需求。

6.理财赚到钱的客户

主要针对之前银行理财赚到钱的客户,通过赚到的钱来开展短债基金投资,有望提高账户收益。

7.觉得货币基金收益较低的客户

习惯买货币基金的投资者,往往属于风险偏好低的保守型投资者。而素有“货币增强”之称的“短债基金”在符合自身风险承受能力的前提下,较适合这类投资者。跟货币基金相比,短债基金投资范围更广,受到的限制较少,有更大的收益空间,是净值化转型下理财产品替代精选之一。

8.担心用钱月光的客户

这类客户一般拿到工资就消费了,一到月底就月光了,但希望自己能够管住手,存点钱。可以推荐这类客户做个年计划,每月定投,每天有望多一点收益,这样到年底时,账户收益或许还是很可观的。

总的来说:短债基金风险相对较低,波动较低,适合偏保守、风险偏好较低的投资者,比如习惯存定期或者投资理财产品的投资者。同时由于短债基金风险波动相对较低,流动性较强,可作为闲置管理工具,适合手里有闲钱,希望进行灵活投资理财的人群。当然,对于习惯投资含权产品的人群,短债基金可以作为资产配置的补充,起到压舱石的作用,降低投资组合波动性。

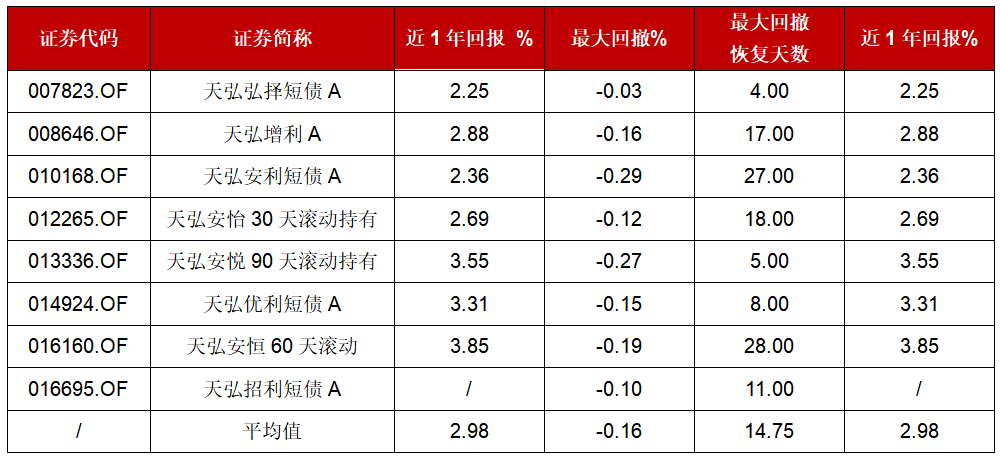

如何挑选:既要看收益更要看回撤

说到新年投资投短债,那么短债基金具体要如何挑选呢?主要看两点,一看收益、二看回撤。我们可以通过在各类网上上查看基金的过往的历史业绩和业绩排名等情况,虽然说收益很重要,但基金回撤太大,对投资者的体验也是相当不友好,尤其是对求稳的投资者来说,投资省心也十分重要。

1.“历史双30短债”筛选策略

短债基金的回撤情况,重点关注最大回撤和最大回撤恢复天数两大指标,因为这意味着我们购买此基金可能要承受的最大损失,以及多久可以回本的问题。目前正流行的筛选标准是“历史双30短债”,也就是说近1年最大回撤小于0.3%(30BP),最大回撤恢复天数小于30天的短债基金是值得投资者关注的。

2.最短恢复天数仅4天

在整理数据时发现,天弘基金管理的8支短债基金全部满足“双30短债”条件,要知道,截至2023年三季度末,全市场337支短债基金中,能满足“双30短债”的基金占比20%多。

(数据来源:wind,基金定期报告,截至20230930)

从产品整体表现来看,天弘短债基金近一年平均收益为2.98%,平均最大回撤为-0.16%,平均最大回撤恢复天数为15天,相较于市场均值,天弘短债基金无论是从收益还是回撤来看都表现较好。截止2023年第三季度,全市场短债基金近一年历史平均收益为2.5%,近1年平均历史最大回撤为-0.59%,近1年平均历史最大回撤修复天数为47天,天弘短债基金近1年恢复天数少近70%。

3.金牛固收团队

表现出色的短债基金背后也离不开一个好的固收团队,天弘短债基金业绩表现佳,离不开其背后的天弘固收团队。该团队共计73人,其中有不少从业年限超10年的资深固收基金经理,整体团队由固定收益部、混合资产部、宏观研究部、信用研究部、中央交易室固收组共同组成,各自充分利用自身的数据信息优势和算法模型优势,降低投资风险,帮助投资者获得长期收益,旗下固收产品近3年、近7年在固收类大型公司绝对收益排名第1,实力强劲。(数据来源:海通证券 数据截至: 2023/9/30 )

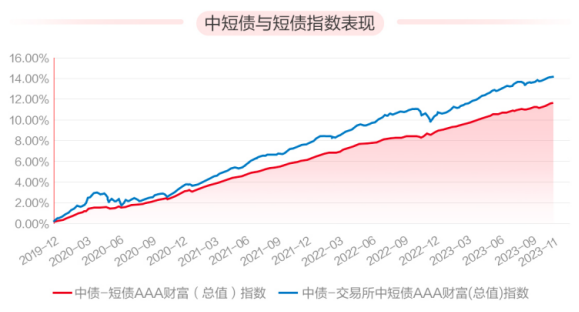

投资Plus:收益更上一层楼

关注短债基金优势的同时,还可以再看看中短债策略,两者主要的区别在于所投资的债券资产剩余期限不同,中短债基金主要投资于剩余期限不超过3年的债券资产,由于其久期摆布更为灵活,收益弹性也就更高。我们从短债指数以及中短债指数走势来看,中短债策略确实更胜一筹。

(数据来源: Wind,截至2023/12/1,中债-中短债指数为中债-交易所中短债AAA财富(总值)指数,中债-短债指数为中债-短债AAA财富(总值)指数)

想要新年投资收益更上一层楼的朋友,可以考虑天弘基金在1月8日即将发行的中短债基金天弘悦利(A类:019557/C类:019558),拟任基金经理为柴文婷,当前在管9只基金,管理规模达320.63亿,其代表产品天弘安利短债从成立以来取得9.04%的绝对收益(同期业绩比较基准收益7.78%),跑赢同类平均8.45%,最大回撤仅-0.29%。柴文婷素对货币政策有深入的研究,此次再出发,相信能凭借其对货币政策的敏锐把握,对利率债波段交易有独到经验,有望为客户带来较亮眼收益。(数据来源:Wind,基金二季报,数据截至2023/9/30)

在考虑新年如何存钱、打理闲钱、做好资产配置的朋友们,可以看看天弘基金在1月8日即将发行的短债产品天弘悦利(A类:019557/C类:019558),在年初种下一颗种子,中间持续浇灌,年末或可收获果实。

#2024年是长期布局重要窗口#

#【PK胡锡进】你的2023收益跑赢老胡了吗?#

$天弘悦利债券A(OTCFUND|019557)$

$天弘弘择短债A(OTCFUND|007823)$

$天弘安利短债A(OTCFUND|010168)$

本文作者可以追加内容哦 !