A股大多数时间处于结构性行情之中,大小盘风格轮动具有一定的周期性,大盘强势还是小盘占优一直都是投资者长期关注的问题。而拥护者们也都有各自的核心逻辑。

“龙头为王”的核心逻辑在于:

1、业绩的稳定性

2、“剩者为王”——市占率逻辑

3、股价稳定性强

4、龙头公司市值高,容纳资金量大,受外资和大机构青睐龙头

“以小为美”的核心逻辑在于:

1、业绩的弹性(增长潜力、转型升级弹性)

2、“潜在的十倍股”——渗透率逻辑

3、股价高弹性(少量资金撬动巨大涨幅),能通过并购实现外延增长

4、流通盘小,私募和散户更偏好中小公司

5、中小盘公司研究覆盖不足,市场关注的相对变化会对估值产生影响

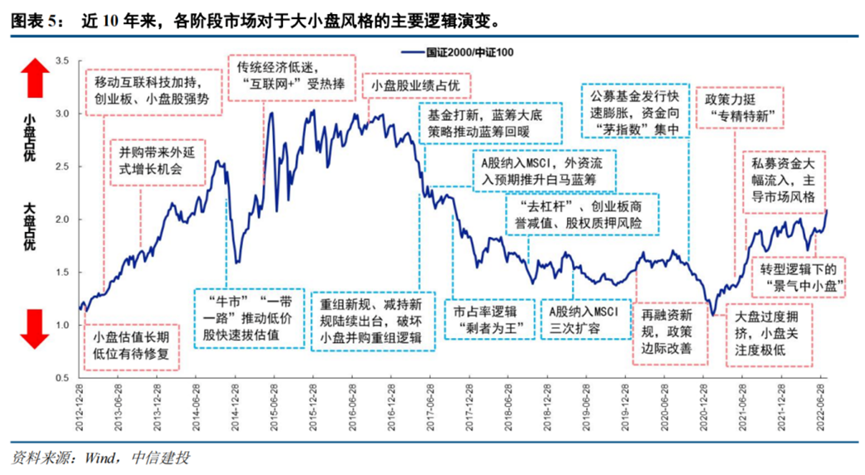

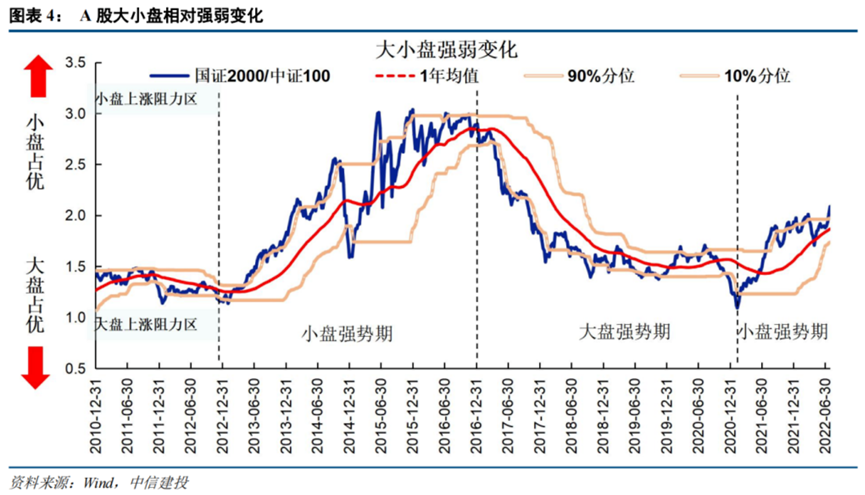

而市场也确实在不同时期演绎出不同风格。

从中信建投整理的数据来看,大小市值风格切换周期约为4年。

1、2012年年底至2016年年底,市场追捧小盘股的业绩弹性和股价弹性,转型升级逻辑、外延并购逻辑让中小盘在传统经济疲弱的背景下拥有增长预期和业绩优势。

2、2017年年初至2021年年初,外资流入、业绩稳健等逻辑让大盘蓝筹估值大幅抬升,市值和成交量向各行业龙头集中。

3、2021年开始风格又重新轮动回小盘风格,除了最核心的业绩强弱和资金倾向由于经济周期的影响呈现出短期的持续性和长期的周期性外,政策对于并购重组、基金发行和中小企业的政策变化也往往对于市场大小风格切换起到推动的作用。我们应把握风格轮动的规律,顺势而为。

通过什么能让我们的持仓风格有效的迎合市场的主流风格呢?

具有持仓市值差异的宽基ETF是布局市场大小风格轮动较为直接的工具。今天我们主要说一说大盘风格指数。

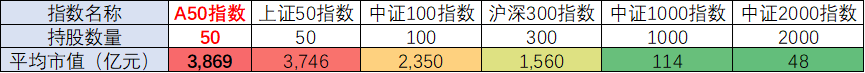

目前市场中A50、上证50、中证100、沪深300均是以“以大为美”,展现大市值股票的表现。从持仓股票市值角度来看,A50平均市值为3869亿元,上证50为3746亿元,中证100为2350亿元,沪深300为1560亿元,在大市值刻画上A50指数更为极致,在相对极端的大市值行情下,A50指数的表现可能会优于其它几个宽基指数。

回顾近十年的大市值宽基走势,涨幅方面A50>中证100>沪深300>上证50。

2017年5月是A50开始强于其它大市值宽基的分水岭,主要原因在于当时金融在A股中占据较大比重, 64.5%(上证50)>47.1%(中证100)>34.5(沪深300)>31.4%(A50),而在这之后A股纳入MSCI,外资进入推升蓝筹白马,资金向各行各业的“茅指数”集中,使得A股大市值行业的权重进一步发散,而A50指数有别于其它宽基的编制方法,是业绩胜出的关键因素之一。

在指数编制上,上证50、沪深300、中证100优先考虑的是股票的市值规模,如果一个行业中的个股,各个市值都比较大,例如金融,那么在指数中就会压缩其他行业的权重,而A50指数会优先在各大行业中选择两个市值最大的公司,不会因为市值干扰错失了配置A股核心资产的机会,保证了持仓的行业均衡。

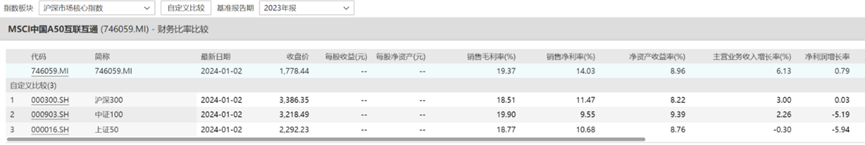

财务指标来看,2023年年报显示A50各项指标表现领先于同为大盘宽基的沪深300、中证100、上证50指数。

2021年开始的中小盘风格已持续3年,现今伴随着中美利差收窄、海外金融压力减小,风格切换正在悄然发生,小盘股行情有望逐步走向尾声。从估值角度看,A50为代表的大盘股与电子、医药等板块的估值水平已经处于历史相对低位,A股核心资产有望开启超跌反弹行情。

此外,作为A股核心资产的大市值蓝筹,在逆势期依然有它的用武之地,通过核心卫星策略进行资产配置时,持仓更为均衡的A50ETF(159601)作为核心资产不失为一种良策。

相关产品:

场内ETF:A50ETF(159601)$A50ETF(SZ159601)$

场外联接基金:华夏MSCI中国A50联接基金(A:014530;C:014531)

$华夏MSCI中国A50互联互通ETF发起式联接A(OTCFUND|014530)$

$华夏MSCI中国A50互联互通ETF发起式联接C(OTCFUND|014531)$

MSCI中国A50互联互通指数前十大成分股:贵州茅台、宁德时代、紫金矿业、万华化学、立讯精密、比亚迪、长江电力、工业富联、招商银行和隆基绿能。

本文作者可以追加内容哦 !