国债期货是指通过在中国金融期货交易所预先确定买卖价格并于未来特定时间内进行国债现券和资金交割的国债衍生品交易。国债期货同股指期货一样,均属于金融类的衍生品交易。

国债期货创立的原因是因为在20世纪70年代的美国曾经发生过两次石油危机,导致美国通胀整体波动较大,带动利率波幅也相对较大。长期持有美国国债的投资者对债券现券的头寸管理具有较强的投资需求,于是芝加哥期货交易所开始筹划发行国债期货。1976年1月,芝加哥商业交易所推出了90天期短期国库券期货合约,这是美国历史上第一张国债期货合约,标志着国债期货市场的正式成立。

国内方面,国债期货于1992年在上交所开始首次试点交易,于2012年重启仿真交易试点,2013年9月6日五年期国债期货合约TF1312正式在中国金融期货交易所上市交易,标志着国内国债期货市场的正式成立。

Part.1

海内外国债期货的发展历程

海外市场最早的国债期货是美国市场,最初设立的目的是平滑持有国债现券头寸的资产波动,降低利率风险、维持金融体系稳定的产物。20世纪70年代随着布雷顿森林体系解体,金本位时代的结束,加之能源危机的影响,导致美国陷入了经济的滞涨。为促进美国经济的修复,美国政府放开了利率管制,造成市场利率的波动不断增加,宽幅的利率波动使市场中长期持有固定利率债券的投资者十分为难,从而提升了市场对利率风险的规避需求。于是利率风险管理工具国债期货开始登场。1976年1月,美国芝加哥商业交易所推出90天期的国库券期货的短期利率期货品种。1982年5月芝加哥交易所继续推出10年期国债期货、长期国债期货等品种。随着美国国债规模的增加,国债期货市场的整体成交量也随着增加,截止2022年末美国国债期货日均成交额在1200亿美元左右。在美国国债期货体系的基础上,其他国家也开始发展本国的国债期货,目前全球国债期货已经形成拥有不同期限的较为完善的期货合约体系。

国内市场,国债期货于2012年重启仿真交易试点,并于中国金融期货交易所2013年9月6日正式上市五年期国债期货合约。后续又于2015年推出10年期国债期货合约,于2018年推出2年期国债期货合约,于今年4月21日推出30年期国债期货合约。从目前国内的国债期货市场看,我国已经形成覆盖长中短期的较为完善的国债期货合约体系。目前我国国债期货市场的日均成交额在4000亿元左右。

Part.2

国债期货的作用

1.降低利率波动风险

国债期货作为国债现券的衍生品,其价格走势同国债现券价格走势呈现出高度正相关,商业银行、保险等机构投资者可以通过运用国债期货对其持有的现券头寸进行套期保值,从而有效的规避利率大幅波动带来的潜在风险。

2. 提供价格发现

国债期货作为一种期货类衍生品,本身就具备期货品种的价格发现功能,通过国债期货市场可以及时的反映利率走势的预期,帮助实现宏观政策调控下债券收益率曲线的构建。

3. 帮助国债发行

国债期货作为一种利率风险管理工具,可以为国债一级市场的承销商、投资者等参与主体提供交易期间的风险管理,提高参与主体的参与意愿,从而帮助国债更好的发行。

4. 实现资产配置

国债期货作为一种债券类的衍生品,又具有和国债现券高度的正相关性,可以作为配置债券资产的另一种投资方式。此外由于国债期货本身具有一定的杠杆且交易手续费相对不高,可以实现更灵活的投资策略管理。

Part.3

国债期货的投资者结构

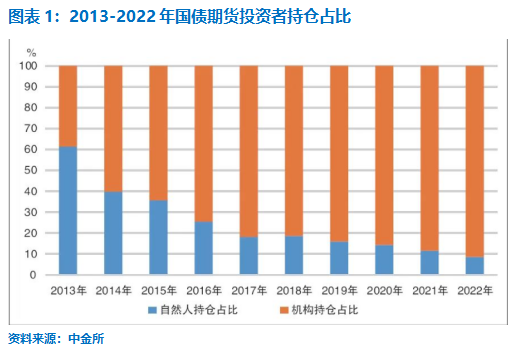

目前国债期货市场的投资者可分为个人投资者和机构投资者,其中机构投资者持仓量占比为91%,成交量占比为75%,是目前国债期货市场内的主要参与群体。

1.个人投资者

由于国债期货市场投资需要一定的专业性和对宏观政策的理解,所以个人投资者较少参与国债期货。此外,在国债期货的权限准入中也对个人投资者的资产水平和交易经验有着较高要求,个人投资者申请开户前需连续5个交易日保证账户可用资金余额不低于人民币50万元,同时还要具有累计10个交易日、20笔以上的金融期货仿真交易成交记录或最近三年内具有10笔以上的期货交易成交记录,还要进行金融期货基础知识的测试。较高的门槛也使得个人投资者的参与数量相对有限。

2.机构投资者

目前国债期货的机构投资者有商业银行、保险资管、公募基金、私募基金、券商资管等。随着国债期货市场准入的进一步放开,国债期货的机构投资者组成开始发生变化,由原来商业银行和基金公司为主逐步走向多元化。保险机构作为中长期配置国债的重要机构投资者,也在分批进入国债期货市场,险资正在成为国债期货市场新的增量。通过国债期货市场,保险公司可以更有效的管理其持有现券的利率风险,优化了保险公司在债券板块的投资组合,提高了险资进一步深度参与国债现券市场的意愿。此外,私募基金的参与度也不断提高,进一步提升了国债期货市场机构化程度。此外,私募基金也开始利用国债期货等利率衍生品进行债券类资产的配置,借助国债期货交易成本低、流动性较好的优势,构建出更丰富的债券组合策略和债券与其他大类资产组合策略。

Part.4

小结

随着国债期货市场准入的逐步放开,国债期货市场将有更多的投资者参与进来,这将为国债期货市场提供更多的增量资金,增强国债市场的流动性。相信随着现券规模的逐步扩大和市场交易深度的进一步提升,国债期货将迎来更多发展的新机遇。

本文作者可以追加内容哦 !