“中字头”猛踩油门,要不要追?怎么追?

2024年A股第一波像样的赚钱效应,来自于“中字头”。

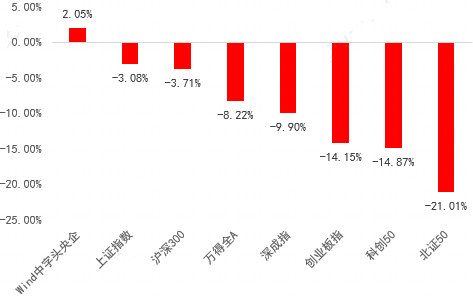

截至1月29日,万得中字头央企指数今年以来已涨2.05%,大幅跑赢同期A股主要宽基指数。

2024年以来A股主要宽基指数表现

1月29日,“中字头”再度逆市走强,万得概念指数涨幅前十榜单中,“中字头”占据多席,而沪指再度失守2900点。

万得概念指数涨幅前十榜单20240129

“中字头”为啥这么猛?

1、市值管理纳入央企负责人考核

1月24日,国务院国资委在新闻发布会上表示:“着力提高央企控股上市公司质量,强化投资者回报”、“进一步研究将市值管理纳入中央企业负责人业绩考核”,引发市场高度关注。

市场普遍认为,后续市值管理纳入央企负责人业绩考核,将有利于引导央企负责人更加重视所控股上市公司的市场表现、切实提高股东回报,增持、回购等市场化市值管理方式或将在上市央国企中更频繁出现,现金分红比例也有望进一步提升,央企投资价值进一步凸显。

2、分红、增持、回购,注重投资者回报

2015年以来,央企上市公司的分红次数和分红总额逐年增多,年度分红比率中位数稳定在30%-31%之间,股息率中枢上移。对于资本市场而言,持续稳定的高分红也将成为央企上市公司投资收益中的重要部分。

申万宏源数据显示,剔除金融股后,A股央企整体分红比例自2019年的29.6%迅速攀升至2022年的52.4%,年均上行7.6个百分点。

3、盈利能力持续改善预期或较强

据招商证券数据,以ROE(净资产收益率)为代表指标来看,剔除金融后,2023年前三季度A股上市央国企实现年化ROE10%,不仅是2020年以来的新高,而且较A股整体高0.8%。

此前国资委召开的中央企业负责人会议上,明确要求“净资产收益率同比改善”“提升增加值,提高中央企业对国民经济增长的贡献度”等,或意味着央企ROE继续回升的确定性较强,同时也表明经济复苏阶段,央企利润增速有望持续领先。

4、央企本身价值创造能力显现

央国企在金融地产、上游资源、公用事业、建筑、高端制造、科技前沿等国民经济重要部门占比较大,承担着国家安全、战略转型、经济稳定、民生保障等重要功能。

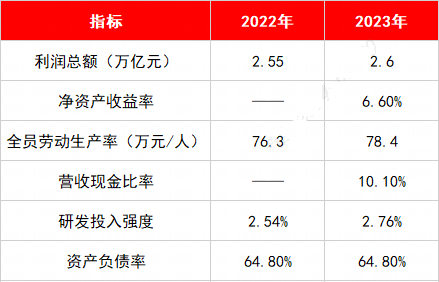

据招商证券数据,2023年央企营业收入、利润总额分别达到39.8万亿元、2.6万亿元,均实现稳步增长。

同时,各项“一利五率”指标相较于2022年稳中有进,央企净资产收益率达6.6%,股东回报保持在较好水平,央企整体资产负债率稳定在64.8%。

2023年央企“一利五率”实现情况

在“考核市值的政策催化+ ROE持续改善预期+注重投资者回报+价值创造能力显现”下,央企新一轮价值重估或值得期待,红利价值行情在近期得到进一步扩散,“中字头”表现亮眼。

如何挖掘“中字头”投资机会?

在“政策逻辑+市场逻辑”双轮驱动下,高股息央企或是攻守兼备之选。一方面,聚焦价值创造考核ROE和现金流,央企拥有持续高分红的能力;另一方面,经济转型过程中需要财政来源多样化,央企高分红的动力也高涨,关注持续稳定分红下的央企估值重塑机会。

绝对低估值央企也具备较大的修复空间。A股央企内部估值同样分化,以大建筑板块为代表的部分央企估值极低,或具备较大修复空间。此外,若后续“将市值管理纳入考核”的政策落地,此类上市公司有望深度破净,或也是市值管理动力强、边际改善巨大的方向。

另外,重组整合是下阶段国企改革深入推进的主线之一,战略性重组和新央企组建等相关领域或值得关注。国资委明确表示,下一步将稳妥实施战略性重组和新央企组建。根据战略性新兴产业融合集群发展特点,将更大力度开展“信息通信、新能源、装备制造”等领域专业化整合。

$融通红利机会主题精选混合A(OTCFUND|005618)$

$融通红利机会主题精选混合C(OTCFUND|005619)$

本文作者可以追加内容哦 !