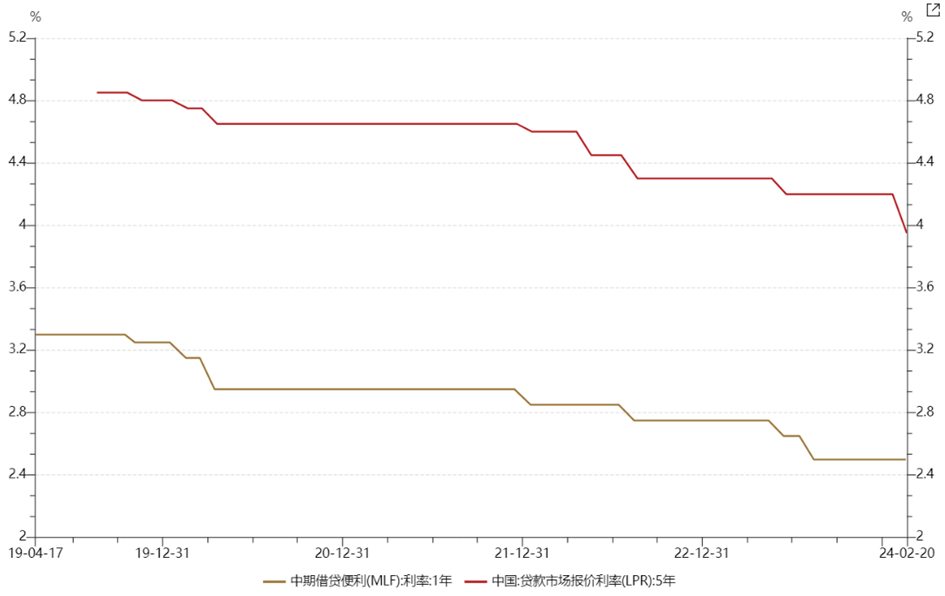

2月20日,2月LPR报价出炉:1年期维持不变,5年期以上LPR下调25个基点,自4.2%下调至3.95%。上一次LPR调整还是2023年8月,彼时,1年期降10个基点,5年期以上不变。

继1月份降息预期落空后,LPR本次降息终落地,且在两方面突破常规范式:

一方面LPR独立于MLF下调,比较少见;另一方面,5年期以上LPR降息的幅度超出市场预期。

Wind数据显示,这是2019年LPR改革以来,5年期以上LPR单次最大降幅。该降息幅度也超出光大证券等机构预期的10-15个基点。

01 什么是LPR?为什么MLF未调降,LPR单独调降?

LPR全称Loan Prime Rate,原意是指金融机构对其最优客户执行的贷款利率。

LPR起源于美国的最优惠利率,即Prime Rate。我国于2013年引入LPR定价机制,2019年改革完善,自此通过LPR报价带动实体融资贷款利率水平的调整。

LPR报价一个月公布一次,发布时间一般为每月20日,遇到节假日顺延。一般LPR在MLF(中期借贷便利)基础上进行加点实现。(见下图公式)所以通常LPR报价调整时,市场已经有一定预期。

本次5年期以上 LPR独立调降,而此前2月MLF操作利率未发生变动。这是为什么呢?

中信证券首席经济学家明明表示,LPR不宜与MLF利率简单关联看待,二者分别代表不同的利率体系,LPR是银行贷款定价的基准,代表实体经济贷款利率,而MLF代表金融市场融资利率。较之于MLF利率,实体经济主体的融资成本能否下降对于经济增长的作用更为重要,而这方面LPR的实际指示意义更强。

历史上看,MLF利率不动,LPR报价单独调整共发生过三次:2019年9月,1年期LPR单独下调5bp;2021年12月,1年期LPR单独下调5bp;2022年5月,5年期LPR单独下调15bp。

上述三次LPR单独调整的共性是:流动性环境均相对宽松,月内或前期均有降准等“宽货币”操作落地,推动银行负债端资金成本压降,进而为LPR下调提供操作空间。

回到当前LPR的调降,也具备可行性和必要性。

可行性方面,内部:主流银行连续四次下调存款挂牌利率的叠加效应,中长期存款到期重定价推动存款成本改善;外部:美联储不再加息,外币负债成本对NIM(银行净息差)的负向贡献不在。上述内外部因素均为本次LPR单独下调保留了银行息差空间;

必要性方面,当前经济环境需要降低实际利率、尤其是存量高息贷款付息率,推动房地产市场销售“量”、“价”尽快稳定,维持按揭贷款稳定,避免大幅度早偿,释放更加积极的货币政策信号。(来源:光大证券,东吴证券)

那么,MLF利率为何未降息?

光大证券分析:MLF维持价平,主要是人民币汇率约束,出于内外均衡的考量,而这种考量在2月份具有更大意义,原因在于:

“即便面对经济高频数据的指向性、趋势性变化,即便面对资本市场波动性加大、跨市场风险扰动,维持汇率稳定依然是占优选择,未来MLF调整或因海外市场货币政策调整而打开空间。”

02 本次5年期以上LPR较大幅度调整,意味着什么?

LPR有1年期、也有5年期以上的品种。而企业中长期贷款及居民住房贷款一般在5年以上,商业银行主要依据5年期以上的LPR报价来调整相应的利率。

因此5年期LPR较大幅度的调整,意在刺激实体经济融资需求,尤其是居住购房需求。

此次25个基点的调整后,对房贷一族来说,利息支出减少:

据媒体估算,以“100万元的房贷、25年期等额本息还款”为例,每月按揭将可减少138元,25年最多可以省下4.16万元利息支出。新发放房贷利率将有所下降,存量房贷利率也将在重定价日相应调整。

来源:第一财经

此次5年期以上LPR调整幅度较大,对此东吴证券分析称:

当前堪比2020年初的货币宽松密度,反映的是更强的政策年初发力诉求。

从节前央行超预期降准、地产白名单加速推进及信贷投放量创同期新高,到节后国常会及各地方部委显示的“坚定信心、鼓足干劲”、再到本次非对称降息,可以看出政府对今年“开门红”的成色更加重视。

另外东吴证券还推测,3月两会召开前可能是产业、宏观政策密集出台期,包括两会上的2024年赤字率也有上调可能。

相关ETF:房地产ETF华夏(证券交易代码:515060),跟踪中证全指房地产指数 (指数代码:931775.CSI) ,指数前十大权重股包括:保利发展、万科A、招商蛇口等优质龙头地产企业,

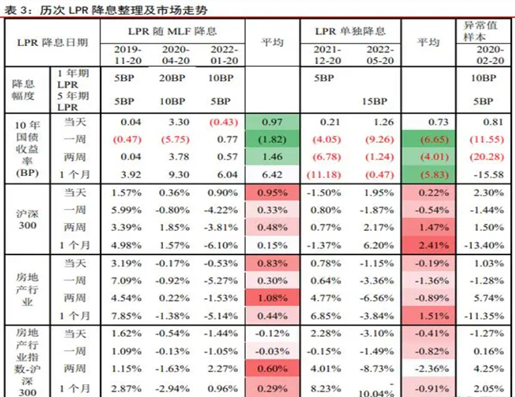

03 历史复盘:LPR调降,对股市整体有什么影响?

首创证券复盘发现,历史上LPR调降后,短期内沪深300指数震荡小幅攀升,对房地产行业指数有一定的刺激作用。

在市场情绪偏弱的环境下,降息对于股市的意义,更多是传达政策信号——稳楼市、拉经济、扩内需,提振投资者信心。股市的中长期表现终究要回到基本面,还需关注降息后续政策落地情况。除了货币政策发力外,经济需求端的巩固,还需等待广义财政、产业政策等的继续发力。

海通证券分析称,宽松周期将继续。未来逆回购、MLF等政策利率仍存在调整空间。央行或继续推动存款利率改革,为金融机构负债端降成本,缓和净息差压力。

结合当前国内宏观经济“弱复苏”的大环境,历史上宽裕的流动性或更容易催生与经济相关性较小板块的主题性行情,可以酌情关注科技成长相关,如人工智能主题。

相关ETF:人工智能AIETF(证券交易代码:515070),跟踪中证人工智能主题指数(指数代码: 930713.CSI),指数前十大权重股包括:海康威视、科大讯飞、中际旭创、韦尔股份等,

$房地产ETF华夏(SH515060)$$万科A(SZ000002)$$人工智能AIETF(SH515070)$

#1年期LPR下调,什么信号?#

风险提示:以上仅作为服务信息,观点仅供参考。提及个股不作为推荐,不作为投资依据。市场有风险 ,投资需谨慎。上述基金风险等级为R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。指数基金可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

本文作者可以追加内容哦 !