ETF正在成为各大基金公司的新战场,不仅有逆势上涨的规模,更有国家队真金白银大资金借道ETF救市助推规模上涨的诱惑,面对这场未来是躺赢的大战,各家基金公司使出浑身解数,分秒必争争抢客户。

这场中证A50ETF大战,谁将是募集王者呢?我们来分析分析。

一、基本情况

中证A50指数是中证指数公司推出的,选取的50家股票都是行业龙头,从行业和个股上看,相对于仅是上交所的上证50,中证A50具有更全面更均衡更分散的特点。

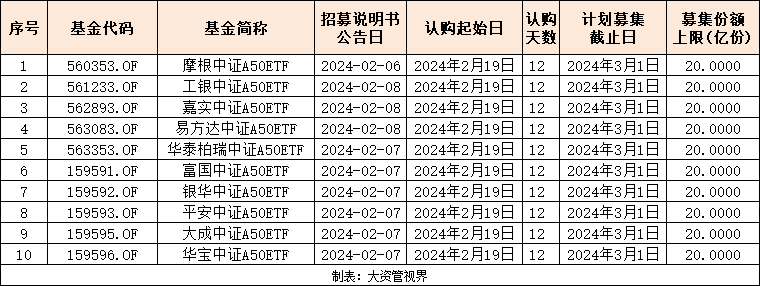

此次共有10家基金公司同日发行中证A50ETF,均是在龙年首个交易日的2月19日募集产品,均认购12天,计划募集截止日是3月1日,募集份额的上限均是20亿份。

图1:十只中证A50ETF募集的基本情况

招募说明书发布的日期不同,最积极的基金公司是摩根基金2月6日就发布了招募说明书的公告了,当然,认购发行是同一天发行的。

二、哪家基金公司募集的最高?

这个预测性的问题,猜测未来不一定对,我们通过多个角度的分析看看预测下。

1、成立日期

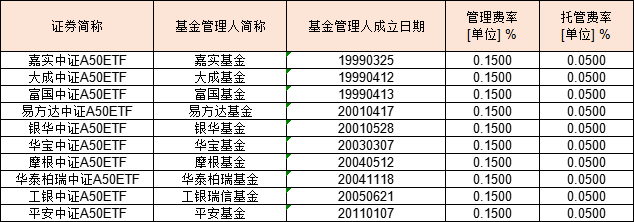

图2:十只中证A50ETF基金管理人成立日期及产品费率

从基金公司成立日期来看,有三家基金公司是“老十家”,即:1998年-1999年成立的基金公司,这三家是嘉实基金、大成基金、富国基金。

成立时间最晚的是平安基金,成立于2011年1月7日。

此外,这里值得关注的事摩根基金成立于2004年5月12日,这是一家外资独资的基金管理公司。

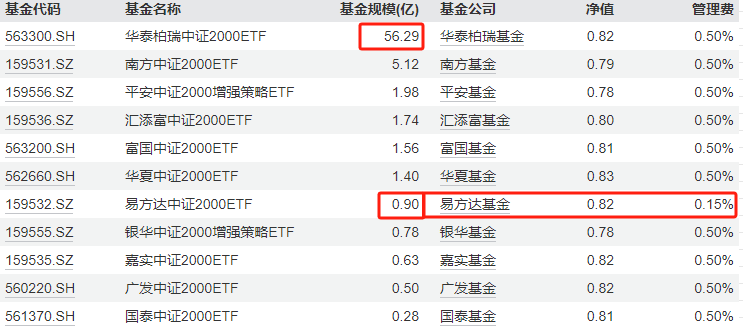

此外,从上图可以看到,这10只产品的管理费和托管费一样,均分别是0.15%和0.05%。其实从中证2000的募集规模来看,最终规模与费率关系不大,比如:中证2000ETF里易方达的管理费是最低的,然而跟踪的产品里规模不到1亿,规模最大的是华泰柏瑞中证2000ETF,如下图:

图3:中证2000ETF的规模和费率情况

数据来自Wind,截至2024年2月20日

2、规模角度

规模角度看三个指标:非货ETF资产净值、管理总规模、管理的非货总规模。

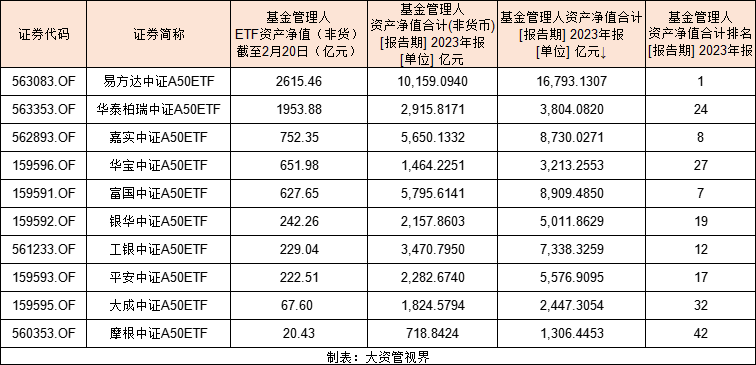

图4:十只中证A50ETF基金管理人ETF资产净值及管理规模情况

数据来源:Wind,ETF资产净值截止2024年2月20日,管理规模截止2023年12月31日

(1)非货ETF资产净值

在此前的文章里也提到了非货ETF资产净值过千亿的总共5家:华夏、易方达、国泰、华泰柏瑞、南方,此次中证A50ETF的发行,这次是没有华夏、国泰、南方这三家。

从上面的图4可以看到,这十家基金管理人的非货ETF资产净值规模相差非常大,最高的是易方达基金,管理规模达到了2615.46亿元,最低的是摩根基金,管理规模仅为20.43亿元,两者相差128倍。

另一家ETF资产净值不足百亿的是老十家基金公司大成基金,仅为67.60亿。

(2)管理总规模

管理总规模角度来看,均超过了千亿,比较另类的两家基金公司是华泰柏瑞和华宝基金,以3000多亿的管理规模愣是挤进了这十只ETF资产净值的前4,也是很勇猛了。

这里的管理总规模前三分别是易方达、嘉实、富国,易方达超1.6万亿,嘉实和富国超8000亿。

(3)非货规模

在非货规模里,竟有一家不足千亿的基金公司:摩根基金,摩根基金的总规模、非货规模、ETF资产净值规模都是垫底的存在,但也是最积极的一家,年前的2月6号就申报产品了。

非货规模里规模前三依然是易方达、嘉实、富国,这代表了一种实力。

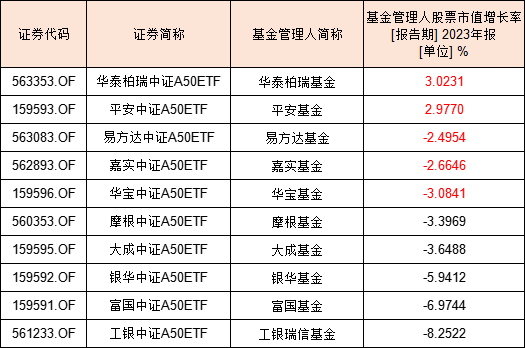

3、股票市值增长率

从基金管理人股票市值增长率的角度看,华泰柏瑞和平安基金是表现最好的两家基金公司。

图5:十家中证A50ETF管理人股票市值增长情况

最后,预测不总是对的,但是预测是很有意思的事,结合之前的产品发行,会发现基金产品的募集与费率关系不大、与基金公司成立早晚关系也不大,与基金公司的现有管理规模与实力关系也不是很大,能否卖出的关键在于销售人员,也就是给销售渠道的让利多少。

指数产品相差不大,未来业绩也相差不大,而用户又有路径依赖的,“懒惰”是人的本性,这就看第一锤子谁能把握住了。

综合以上数据,结合宣传情况,在大资管看来,这10只中证A50ETF发行大战,预计未来募集最高的无外乎摩根基金和华泰柏瑞基金。

@华泰柏瑞基金 @华夏基金 @大成基金 #沪指七连阳逼近3000点,明天八连阳?# $华泰柏瑞中证500ETF联接A(OTCFUND|001214)$ $华夏中证500ETF联接A(OTCFUND|001052)$ $大成中证红利指数C(OTCFUND|007801)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !