从过往回报表现来看,红利策略在熊市和震荡市明显占优、牛市稍微落后、长期收益不输其他策略,非常契合A股牛短熊长的现实,值得投资者作为权益资产配置底仓的重要组成部分。

近期股市逐渐回暖,各种热点此起彼伏,红利策略还值得继续关注吗?

01 从估值看,红利指数目前大都还处于低估水平

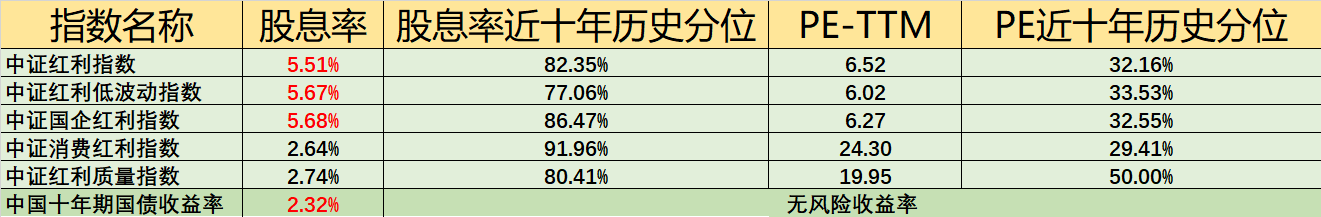

截至3月15日,各红利指数的估值情况详见下表。

(数据来源:WIND,统计日期为2024.3.15)

从股息率看,中证红利指数、中证红利低波动指数和中证国企红利指数当前股息率分别为5.51%、5.67%和5.68%,远高于代表无风险收益率水平的十年期国债收益率2.32%。

说明红利策略当前的值博率还是很高的。

而从PE-TTM看,几个主要的红利指数位于近十年30%左右的分位值,目前还是明显低估的。

因此,从估值看,红利策略未来的隐含回报良好,仍然值得关注。

02 红利家族中,也有熊市稳健、牛市弹性较大的“品种”

中证红利指数和中证低波动指数牛市弹性不足、缺乏想象空间,但红利指数中也有牛市弹性较大、不输宽基指数的“品种”,比如中证红利质量指数和中证消费红利指数。

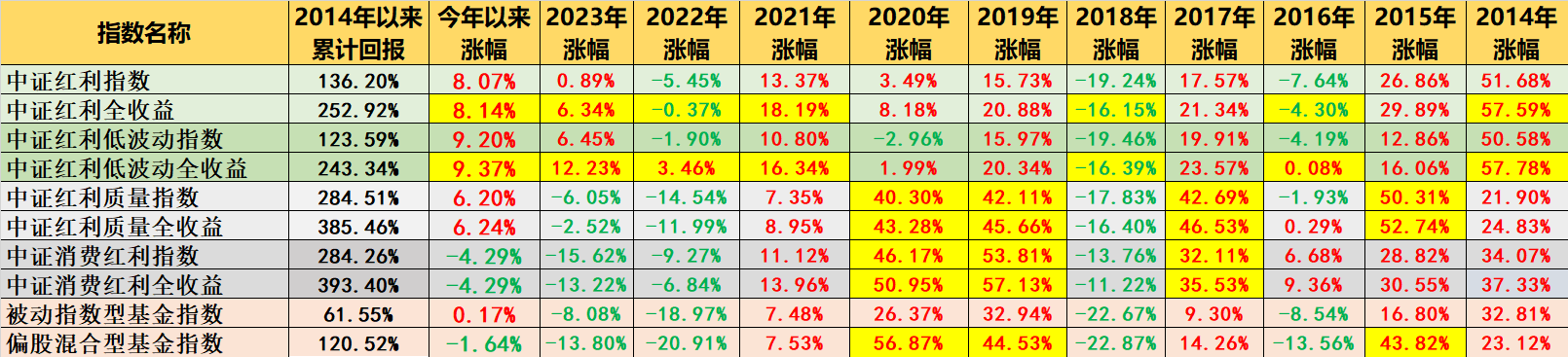

几个红利指数近十年来的年度回报表现详见下表。

(数据来源:Choice数据,2024年数据截至3月15日)

由上表数据可以看出,中证红利质量指数和中证消费红利指数在2015年、2019年和2020年这样明显的牛市中,它们的回报远好于被动指数型基金指数,并且不弱于偏股混合型基金指数。

而它们在2018年、2022年和2023年这样明显的熊市,以及2016年、2017年和2021年这样的震荡市,回报表现也明显好于被动指数型基金指数和偏股混合型基金指数。

03 用红利指数组合投资,是一个不错的投资思路

用回报特征有一定差异的几个红利指数构建组合,既可以满足稳健投资的需要,同时可以解决牛市弹性不足的问题。

比如,用中证红利指数、中证红利低波动指数、中证红利质量指数和中证消费红利指数构建一个等权重的投资组合,就是一个不错的投资思路。

先看价格指数的表现。

(数据来源:Choice数据,2024年数据截至3月15日)

该价格指数组合自2014年以来的累计回报为210.81%,大幅高于被动指数型基金指数和偏股混合型基金指数61.55%和120.52%的水平。

再看全收益指数组合的回报表现。

(数据来源:Choice数据,2024年数据截至3月15日)

全收益指数组合的回报表现当然更为出色,2014年以来的累计回报高达331.22%,数倍于被动指数型基金指数和偏股混合型基金指数。

而且,十余个年度中,组合仅2018年和2022年出现负收益,分别为-15.04%和-3.94%;其余年度均为正收益。

当然,指数基金的回报通常介于价格指数和全收益指数之间,即使像价格指数组合那样出现4个年度的负收益,但除了2018年为-17.57%外,其他3个年度的回报为-1.77%、-3.58%和-7.79%,亏损幅度是比较小的,相较被动指数型基金指数和偏股混合型基金指数,红利组合的持有体验要好得多。

04 能否投资红利(高股息)策略、靠分红养活自己?

曾经有朋友私下问过这个问题。

按照本文第03部分表格的回报数据计算,2014年以来中证红利价格指数年化回报约8.8%,全收益指数年化回报约13.1%;四个红利价格指数组合年化回报约为11.8%,全收益指数组合年化回报为15.4%。

无论中证红利指数还是红利指数组合,其年化回报均高于前述的5.5%左右的股息率。

也就是说,按照每年5.5%左右的股息率分红后,剩余净值还能保持(8.8-5.5)=3.3%至(15.4-5.5)=9.9%的年复合增长。

这就意味着,“投资红利(高股息)策略、靠分红养活自己”这样的想法,理论上是可行的。

问题在于即使稳健如红利策略,其回报特征也远远不是线性的,同样面临“三年不开张、开张吃三年”的问题。

各红利指数不同阶段的最大回撤详见下表。

(数据来源:Choice数据)

2014年-2018年期间,各红利指数最大回撤介于40-56%之间,这是净值腰斩的最大回撤水平。

2019年以来,各红利指数最大回撤介于23-38%之间,比2014年-2018年小得多,但也是净值打6-8折的最大回撤水平。

所以仅靠投资红利策略、用分红养活自己,实现起来可操作性不够。

还得有一定比例的固收和固收+作配合。

固收用于近期花销,固收+和红利策略则作为中远期花销的后盾。

指数和基金过往表现不预示未来回报,指数和基金梳理不构成投资推荐。

本文所有观点和涉及到的基金不构成投资建议,据此入市投资,风险自担。

$招商中证红利ETF联接A(OTCFUND|012643)$$天弘中证红利低波动100联接A(OTCFUND|008114)$$华夏中证红利质量ETF发起联接A(OTCFUND|016440)$

本文作者可以追加内容哦 !