行情回顾及主要观点:

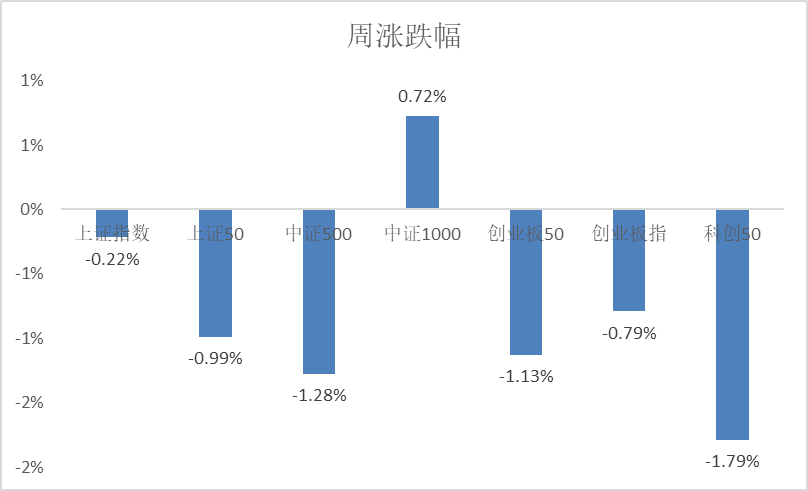

过去一周市场延续震荡,周内主要指数均收跌,上证综指下跌0.22%,深证成指下跌0.49%,创业板50指数下跌0.79%,创业板50指数下跌1.13%。市场交易情绪仍处于高位,两市成交额维持前一周日均万亿元的水平。在欧洲货币转“鸽”、美国经济数据走强影响下,人民币兑美元汇率出现贬值,北向资金净流出近80亿元。

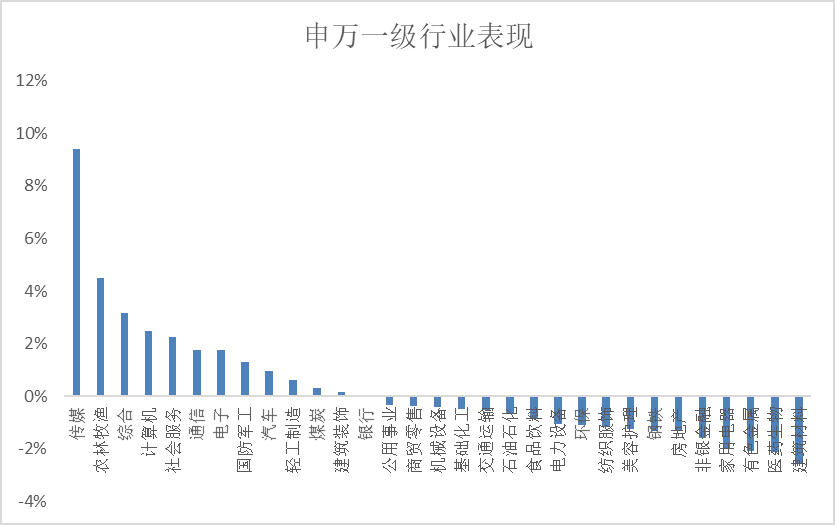

行业方面,传媒、计算机等TMT行业涨幅靠前,农林牧渔亦有较好表现。具体来看,海外Sora、GPT4.5等多个模型实现突破,国内Kimi长文本处理能力或比肩GPT4,AI催化下传媒、计算机表现较优。畜牧养殖在长期调整之后,市场博弈规模化养猪产能持续去化,猪周期见底预期带动整个养殖板块出现估值修复行情。建材、医药、有色等板块表现靠后。

经济方面,1-2月经济数据基本企稳,社零实现5.5%的增速,略超市场预期。当前处于业绩真空期,市场缺乏基本面主线投资,因而持续演绎题材轮动行情。后续随着一季报与年报业绩的发布,持续关注各行业基本面情况。

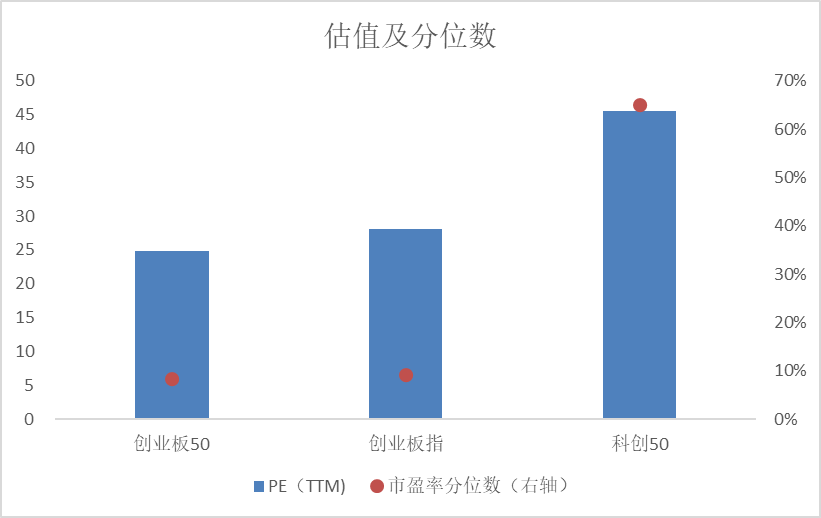

华安基金指数与量化投资部认为,随着国内稳增长政策持续发力,我国经济持续向好回升,以创业板为代表的成长板块的投资机会进一步显现。其核心板块电力设备新能源和医药生物目前估值处于相对低位,供需进入新的平衡,值得持续关注。随着推动市场企稳的积极因素越来越多,以创业板50指数为代表的低位创业板核心资产或率先受益(数据来源:Wind,截至2024.3.22)。

创业板50指数(399673.SZ)权重行业观察:

电力设备新能源

新能源汽车:3月零售销量预测数据出炉,充电桩政策规划加码。3月1-17日,国内新能源车零售33.5万辆,同比+56%,渗透率48.0%。全月预计实现零售75.0万辆,渗透率45.5%。近日中国电动汽车百人会论坛(2024)召开,商务部副部长盛秋平提出将进一步研究推动优化新能源汽车保险费率,工信部副部长单忠德表示将着重健全落后车企退出机制,两项议题对新能源汽车供应需求两端带来双利好,需求端增长有助于推动电车渗透率提升,供应端健康发展利好整车厂利润空间,我们看好24、25年新能源汽车行业总体发展和竞争格局优化。

储能:我们认为当前全球局势复杂变化将加速能源转型,积极看待海外光储市场需求,建议关注盈利较强、品牌渠道占优的逆变器企业。国内2023年新型储能装机超45GWh成绩亮眼,24年储能依旧是增速最高赛道,高竞争与高增长共存,国内招标趋严,看好具备规模、品牌优势的头部企业以及建议提前关注长时储能领域。

光伏:23年装机超预期,高基数下24年增速大概率将下台阶。当前价格均处于历史低位,全产业链毛利超跌至负值,供给端出清信号已经频现,积极看好24H1光伏迎来周期上行的机会。推荐成本优势大、N型料出货顺利的硅料企业,坚持看好长期发展机会。

电网:2024年3月22日,国家能源局发布关于印发《2024年能源工作指导意见》的通知,其中提出,能源结构持续优化,非化石能源发电装机占比提高到55%左右,风电、太阳能发电券量占全国发电量的比重达到17%以上。同时,在风光、氢能、储能、电网以及核电等细分方向均做出指导意见。

医药生物

AI+医药:诺和诺德基金会宣布将与英伟达合作,在丹麦建造一台名为Gefion的AI超级计算机,主要目标是发现新的药物和治疗方法,引起“AI+医疗”关注热潮,相关概念个股涨幅居前,AI+医疗有望引领医药进入发展新时代。此外,长期来看,生物医药行业估值当期处于底部区域,建议持续加仓布局创新和出海,以及老龄化受益资产。

创新药行业基本面持续向好:年初受Biosecure提案和市场整体情绪影响创新药前期深度调整。伴随网传全链条创新药支持政策征求意见稿、医保局积极探索创新药定价机制、创新药出海逐渐成为常态等,加之2024上半年学术会议(如SGO、AACR、ASCO等)临近,创新药板块基本面的持续向好。

CXO板块表现分化:1)海内外分化:美联储加息周期基本结束海外医药投融资及企业需求逐步复苏,7/8家海外CXO企业2023年业绩超预期或符合预期;国内创新药仍处调整周期,需求不振,未来从投融资到需求、订单以及业绩的好转仍需时间;2)创新药CXO表现不佳,整体处于行业周期底部,预计2023业绩增速仅为2.76%,未来从需求的恢复到订单的落地、业绩的改善仍需一定时间;仿制药CXO等细分领域表现亮眼,预计业绩以及订单维持30%的高增速。(预测数据来自太平洋证券,仅供参考)

电子

消费电子方面:高通、AMD、荣耀与微软齐聚本周发布AI终端新品或宣告AI终端产品进展,2024年将是AI智能终端更新大年。今年初开始,手机、PC的软件、处理器硬件、整机硬件迎来密集的更新,后续每个重磅硬件发布都可能为行业带来催化。手机端关注高通骁龙8Gen4、联发科9400、苹果A18等,PC端关注Intel Arrow lake、Lunar Lake,AMD Strix Point,高通X Elite。上述系统/模型的重大更新以及AI应用有望为行业的发展带来重大催化。

半导体方面:美光FY24Q2业绩超预期,单季度净利润实现转正。由于各大原厂采取积极控产措施,叠加AI带来的增量需求,以及以手机为代表的主要应用下游的需求复苏,当前主流存储产品价格出现不同程度的上涨,得益于此,不论是海外头部存储原厂,亦或是国内领先的存储模组厂,近期业绩均呈现逐季改善趋势。考虑到下游需求复苏程度以及头部存储原厂的盈利需求,预计部分原厂仍将继续采取一定程度的产能控制。我们认为存储市场供需情况仍将维持改善态势,预计2024年存储行业将步入新一轮上行周期,相关存储产业链公司的经营业绩将迎来改善修复。

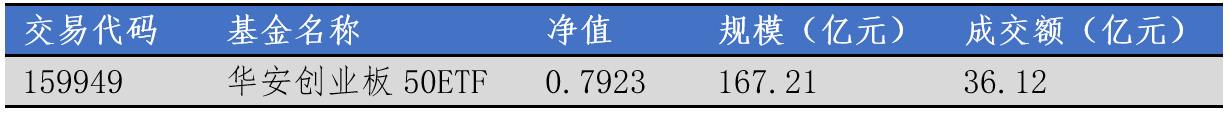

创业板50ETF(代码:159949)简介:

创业板50ETF跟踪创业板50指数,在三创(创新、创造、创意)四新(新技术、新产业、新业态、新模式)定位标准下,主要在新能车、生物医药、电子、光伏和互联网金融五大优势科技赛道中筛选出各细分行业中含金量较高的龙头企业。创业板50指数反映了创业板市场知名度较高,流动性和市值居前的50家企业的整体表现,投资价值相对较高。

创业板50ETF(代码:159949)流动性充足,过去一年日均成交额6.64亿元,排名深交所ETF前列。该指数基金截至2024年3月22日,规模167.21亿元,是市场上跟中创业板相关指数较大的基金之一。

创业板50ETF(159949)上周表现:

A股宽基行情表现

A股行业表现

成长类宽基指数估值情况

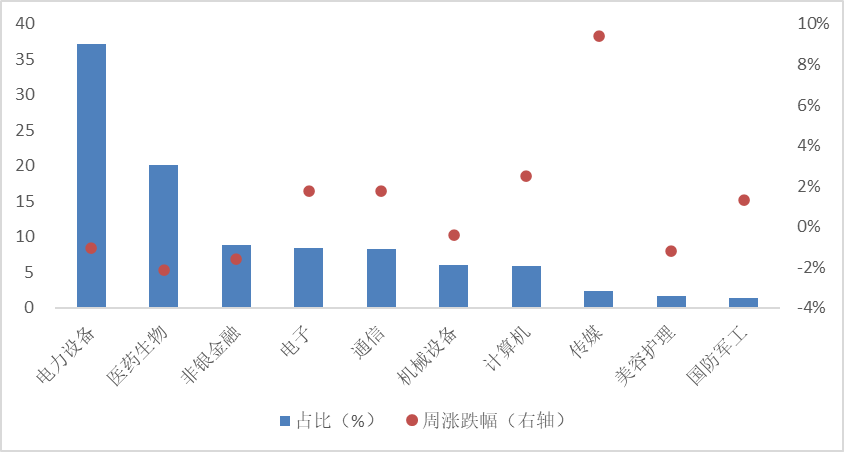

创业板50指数中所涉行业涨跌情况

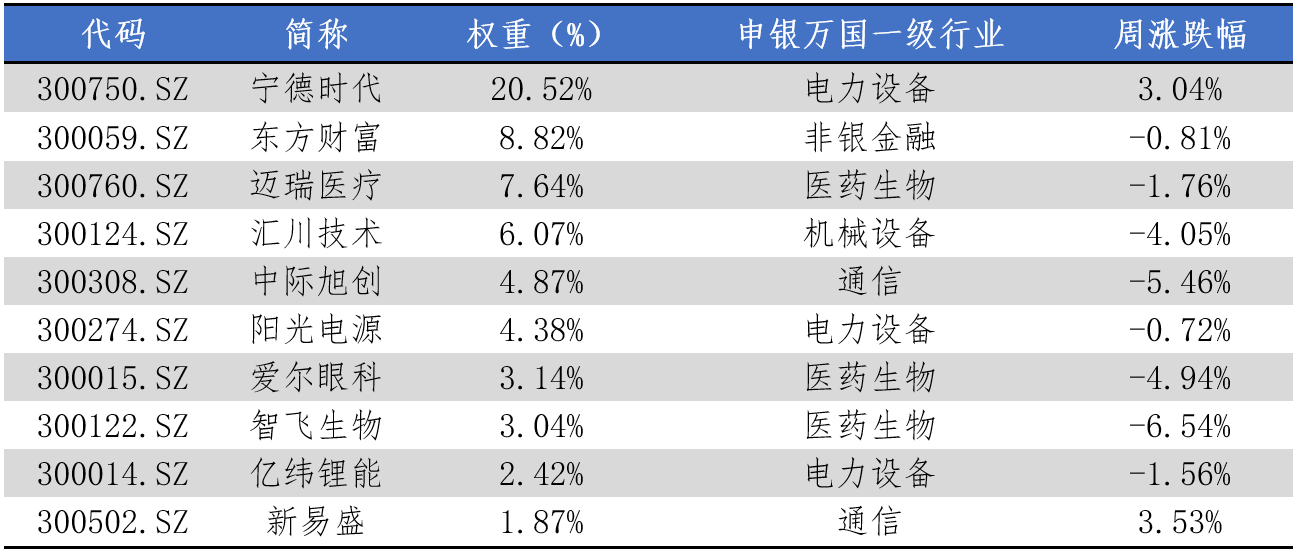

创业板50中前十权重股表现情况

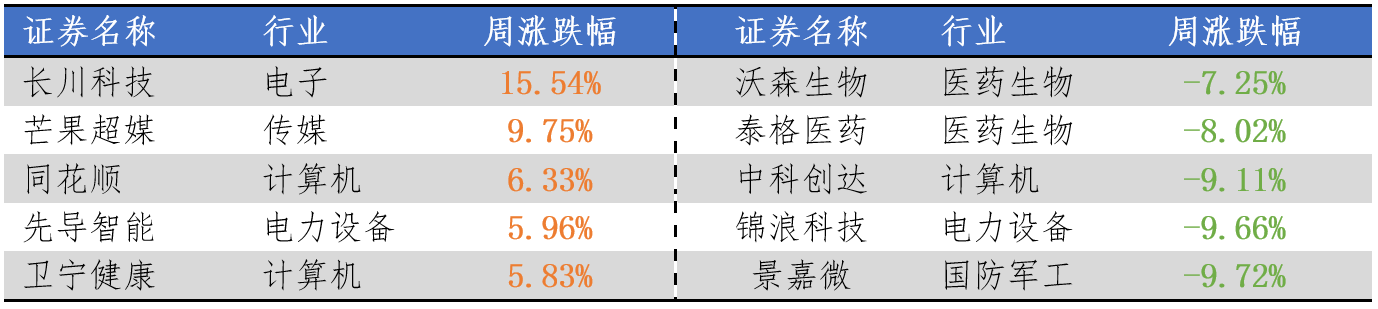

创业板50中涨跌幅前5个股

#“怕SU7卖太好产能跟不上”,你怎么看?##发生了什么?人民币汇率创四个月新低 ##【有奖】创业板注册制三周年,分享你与创业板50的故事#$创业板50ETF(SZ159949)$$长川科技(SZ300604)$$芒果超媒(SZ300413)$

风险提示:

以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。

本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

本文作者可以追加内容哦 !