由于近期HBM的大火,手握核心技术与主要产能的韩国半导体公司得到了前所未有的关注,我们也在《谁是AI芯片的超强辅助?》、《这一轮半导体周期可能远超想象》、《韩国人为什么热衷于搞半导体?》等前文中系统性起底了韩国半导体发家史以及在半导体产业的核心技术能力。而在韩国芯片股爆火的背后,不知道大家有没有关注到韩国股市,这其实是一个非常具有研究意义的市场。

上图是韩国综合指数从2010年到2023年的市场表现,年化收益率3.36%,较隔壁的日经225指数(8.81%)相去甚远。

是经济增速的问题吗?以两国政府公布的本币现价GDP算,2010-2023年间日本GDP复合增速仅为1.22%,韩国却有4.12%。这确实也符合我们一贯以来的印象,自上世纪90年代初期泡沫破裂后日本经济陷入通缩,后面又没有赶上世纪初的互联网革命,经济增长持续低迷,造就了“失去的三十年”。(资料来源:韩国央行,日本内阁府,WIND)

反观韩国,作为今时今日的世界贸易“金丝雀”,韩国的优势产业已经从早年的船舶、化工等成功向电子、半导体、汽车、新能源、文娱等转型,其研发支出占GDP比重在2021年就已经接近5%,甚至比一众经济强国更高。也正由于这样的投入,在联合国认定的发达国家中,韩国超过4%的经济复合增速不可谓不高。

即便如此,截至2023年底,韩国综合指数的市净率也仅仅为0.96倍,作为对比,沪深300为1.21倍,日经225为1.80倍,标普500更是有4.44倍之高(数据来源:WIND)。我们似乎很难想象,一个国家的股票综合指数长期破净,但这确实是韩国股市的现实。问题到底出在哪里?

1月17日,韩国金融服务委员会(FSC)表示将通过“企业价值提升计划”解决韩国股市估值过低的现象,强调「优先考虑股东回报的韩国企业将获得“大胆的激励”和税收优惠」、「将以优良企业为样本构建相关指数和基金组合」。

不难看出,韩国官方认为股市折价的主要原因在于不重视股东回报。这与韩国的财阀经济息息相关。财阀控制的上市公司有一个共同点,那就是热衷于扩张而不习惯向股东分红,前者体现在中小投资者对于公司战略几乎没有发言权(即治理结构不透明),后者则体现在中小投资者较难获得公司发展的红利。

从股利支付率(每股分红/EPS)来看,除2020-2021年以外,韩国股利支付率长期处于10%-20%之间,始终明显低于中国和日本;2023年韩国股利支付率有所提升(约30%),但仍低于中国的36%和日本的50%。更有甚者,2023年以前,韩国公司并不会提前公告股票分红,而是在分红除息后才会进行公告,投资者只能在不知道分红金额的情况下进行投资。(资料来源:国信证券)

也因为这种种弊端,在“中特估”、“日特估”之后,“韩特估”也提上了日程。

“中特估”我们已经很熟悉了,这一主题强调的是红利投资供给端的改善,有望延长并加码A股和港股红利投资的景气度。

“日特估”也有异曲同工之妙。

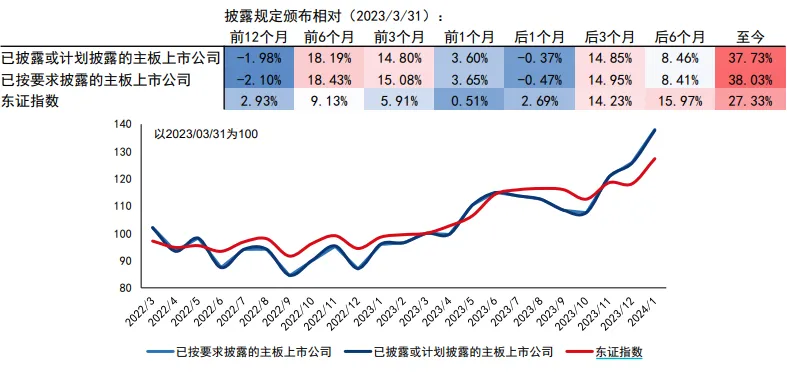

早在2023年3月,东证交易所就公布了《关于实现关注资金成本和股价经营要求》,要求上市公司提高企业价值和资本效率,从而提升股票估值,并强烈敦促破净股对有关改进政策和具体措施进行披露。

2024年1月15日,东证交易所公布了首批自愿披露提高资本效率计划的公司名单,市净率较低、市值较大的公司信息披露的进展较快。回测发现,“光荣榜”上的公司在规定颁布后,长期股价潜力得以充分释放,特别在年底至今年年初的升浪中有比较好的表现,从规定颁布至今已经有超过基准指数10%的超额收益。

2023年至今,日经225指数已上涨54.70%,虽然还有其他因素的影响,但分红治理效果也称得上立竿见影。对于同样面临低估问题的东亚诸国而言,“日特估”的成功实践无疑是一个有效的打样。(资料来源:WIND,截至20240331)

如此,也就不难理解在政策强力引导、财报披露兑现、利率保持低位的背景下,A股红利策略在进入4月后频频活跃。而在更长期的视角下,市场风险偏好与公司高质量治理趋势共振,更可能使红利投资成为一种思潮,成为贯穿整个经济转型阶段的线索。

$红利低波ETF(SH512890)$

$中韩半导体ETF(SH513310)$

$红利ETF(SH510880)$

#资金正加速回流中国,A股机会来了?#

本文作者可以追加内容哦 !