近日,“国九条”颁布,在上市公司监管方面提出了各种要求,招商证券认为,国九条短期利好A股大盘风格。当前大盘风格的基本面和估值均具吸引力,配置价值凸显。

四只大盘风格指数有何区别?

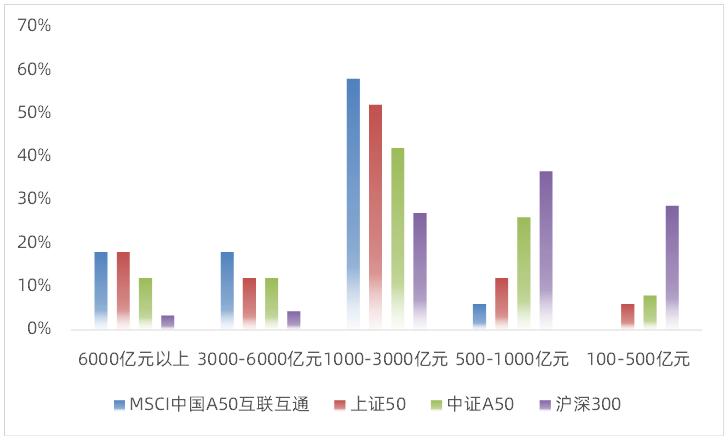

(1)市值比较

常被提到的大盘风格指数有4个,按照从大到小依次排序,分别是MSCI中国A50互联互通指数,上证50指数,中证A50指数以及沪深300指数,截至到4/24日,4只指数成分股平均市值分别为4374亿、4156亿、2840亿和1681亿。通过观察数据可以看到,其中,MSCI中国A50互联互通指数相较市场其余大盘风格宽基指数,超大市值特征更加显著。

(2)行业分布区别

按照申万一级行业来看,上证50和沪深300指数更侧重于传统的大金融和大消费行业,MSCI中国A50互联互通指数和中证A50指数的新经济占比则要更高一些。其中,MSCI中国A50互联互通指数的前三大重仓行业既有银行这样的高股息防御型板块,又有电力设备这样的高成长高景气度板块。

(3)市场表现对比

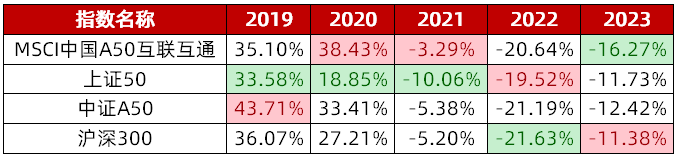

统计近五年各指数年度表现情况可知:

2019年到2021年,以大消费为核心的“茅指数”和以先进制造为核心的“宁指数”为市场两条主线,叠加外资占比显著提高,资管新规落地整改带来大量资金通过公募基金及私募基金进入股票和债券二级市场。因此,聚焦外资青睐且聚焦核心资产的MSCI中国A50互联互通指数表现更亮眼。

2022年美联储大幅加息,全球流动性收紧,A股特别是成长板块受到的负面影响较大,在经济呈现弱复苏态势、AI技术革命深入发展以及流动性环境重新趋松的背景下,小盘行情演绎,因此,上证50和沪深300的跌幅更小一些。

MSCI中国A50互联互通指数再迎春天?

(1)宏观经济环境持续改善

海外方面:美国4月制造业PMI跌破荣枯线,初值为49.9,远低于预期值52及3月前值的51.9,为2023年12月以来的最低水平,降息的预期节节攀升。

国内方面:一季度实际GDP增长超预期,经济结构中生产端表现更强。政策端再出利好,新国九条的发布,提振投资者信心,高股息板块配置价值进一步显现。

(2)增量资金正在路上

公募一季报加仓大盘风格

大盘风格的持股市值占比在经历2023年第四季度的回调后,2024年第一季度提升2.59个百分点至60.79%,而小盘风格的配置比例有所下滑。价值风格的持股市值占比大幅提升4.46个百分点至18.54%,而成长风格的配置比例出现下滑。在一季度市场震荡行情中,大盘和价值风格的防御属性凸显。(数据来源:银河证券)

北向资金强势回流

尽管短期市场存在波动,但长期来看,北向资金仍然坚定流入中国市场。据统计,今年一季度北向资金累计净流入已达682.23亿元,且重点加仓了银行、食品饮料和电子等行业龙头,诸如贵州茅台、宁德时代、美的集团等核心资产。

(3)重仓行业利好不断

银行:截至2024 年一季度末,主动偏股型公募基金重仓A股总市值为1.56 万亿,其中配置银行板块378.49亿,占公募基金总持仓的2.42%,较23年末上升0.5pct。相较过去5 年/10年仓位均值(3.47%、4.4%),当前仓位仍处历史低位,有较大加仓空间。此外,中金指出,当前银行投资高股息仍是主线,目前A股银行股息率约为6%-7%,股息率仍具备吸引力。

食品饮料:消费板块自2021年以来已经经历了连续三年的回调,近期新“国九条”、以旧换新政策相继发布,从长期逻辑来看,消费投资有望在政策加持下回暖,而短期来看,消费板块也有结构性机会,而五一消费旺季正是行业有望反弹的好时机,或有左侧布局机会。

电力设备:

风光储:光伏方面,国内需求2024年预期上修,全球增速约20%;光伏辅材受益于春节后组件排产提升,需求景气度向上;风电方面:随着乡村风电政策的落实、海风审批限制因素逐渐捋顺,我国风电装机有望稳定增长,产业链盈利水平有望逐步企稳回升;储能方面:景气度底部回升,且当前独立储能商业模式已初步具备经济性。

新能源车:新能源渗透率突破50%,地方政府“以旧换新”政策推出购车让利补贴,有望进一步激活市场需求。

在年初的文章中我们曾提到,树不会涨到天上,同样不会永远深埋,长期看估值总是呈现周期性波动,当某时某刻,北向资金的回流、大盘风格的回归、核心资产的估值修复等多重冲击,或会为MSCI中国A50指数的行情反转带来契机。现在看,核心资产又即将在A股史册记下辉煌的一笔…

相关产品:

A50ETF(159601)及其场外联接基金 (A:014530;C:014531):

一键打包11个行业50只龙头个股,均衡覆盖A股市场核心龙头资产表现,前十大权重股分别为宁德时代、贵州茅台、紫金矿业、万华化学、工业富联、立讯精密、招商银行、比亚迪、长江电力和京东方A。公开资料显示,MSCI中国A50互联互通指数成份股公司属性为央国企的合计权重占比超50%,指数近1年股息率约为3.79%,兼具超大市值与红利属性。

$工业富联(SH601138)$ $A50ETF(SZ159601)$ $比亚迪(SZ002594)$

#AI产业链大幅拉升,新一轮上攻开启?# #华为成立超充联盟,比亚迪、广汽等加入#

风险提示:

MSCI中国A50互联互通指数2019--2023年完整会计年度业绩为: 35.10%、38.43%、-3.29%、-20.64%,-16.27%

1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,产品属于中风险(R3)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资干本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。10.ETF盘中涨跌价格不代表基金净值表现。

本文作者可以追加内容哦 !