前些日子,一位老朋友建议61纳入中证800、红利质量与科技50指数。思考良久,本期正式纳入中证800和红利质量,科技50与科技龙头相对接近,打算再观察一段时间。

01 红利质量:让红利带上成长的翅膀

三年前,61曾分享过《红利家族2》一文,当时介绍了三个红利多因子指数,分别是:红利低波、红利质量和消费红利。

红利低波、消费红利均在估值表内,而之前红利质量成立时间不满三年没有纳入。

对于大部分红利投资者而言,关注中证红利就好,它是A股红利的基准指数。

不过如果有余力,红利低波、红利低波100、红利质量、消费红利等多因子指数,也可关注一二。

多因子自然有多因子的好,比如叠加了低波动之后,能规避不少红利因子带来的强周期、不稳定的行业;叠加了质量因子,能大幅提升指数的基本面与成长性,让红利带上成长的翅膀。

不过有利也有弊,多因子会降低策略的宽度,使得能承载的资金总量降低,如果产品规模过大,便可能出现一定的跟踪误差。

1、中证红利质量基本定义

从沪深市场中选取50只连续现金分红、股利支付率较高且兼具较高盈利能力特征的上市公司证券作为指数样本,以反映分红预期较高、盈利能力较强的上市公司证券的整体表现。

2、中证红利质量关键规则

选取同时满足以下条件(红利因子):

1)过去一年现金分红总额小于净利润;(分红不能超出常理)

2)过去四年现金分红总额大于再融资总额;(分红需大于融资)

3) 过去三年连续现金分红;(连续三年稳定分红)

4)最近两年平均股利支付率以及最近一年股利支付率都大于20%;(分红比例不能太少)

再根据下述6个财务指标排序(质量因子),选择综合排名前50的样本:

1) 每股净利润;2)每股未分配利润;3)盈利质量;4)毛利率;5)ROE均值;6)ROE变化;

红利质量首先以红利因子的4个要求确定样本范围,然后再以6个质量指标以综合得分排序,使样本最终以综合得分加权。

简要来说:红利因子框定范围,质量因子分配权重。该指数成立至今平均ROE为20.19%,暂居红利类第二。

3、红利质量的行业分布

申万一级行业排序,前五分别为:医药生物(25.05%)、食品饮料(11.45%)、家用电器(10.05%)、美容护理(7.67%)、基础化工(7.54%)。

因质量因子综合加权,在其他红利中常见的煤炭仅占4.31%、房地产仅2.05%、银行、非银金融等传统行业占比更低。

4、红利质量当下估值

基于市值加权数据,截至2024年5月24日,PE为18.97,百分位33.85%(2020年5月21日至今,统计时长较短);PB为4.459,百分位为58.44%,指数股息率为3.09%;指数综合温度46.1C,处于正常估值。

5、红利质量的问题

通过上述规则和数据,红利质量的优点很明显:红利打底、质量上乘。

不过由于编制规则没有限制调样数量,该指数每半年调整样本时,历次变动的样本数有21-30个之多,占比高达42%-60%,所以指数稳定性较低,估值变化很大。

02 中证800:中大盘基准指数

如果要寻找全市场基准指数,沪深全A(中证全指)自是最佳选择。但如果想整体考量A股中大盘的整体表现,那结合了沪深300与中证500的中证800,便是最佳选择。

作为中证系列规模指数的核心一员,中证800历来较少受投资者关注。究其原因,在指数成立之初,沪深300作为大盘股,中证500作为中小盘股,形成较强的风格差异。

早年,整个市场样本不多,300与500风格迥异,包含了300+500的800,相对较难满足投资者多样化、风格化的需求。

现在,不过随着市场不断扩容,各指数的平均规模不断上升,中证800的重要性开始凸显,其“中大盘”的定位与中证1000、中证2000等中小盘、小微盘指数,形成较好风格互补。

另外,中证800指数样本也是800行业指数的母空间,比如之前刚提及的中证消费,便是基于中证800指数的一级行业指数。

1、中证800基本定义

遴选了A股市值规模从1到800的证券作为指数样本,即:沪深300+中证500。指数近10年平均ROE为11.09%,该值代表了A股中大型企业的平均表现。

2、中证800当下估值

截至2024年5月24日,PE为13.22,全历史百分位34.68%,PB为1.30,百分位2.32%,指数股息率3.01%。指数综合温度:18.5C,处于低估。

3、中证800的实际应用

中证800整体体现A股中大盘整体之贵贱,其也是不少主动基金、被动增强指数组合、投顾组合的业绩基准,已具备较强的参考价值,因此正式纳入估值表。

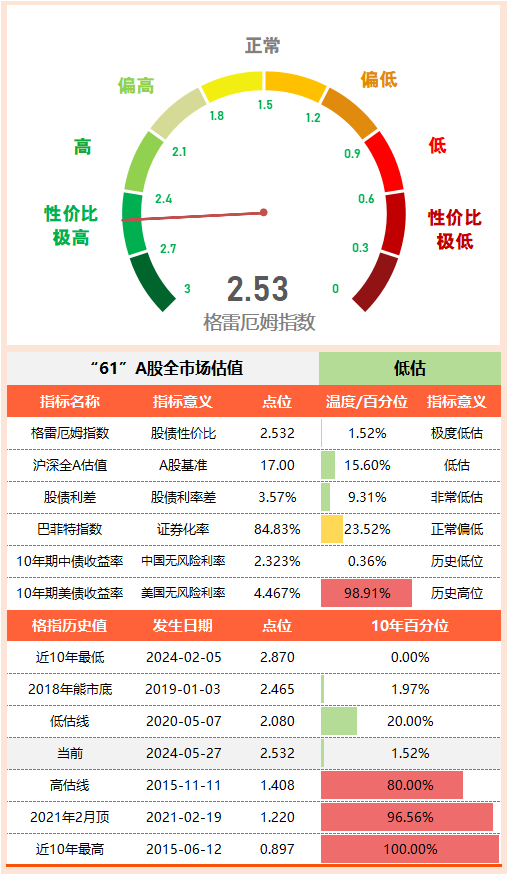

03 “61”全市场估值仪表盘

04 “61”指数基金估值表(0264期)

05 重点提示

1、沪深300:市场回调了一些,沪深300又跌回低估了。目前PE12.03,百分位34.23%;PB为1.24,百分位3.08%;股息率3.26%,指数综合温度18.7C,处于低估接近正常边界。

2、MSCI印度:继续走高,PE来到惊人的39.93,百分位升至99.96%;PB升至5.38,百分位同样为99.96%,股息率仅为0.95%;指数综合温度100C,处于历史最高状态。

3、科创50:PE跌至42.63,百分位31.65%;PB为3.17,百分位为0.43%;指数股息率0.87%,指数综合温度降至16.0C,处于低估状态。

4、恒生医药:医药类继续处于底部时期,恒生医药PE跌至28.58,百分位1.91%;PB跌至1.64,百分位2.00%,股息率升至1.78%,指数综合温度2.0C,处于底部区间。

5、中证医疗:PE跌至29.96,百分位14.01%;PB降至3.51,百分位0.55%;股息率1.39%,指数综合温度4.1C,处于底部区间。

医药、医疗行业指数受利润波动影响,PE估值的稳定性降低,因此建议同步观察PB指标。从PB看,恒生医药、恒生医疗、300医药、中证医疗、生物科技、全指医药、医药100等指数均处于历史最低区间(均在2%以内)。

在中概互联反弹后,目前医药、医疗便成了最显眼的“坑”,61继续加了一些中证医疗。

========================

红利质量与深红利有点类似,均包含红利因子与质量因子。如果说深证红利是:深证基本面40指数红利加强版,那么红利质量就是:中证基本面50指数红利加强版。

但对比深红利,红利质量不限制调样比例、没有设置缓冲区,始终是一个遗憾,希望中证指数官方后续能优化,以提升指数稳健性。

========================

$800ETF(SH515800)$ $红利50ETF(SZ159758)$ $医疗ETF(SH512170)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !