AI投资热潮下,算力需求爆发,以电子、计算机等为代表的信息技术产业链全面受益,长期来看,2024年政府工作报告将“加快发展新质生产力“列为全年政府工作任务之首,信息技术作为产业链供应链优化升级、新兴及未来产业、数字经济的重要载体,有望引领新一轮产业变革,AI、TMT科技赛道或持续受到资金青睐。

信息技术 ETF(562560)紧密跟踪中证全指信息技术指数(以下简称:全指信息),为投资者提供全面、均衡布局信息技术行业的投资工具。本文从成分股配置角度解读$信息技术ETF(SH562560)$的投资价值。

AI主题投资阶段,小盘股或占优

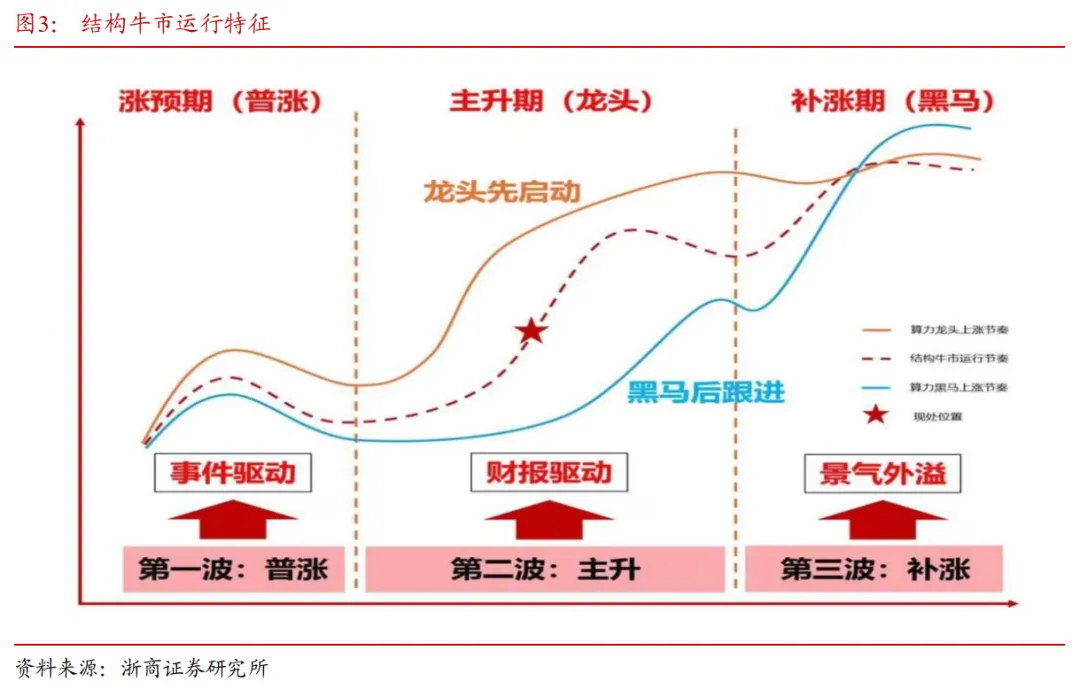

据浙商证券分析,从日历效应来看,4月财报季结束后,AI上游主线和产业主题的活跃有望带动小盘股在接下来的2-3个月占据优势地位,尤其是5-8月,小盘股超越万得全A的概率显著提升。

除此之外,从产业周期框架来看,AI主线扩散,叠加新兴主题活跃,中小市值AI黑马有望补涨。

一方面,以算力新技术和国产算力链为代表的AI上游进入扩散阶段,受益于算力景气扩散的中小市值黑马公司将发酵,并有望成为未来三年AI补涨阶段的领涨线索;

另一方面,受打造新兴产业的政策催化,以低空经济为代表的产业主题有望持续发酵。从趋势维度看,在某些产业周期中,小盘股表现或更为突出,2021年以来,随着新兴产业的崛起,小盘股开始跑赢。

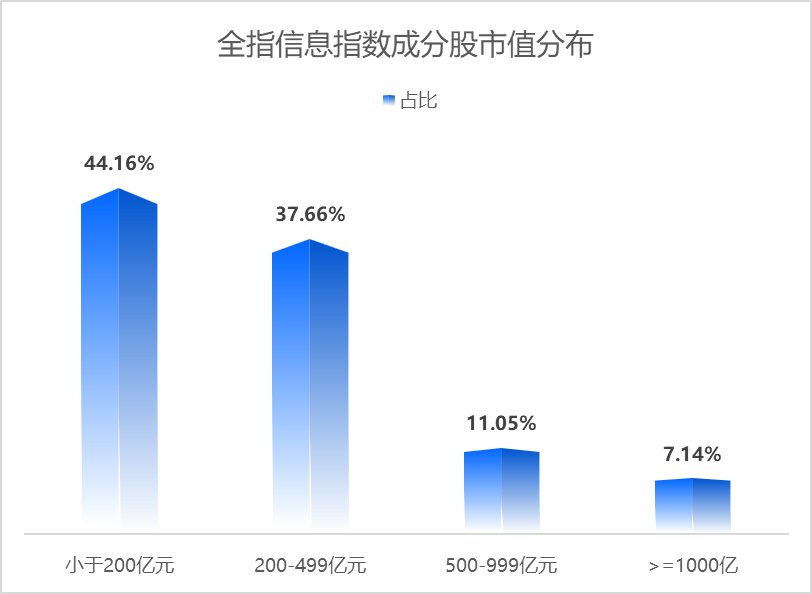

信息技术 ETF(562560)持仓股中,小盘股占比较高,截至4月30日,全指信息成分股中,总市值小于200亿元的小盘股比重高达44.16%,总市值小于500亿元的中小盘股比重高达81.82%。从投资策略来看,在当前AI技术加速迭代升级和产业快速发展的背景下,配置高比重小盘股的信息技术 ETF(562560)或具备较高的增长潜力。

数据来源:Wind,截至2024.4.30

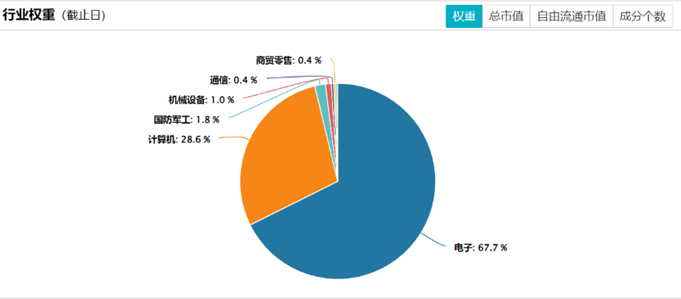

覆盖多个高增长科技子领域,把握时代红利

从产品定位上来看,全指信息全面均衡布局信息技术行业,按照申万一级行业划分,全指信息合计涵盖7个行业,其中前两大权重行业为电子和计算机(合计权重达96.3%),涉及的二级行业包括半导体、消费电子、软件开发、光学光电子、计算机设备、元件等。

数据来源:wind,截至2024.4.30

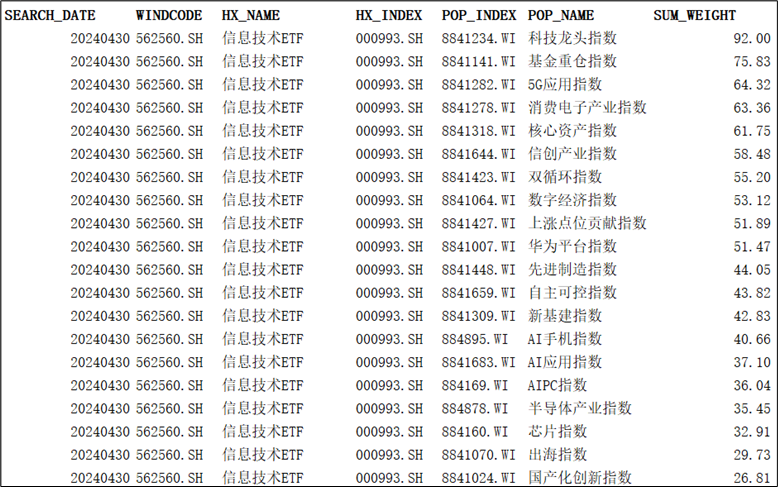

值得注意的是,信息技术 ETF(562560)持仓股“龙头聚集”的特征也较为突出,在科技龙头概念上的暴露度高达92%,囊括了像智能物联龙头海康威视,消费电子龙头立讯精密、晶圆代工龙头中芯国际、半导体显示龙头京东方、AI软件龙头金山办公、半导体设备龙头中微公司、北方华创等多个细分行业的龙头公司,在撒网中小盘科技黑马的同时,也能充分捕捉行业增长的主要收益。

与此同时,信息技术 ETF(562560)在5G应用、消费电子、核心资产、信创产业、数字经济、华为平台、自主可控等多个热门科技概念上的暴露度也均超过了40%,具有捕捉各细分市场增长机会的潜力。

数据来源:wind,华夏基金整理,截至2024.4.30

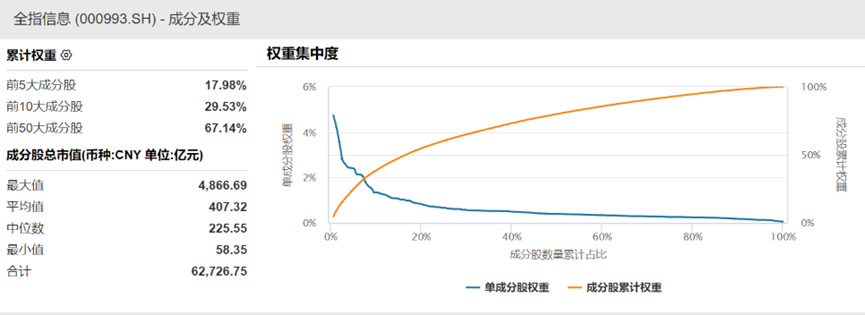

此外,在个股分布上,全指信息鲜明贯彻了“鸡蛋不要放在同一个篮子里”这个风险分散原则,指数的持股集中度不高,前10大成分股合计权重仅为29.53%。

信息来源:wind,截至2024.4.30

因此整体来看,全指信息具有持股集中度不高,个股行业分散的特点,这既能抓住AI行情整体扩散的红利,又能有效降低行业风险敞口和个体风险。

随着AI技术在上游基础设施建设的需求加速,以及在消费电子、智能汽车和机器人等下游应用终端的持续赋能,信息技术作为这些前沿技术和应用的载体,有望持续受益,此外中长期看,政策利好的不断出台也助力行业延续高景气度,从而提振像全指信息等信息技术行业代表指数表现。

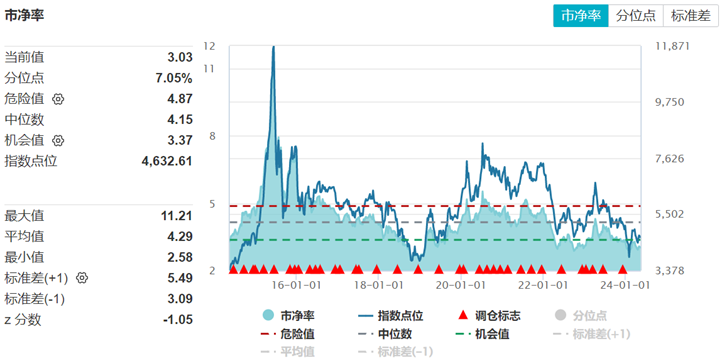

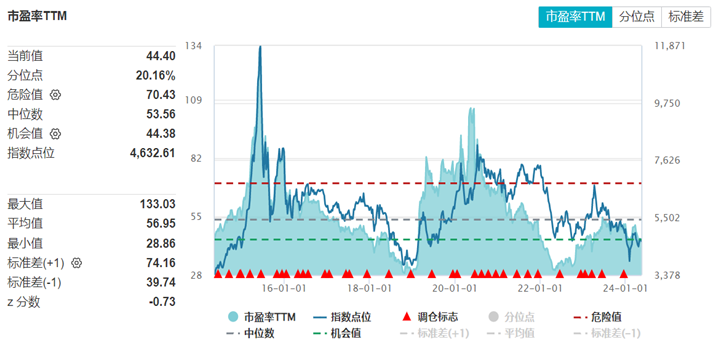

估值历史低位,处于布局机会区间

投资性价比方面,$信息技术ETF(SH562560)$所跟踪指数,其估值目前位于历史较低水平,处于“击球”区域。截至5月15日,中证全指信息技术指数当前市净率3.03,仅处于近十年7.05%的分位点,当前市盈率(PE-TTM)为44.40,位于近十年来20.16%的分位点,均处于布局机会区间,具有较高的估值优势。

数据来源:Wind,统计区间:2014.5.15-2024.5.15

$国科微(SZ300672)$#英伟达绩后涨超9%,A股AI产业链活跃##英伟达涨疯了!黄仁勋有望成全球首富#

风险提示:

基金二级市场交易价格涨跌幅不代表基金净值表现,以上提及个股不作为推荐。

1.文章提及ETF及其联接基金均为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,本文提及ETF及其联接基金风险等级均为R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本ETF基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险;其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资干本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。

特有风险提示:

本基金为指数基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

本文作者可以追加内容哦 !