宝猪稳发1号是我2020年8月5日开始建的,定位于固收加的基金组合,穿透底层后股票仓位不超过20%。最初定位于优选打新主题固收加基金的公募FOF实盘组合,2022年底调整策略改为优选固收加基金的FOF实盘组合。

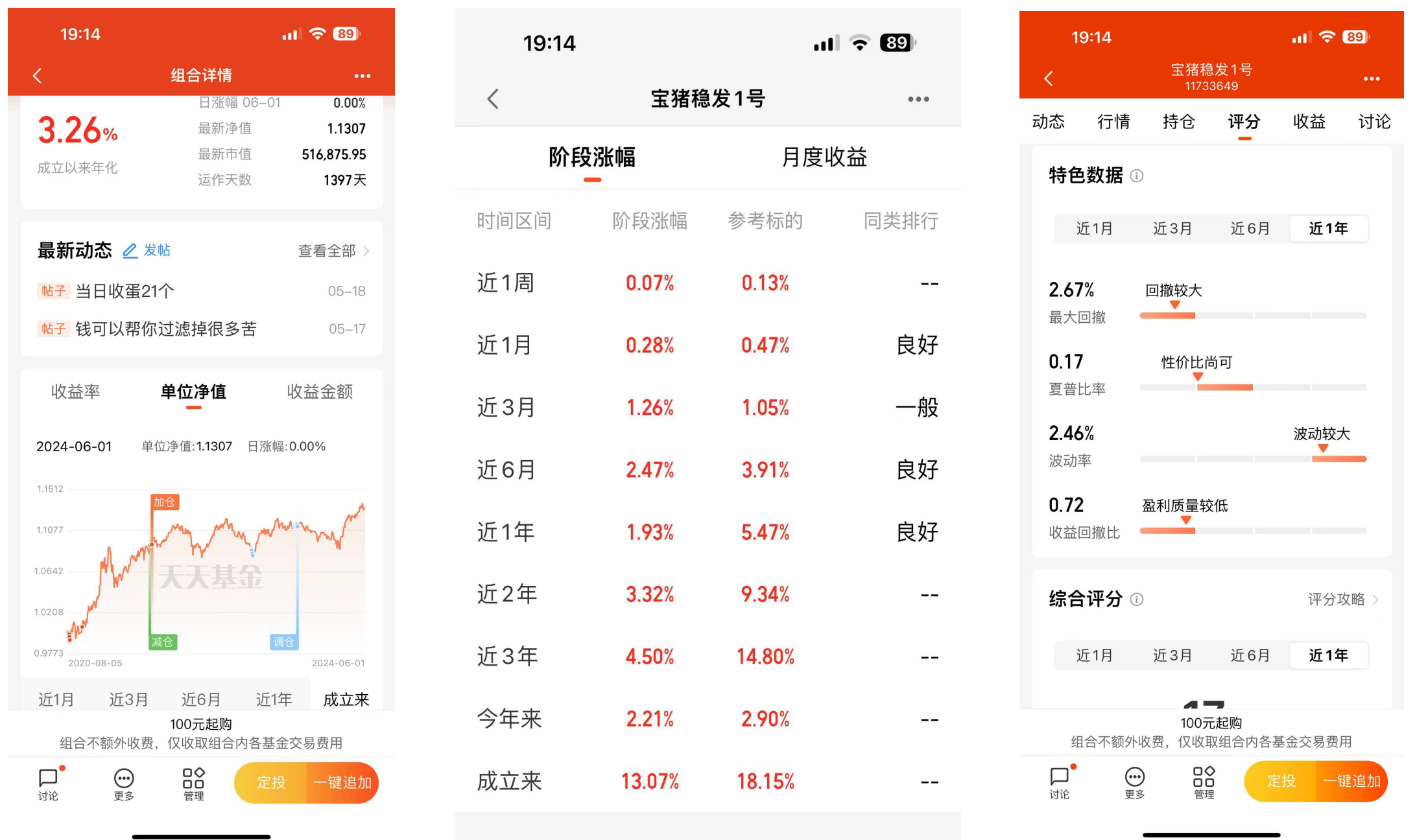

整体运作1396天(2020.8.5-2024.5.31),单位净值1.1307,年化收益率3.26%,在同期所有FOF中排名1/108,近1年最大回撤2.67%。(请忽略天天基金的文字描述,不明白它怎么比的)

宝猪稳发1号,论绝对收益是不满意的,这46个月的机会成本是年化4.85%(7日通知存款),也就是说不如放银行存款躺平。

但是呢,和FOF相比,宝猪稳发1号业绩居然还是非常不错的,战胜了所有的同期FOF!

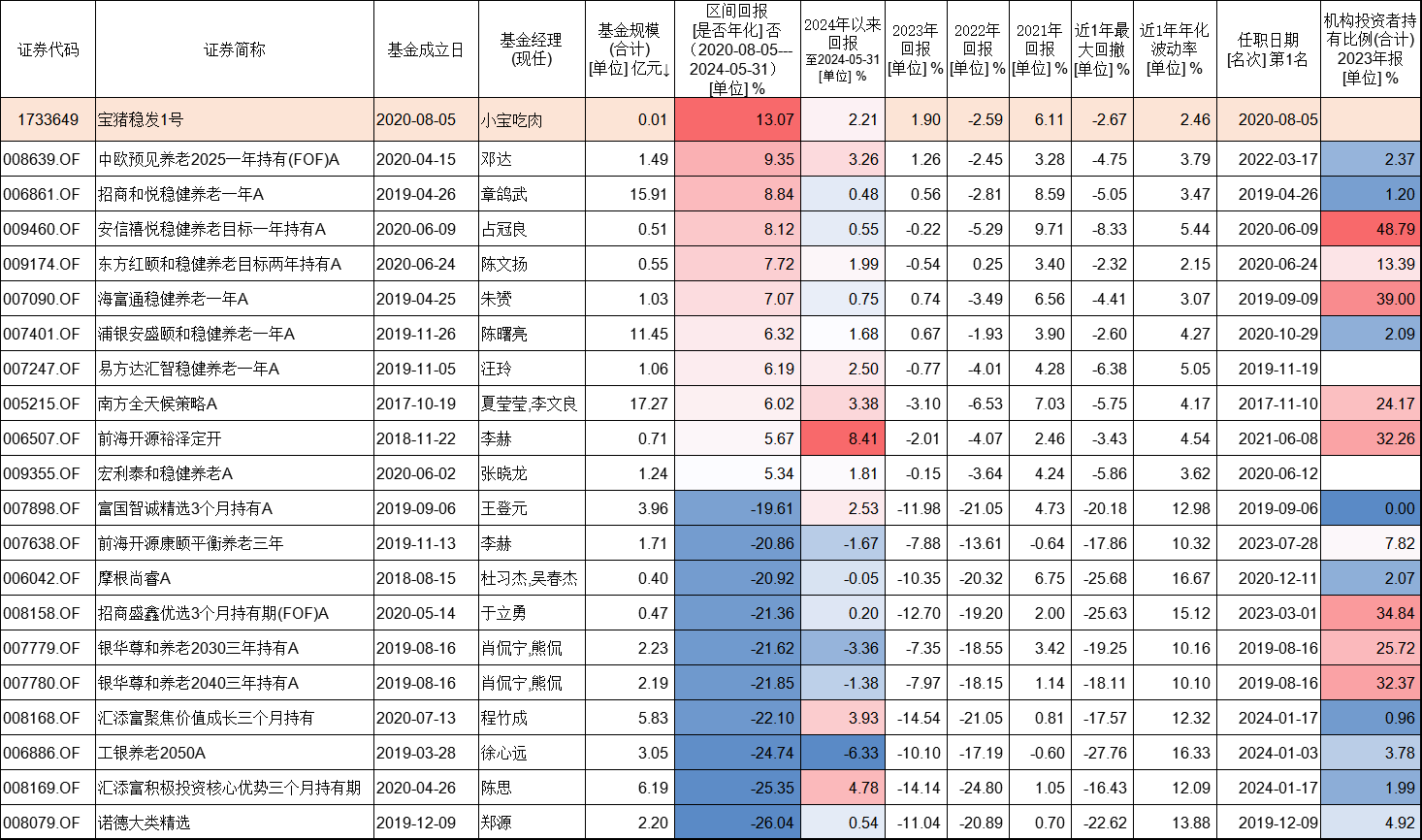

成立不晚于2020年8月5日的FOF基金共有107只(清盘了不少啊),没有一只FOF同期收益率高于10%的,连同期收益率达到6%以上的也仅有8只(2020.8.5-2024.5.31)。

下表列出了2020.8.5-2024.5.31期间,区间收益率排名前10名的FOF,顺带也列出了区间收益率倒数前10名的FOF,垫底的是郑源的诺德大类精选,活活亏了26%!居然还不下岗,该拉黑诺德了。上次垫底的,汇添富积极投资核心优势FOF的袁建军已经下岗了。

这里我就懒得花时间精力去区分什么类型的FOF了。

百思不解的是,亏得稀巴烂的基金,居然还有不少机构投资者在坚持持有!不得不联想这些基金公司的营销费用去向......

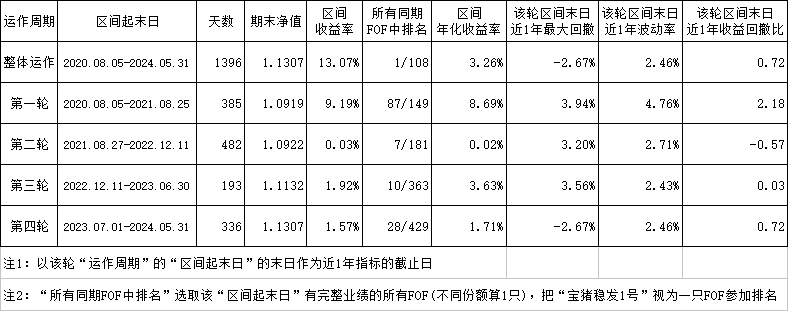

分运作周期来看,截至2024年5月31日,共划分为4个运作周期,也就是说一共有1次初始建仓和3次阶段性调仓,其他时间一直保持持基不动。

第一轮运作周期绝对收益率表现不错,核心原因是抓住了打新基金的历史性机遇。历史回顾详见《“固收+”组合:宝猪稳发1号,200天运作回顾》;《固收+基金的再梳理(三):百万实盘“宝猪稳发1号”,385天运作回顾》。

第二轮运作周期绝对收益率表现远远不及第一轮,原因有二:一是新股大量阶段性破发,打新增厚收益不理想甚至亏损;二是股市这一年大调整,结构化行情明显,若股票底仓没踩对节奏、同时债券收益又不够好(这几个月债市跌得也不少),则基金整体收益不行。第二轮表现回顾详见《宝猪稳发1号:组合回顾与调仓计划(2022年12月)》。

第三轮运作周期绝对收益率有所好转,同期FOF排名优秀,核心原因在于2022年末调整了投资策略,优化了固收+基金的筛选思路:过去年年正收益根本不能代表今年还是正收益,不再拘泥于成立以来,而是重点观察近3年的业绩。综合看基金对绝对收益的把握能力以及基金对收益增厚市场热点的反应能力。第三轮表现回顾详见《宝猪稳发1号:组合回顾与调仓计划(2023年7月)》

第四轮运作周期迄今336天(2023.07.01-2024.5.31),绝对收益率一般,同期FOF排名有退步,核心原因在于2024年以来业绩欠佳,只有2.21%,YTD收益率排名掉到了88/481,最大回撤1.66%,排名66/481,原因在于今年是大盘红利策略占主导的结构性行情,两极分化明显,组合没有及时调仓。

当然,必须说明一下,FOF净值是要扣管理费和托管费的(两费合计高的1.45%、低的0.6%),自己构建的组合净值中不用扣除这些费用,所以上述比较是高估了宝猪稳发1号,不过就算虚拟加上费用,偶也不差。

自己构建的组合不用扣管理费,还能不断积累投研能力。

毕竟,银行存款也在降息,总要为净值化时代跑赢通胀做好各种知识储备与经验积累。

组合表现没有达到自己的期望,但仍然明显优于FOF市场水平,所以偶继续满怀信心沿着基金研究与资产配置前进。

(本文基础数据来自于WIND、天天基金,除有特别说明外,基金净值截至2024年5月31日)

声明:本账号发布内容仅为个人投研思考记录,不构成投资咨询或顾问服务,不作为投资依据。基金有风险,投资需谨慎!

@天天话题君 @天天精华君 @天天基金创作者中心 $华泰柏瑞享利混合C(OTCFUND|003592)$$东方红稳健精选混合C(OTCFUND|001204)$$红土创新稳进混合C(OTCFUND|009078)$#“固收+”基金频降费 管理费率低至0.3%##宝猪稳发1号#

本文作者可以追加内容哦 !