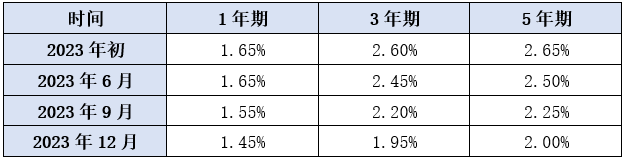

最近,曾经红极一时的“国民”货币基金——余额宝,收益率从年初的2.5%降至1.5%,创下年内收益水平新低。与此同时,银行存款利率也不断下调,商业银行存款利率在2023年经历了“1年3降”之后,以四大行存款挂牌利率为例,当前一年期、三年期定期存款挂牌利率分别为1.45%、1.95%。6月起,多家中小银行再次下调存款挂牌利率,最大幅度达40个基点。货币基金与存款利率的“1时代”正式来临。

2023年商业银行存款利率“1年3降”

一边是低利率环境下,各种理财产品在“资管新规”后失去刚兑托底;另一边是权益市场的高波动让低风险偏好的投资者难以承受,面对市面上琳琅满目的理财产品,不少投资者再次陷入纠结。

那么问题来了,既要追求确定性,又不想承受高波动,还要相对定期存款和货币基金跑出超额收益,到底还能投些啥?

其实无论是从当下市场表现来看,还是从长期财富管理的必要性出发,固收类资产无疑是适配低风险偏好投资者群体的产品。固收类基金主投债券,债券是生息资产,所以持有此类产品长期有望获得较好的回报。除非债券违约,那么持有至到期能获得的现金流是固定的,所以债券投资又被称为“固定收益投资”。

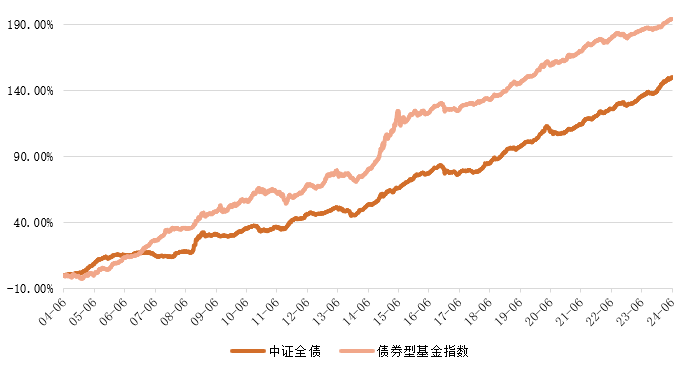

Wind数据显示,近20年代表债券整体表现的中证全债指数屡创新高,实现了4.85%的年化收益率。代表公募债券型基金整体走势的万得债券型基金指数更是跑出了明显的超额收益,年化收益率可达5.70%(数据来源:万得信息,截至2024.06.11)。长期来看,债基收益就是一条斜率向上的线,尽管短期会出现小幅波动,但持续向上的确定性依然很高。

近20年中国债市波动曲线

数据来源:万得信息,选择指数为中证全债指数(H11001.CSI)、万得债券型基金指数 (885005.WI),数据截取区间:2004.06.11-2024.06.11。指数历史业绩不预示未来表现,也不代表具体基金产品表现。

更重要的是,固收类基金在具备稳健收益的同时,持有体验也很友好。不同于权益市场的“惊涛骇浪”,固收类基金更好地彰显了“细水长流”的持有感受。万得债券型基金指数在过去十年连续实现了正收益,因此,固收类基金对于低风险投资者来说,既带来了确定性,又在很大程度上降低了震荡带来的焦虑。

不过,固收类基金中不同类型产品的持有体验也存在较大的差异。从近十年的业绩回报来看:偏债混合型基金>二级债基>一级债基>中长期纯债基金>短期纯债基金。当然,收益总是和波动与风险呈现正相关关系,了解自己的风险偏好,选到适合自己的,才能实现“稳妥”的同时博取超额收益。

稳健为先,纯债基金补位低风险投资需求

纯债基金指不投股市,只投资债券,债券的收益来源主要是票息收入和资本利得。通常情况下,只要债券没有兑付困难,持有到期就不会产生亏损。

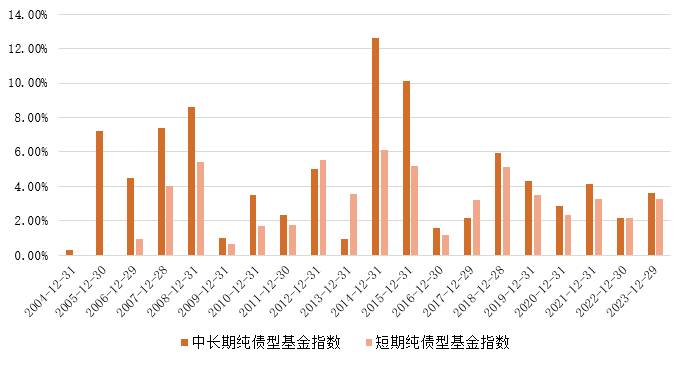

由于投资债券品种的久期不同,纯债型基金还分为短期纯债型基金和中长期纯债型基金。短债久期短,离到期时间更近,确定性相对更高,波动相对较小。一般而言,短债基金风险大概率小于中长债基金。而中长债基金更追求相对较长时间的绝对收益,拉长投资时间来看,中长债基金的收益率普遍高于短债基金。

Wind数据显示,中长期纯债型基金指数已连续20年实现正收益,短期纯债型基金指数也连续18年实现正收益。长期来看,纯债基金为持有投资者带来了稳健的投资体验。

数据来源:万得信息,选择指数为万得中长期纯债型基金指数(885008.WI)、万得短期纯债型基金指数(885062.WI),数据截取区间:2004.01.01-2023.12.29。指数历史业绩不预示未来表现,也不代表具体基金产品表现。

稳中求进,“固收+”攻守兼备博取超额收益

在家庭资产配置中,纯债基金更像是“压舱石”一般的存在,稳健、安心。但在理财净值化、市场利率下行的大环境下,做好防守的同时,要是想更有力地对抗通胀,那么“固收+”就成了进可攻、退可守的选择。Wind数据显示,截至2023年末,近10年一级债基、二级债基以及偏债混合型基金年化收益率分别为5.48%、6.00%、6.58%。相对纯债基金表现而言,的确有一定的超额收益。

《中国居民稳健理财发展报告暨“固收+”基金趋势白皮书》预测,随着房地产等传统的资产配置途径遭遇变化和挑战,居民财富配置迎来新拐点,未来居民的增量财富将持续转向金融资产。对于普通投资者来说,稳健型的公募基金应是未来十年资产配置的一个必备选项。其中,追求年度正收益、最大回撤可控的“固收+”基金就是一个代表。

“固收+”基金既能捕捉到债券类资产上涨的收益,又可以通过股票投资、打新、定增、可转债等方式获取权益类市场的增厚收益。产品底层资产配置的思路是股债均衡配置,一定比例的债券资产加上一定比例的权益资产,从而达到风险和收益的再平衡。

虽然“固收+”基金的配置侧重点还是在固定收益的部分,但是在可选择的产品中有定位有“稳健”的,也有相对“激进”的,投资者还是要深刻了解自己的风险偏好,不然奔着求稳的投资目标选到了风险等级不匹配的产品,大概率要被动承受一些波动与风险,从而降低了持有体验。因此,投资“固收+”基金时,一定要先从各个维度综合验证所投基金的真实风险等级和市场表现,再作投资决策。

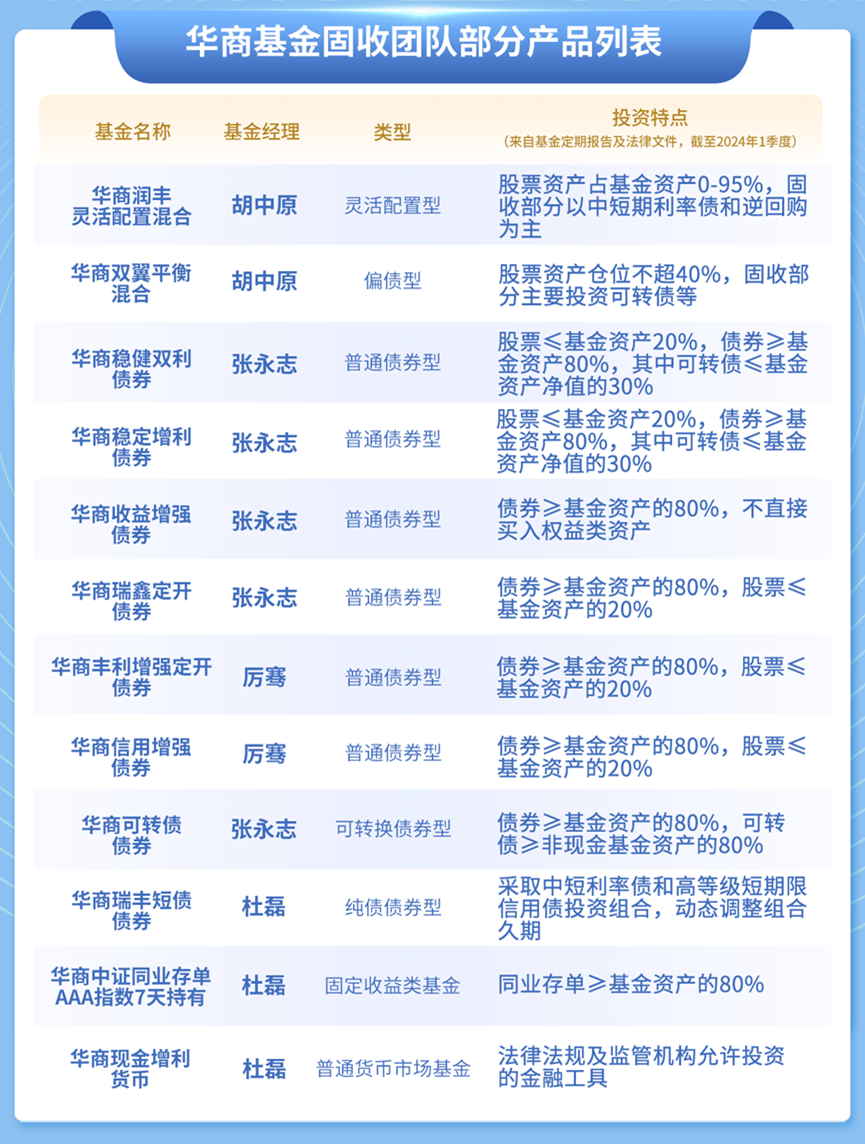

当下,曾经对“固收+”收益产生拖累的权益部分正出现转机迎来布局期。投资者在充分考量自己风险承受能力和产品的匹配度的情况下,可以适时将目光投向“固收+”基金。当然,在选择产品时,基金经理的历史业绩、产品规模、风控能力及基金公司固收团队的实力也很重要。

华商基金作为一家以主动管理能力为核心竞争力的老牌基金公司,主动权益及固收长期业绩位居行业前列。海通数据显示,截至今年一季度末,华商基金近5年权益、固收绝对收益排名分别在126、113家开展同类业务的基金公司中高居第5和第1位。2023年5月,华商基金摘得济安金信“二级债基金管理奖”,在奖项评价时,只有在管理二级债基时所体现的盈利能力、业绩稳定性、抗风险能力和规模适度性等各维度综合排名前三的公司才可获奖,华商基金一举夺魁,足以体现其二级债基的管理实力。

$华商稳健双利债券A(OTCFUND|630007)$

$华商稳健双利债券B(OTCFUND|630107)$

$华商收益增强债券A(OTCFUND|630003)$

$华商收益增强债券B(OTCFUND|630103)$

$华商丰利增强定开债C(OTCFUND|003093)$

数据说明:“固收+”是基金产品的一种投资策略,是以固定收益资产为本的同时辅以权益资产,力争在严格控制风险的前提下追求长期稳健回报。

权益类、固收类基金绝对收益评价数据来自海通证券20240331发布,该评价及收益率数据由基金评价机构海通证券根据《证券投资基金评价业务管理暂行办法》进行评价。公募基金净值均由托管人复核后公布。基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。主动权益类基金包含主动股票开放型、强股混合型、科创强股混合型、偏股混合型、平衡混合型、灵活混合型、灵活策略混合型和主动混合封闭型基金,不含指数型、生命周期混合型、偏债混合型基金、港股灵活策略混合型、港股偏股混合型、港股强股混合型和QDII基金。主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和非摊余成本法的封闭债基,不包含货币基金、理财债基、摊余成本法封闭债基和指数债基。近5年为20190401-20240329,近3年为20210401-20240329。

“二级债基金管理奖”由济安金信基金评价中心20230526发布,基金单项奖-二级债评奖规则:对参评二级债基金进行盈利能力、业绩稳定性和抗风险能力考察,根据综合评级进行排名,获奖基金为综合评级排名前三名。二级债基分类标准:投资债券等固定收益类资产占基金资产的比例不低于80%,可适当参与投资二级市场股票以及中国证监会允许基金投资的权证等其它金融工具,也可参与一级市场新股申购的债券基金。

风险提示:以上观点不代表投资建议,市场有风险,基金投资需谨慎。本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金经理以往的业绩不构成新发基金业绩表现的保证。投资者购买基金时,请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。敬请投资者选择符合风险承受能力、投资目标的产品。

本文作者可以追加内容哦 !