祝大家周末愉快,因为有一些时间,所以简单写一篇,继续聚焦“当红炸子鸡”红利基金再写一篇——基金业绩基准中指数(第一名)名称中有“红利”或“股息”的,全市场有225只,针对这225只基金简单展开一些数据。

一、基金公司是否持有

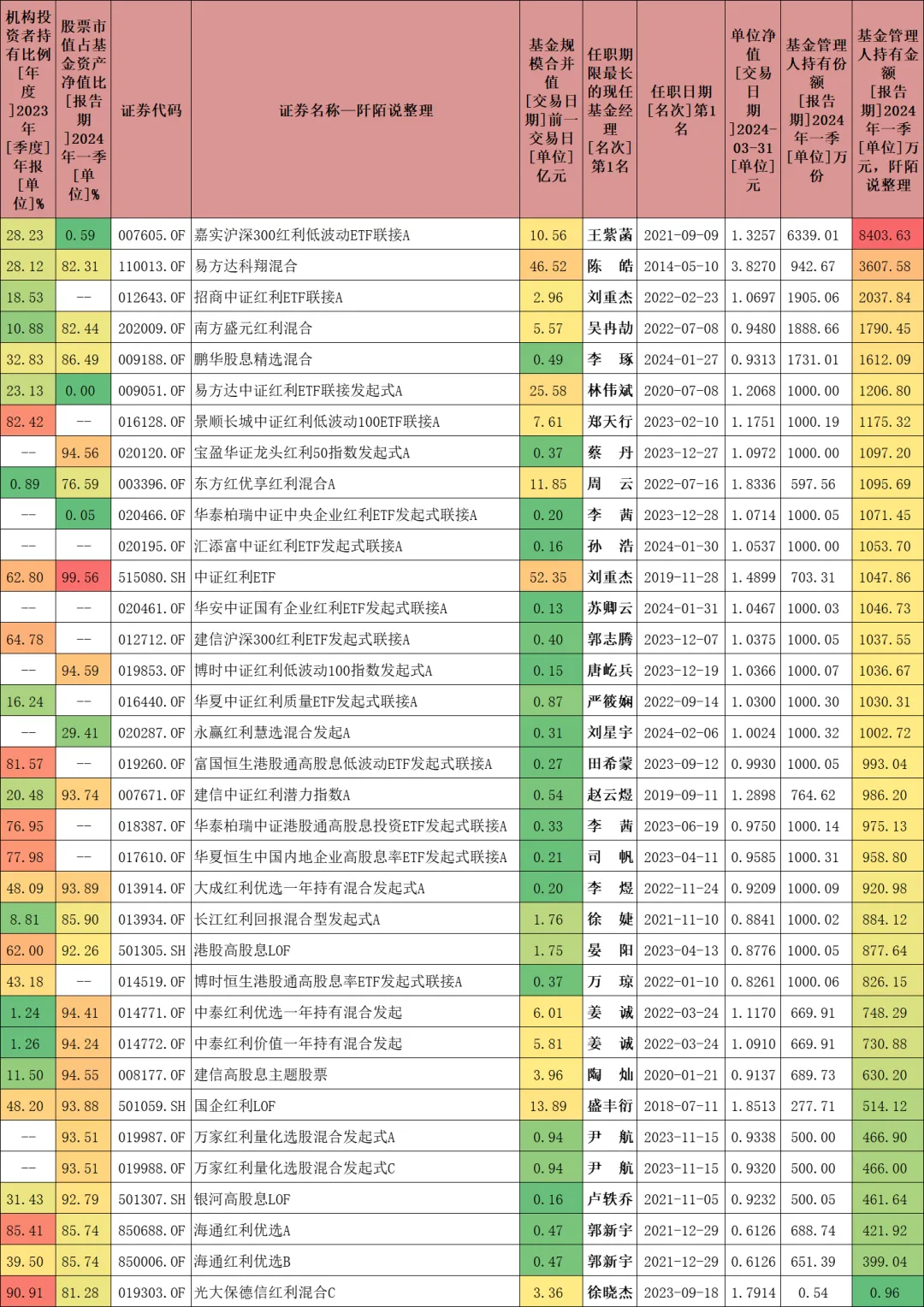

截至2024年3月31日,这225只基金,其中有35只被基金公司持有,按照基金公司持有金额由高到低排序如下:

数据来源:东财Choice数据,截至2024年3月31日

嘉实沪深300红利低波动ETF联接A被嘉实基金公司持有8403.63万元排名第一。

易方达科翔混合(110013)被易方达基金持有3607.58万元排名第二,这只基金的业绩基准是80%*中证红利指数收益率 + 中债总指数收益率*20%,基金经理是陈皓。

招商中证红利ETF联接A(012643)被招商基金持有2037.84万元排名第三。

值得注意的是,这个榜单有一些基金规模不大,甚至不足5000万元,它们很多是发起式基金,发起式基金在基金成立之初,要求基金公司自购超1000万份,所以能上榜倒也符合逻辑。

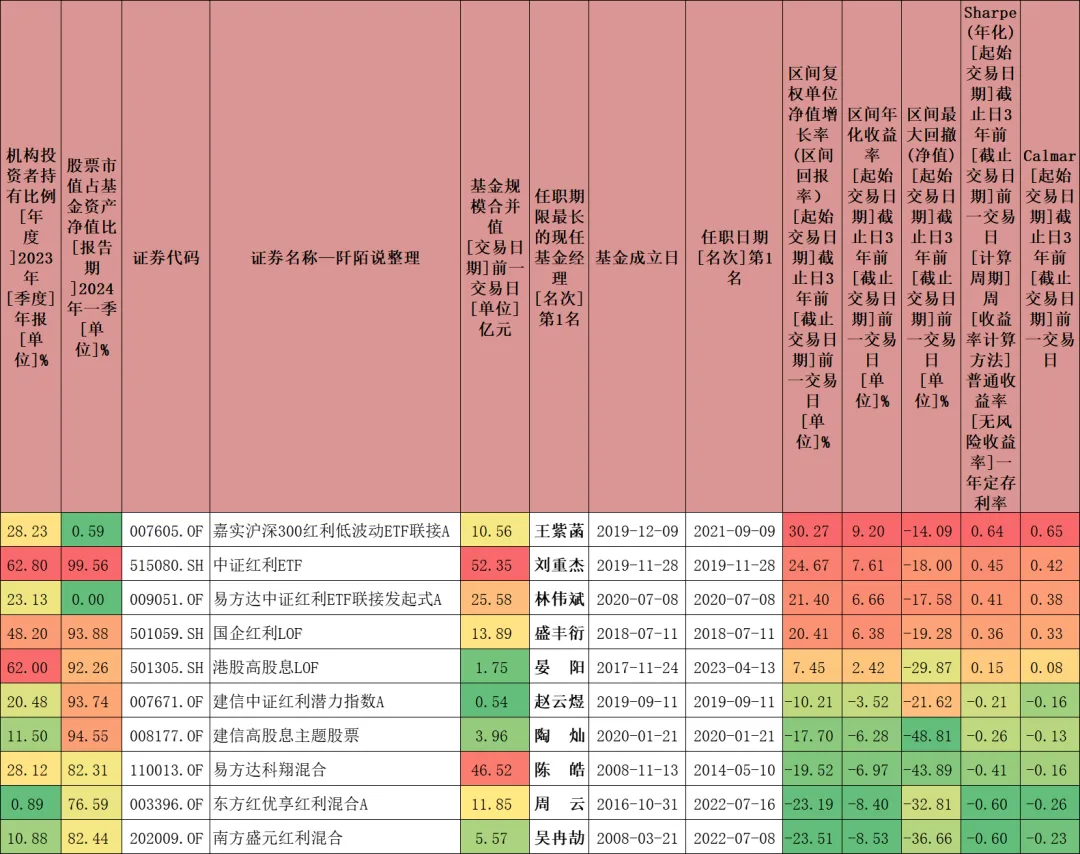

二、成立超3年,持有超500万元

如果保留基金成立超三年,基金公司持有大于等于500万元的基金,则上述35只基金只有10只符合要求,详见下表。

数据来源:东财Choice数据,截至2024年3月31日

三、近三年回报及风险收益如何

10只基金按照过去三年夏普比率由高到低排序如下,还展示了近三年区间回报、区间年化回报、区间最大回撤、区间卡玛比率等信息。$中证红利ETF(SH515080)$$嘉实沪深300红利低波动ETF联接A(OTCFUND|007605)$$易方达中证红利ETF联接A(OTCFUND|009051)$#基金投资指南#

数据来源:东财Choice数据,截至2024年6月14日,历史业绩不预示未来走势

嘉实沪深300红利低波动ETF联接A、中证红利ETF、易方达中证红利ETF联接发起式A、国企红利LOF这四只基金过去三年性价比较高。

主动型基金南方盛元红利混合、东方红优享红利混合A、易方达科翔混合、建信高股息主题股票近三年业绩未能跑赢相关被动指数基金,感觉真是风水轮流转——如果回到2021年初时看,当时主动型基金业绩一骑绝尘,远远甩开被动指数型基金。

四、标的指数都有哪些,估值如何

10只基金还是按照第三部分近三年夏普比率由高到低排序,展示它们的标的指数简称(第一名),10只基金涉及7只指数,详见下表。

数据来源:东财Choice数据,截至2024年3月31日

其中,中证红利有4只,上榜的还有300红利低波、CS高股息、港股通高股息港元、国企红利、红利潜力、红利指数。

7只指数的成分股数量、基期以来的平均收益率(年化)数据整理如下,红利潜力基期是2005年12月30日,成分股50只,截至2024年6月14日,年化回报11.83%排名第一。

数据来源:东财Choice数据,截至2024年6月14日

7只指数目前最新的市盈率、市净率,以及基期以来估值百分位整理如下。榜单是以市净率由低到高排序,可以看到港股通高股息港元的市净率目前只有0.5343倍。

数据来源:东财Choice数据,截至2024年6月14日

红利指数、国企红利、中证红利的市净率估值百分位均在20%以下,从市净率数据来看,还是比较低估的。

7只指数展示股息率、预测PEG数据如下,东财Choice这些数据我也有点没搞懂,从股息率来看,港股通高股息港元指数的股息率是最高的,且PEG预测2024数据是小于1.0的,从PEG数据看,只有港股通高股息港元指数是低估的。

数据来源:东财Choice数据,截至2024年6月14日

港股通高股息港元指数的全部成分股是30只,都是港股,前十大成分股详见下表,港股有多么低估,大家都知道,只是不清楚何时能起来。如果对港股高股息资产感兴趣,可以关注这一只。

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议

五、成分股研究

剔除港股高股息港元指数,剩下6只指数,简单看看成分股数据。

6只指数(300红利低波、中证红利、国企红利、红利潜力、CS高股息、红利指数)合计含有450只成分股,剔除权重小于0.5%的成分股,则剩下373只。

出现6次的只有中国神华,说明6只指数都含有。

出现5次的只有2只,分别是兖矿能源(CS高股息、红利潜力、红利指数、中证红利、国企红利)、陕西煤业(红利潜力、CS高股息、红利指数、中证红利、国企红利)。

出现4次的有华夏银行、中国石化、山煤国际、海螺水泥、华域汽车、恒源煤电、大秦铁路、南京银行、北京银行、农业银行、交通银行、工商银行、潞安环能、光大银行、建设银行、中国银行。

出现3次的有万科、格力电器、山西焦煤、浦发银行、皖通高速、宝钢股份、四川路桥、厦门象屿、兰花科创、建发股份、鄂尔多斯、华发股份、山东高速、中文传媒、宁沪高速、盘江股份、洪城环境、福耀玻璃、厦门国贸、新钢股份、马钢股份、江苏金租、江苏银行、淮北矿业、开滦股份、唐山港、渝农商行、中南传媒、兴业银行、上海银行、中国太保、平煤股份、凤凰传媒、中信银行。

出现2次的有中联重科、云南白药、鲁西化工、威孚高科、双汇发展、达安基因、华菱钢铁、民生银行、三钢闽光、保利发展、嘉化能源、雅戈尔、南京高科、南钢股份、万华化学、华阳股份、海澜之家、通威股份、千金药业、贵州茅台、川投能源、长江传媒、伊利股份、梅花生物、华新水泥、长江电力、国泰君安、山东出版、青岛港、中国石油、中国建筑、蓝天燃气、中谷物流、贵阳银行、奥泰生物。

出现多次的仅保留一只,则实际出现了209家企业。

下面展示它们2024年6月14日收盘后的最新数据——

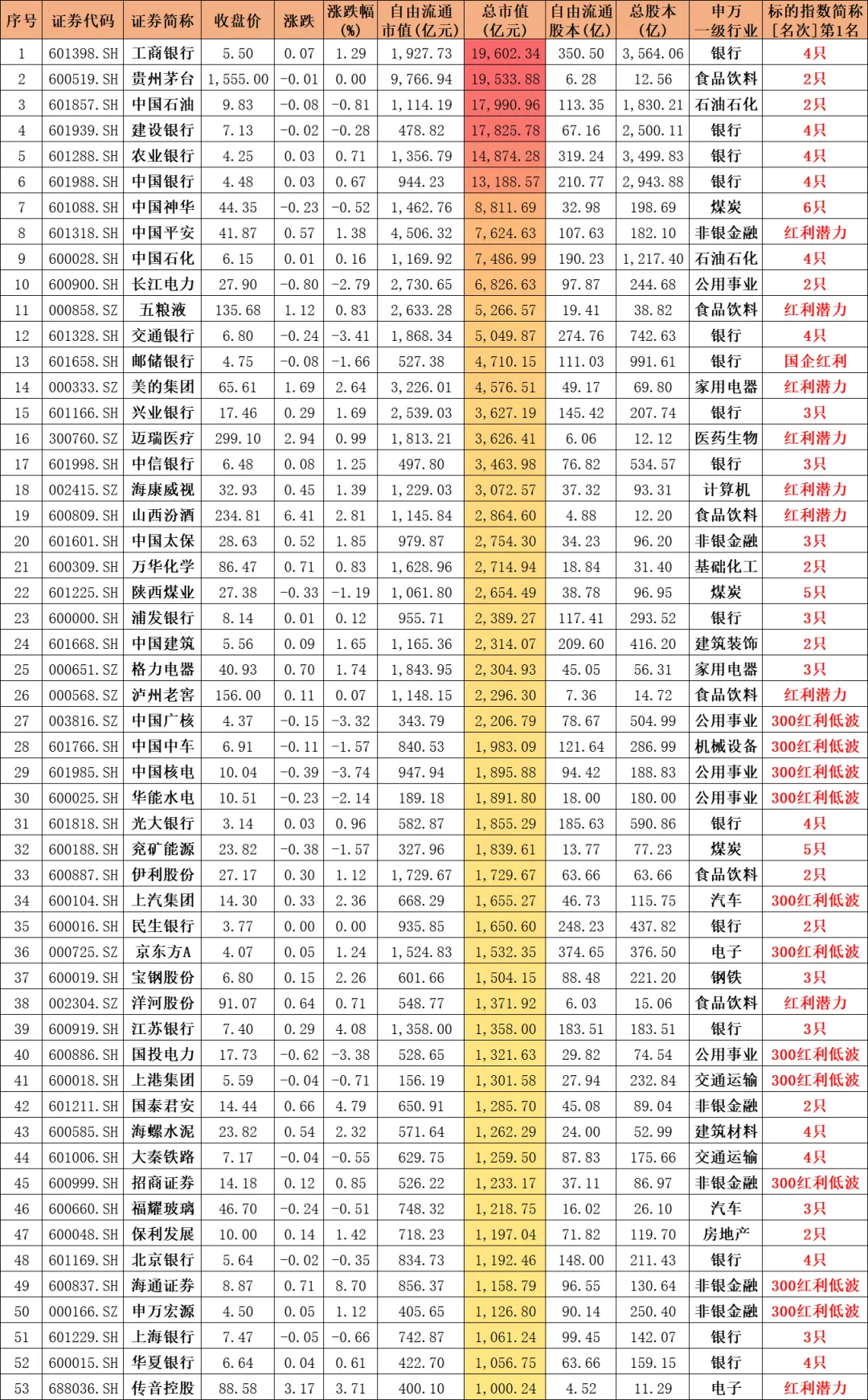

其中市值超1000亿元的有53只,详见下表:

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议

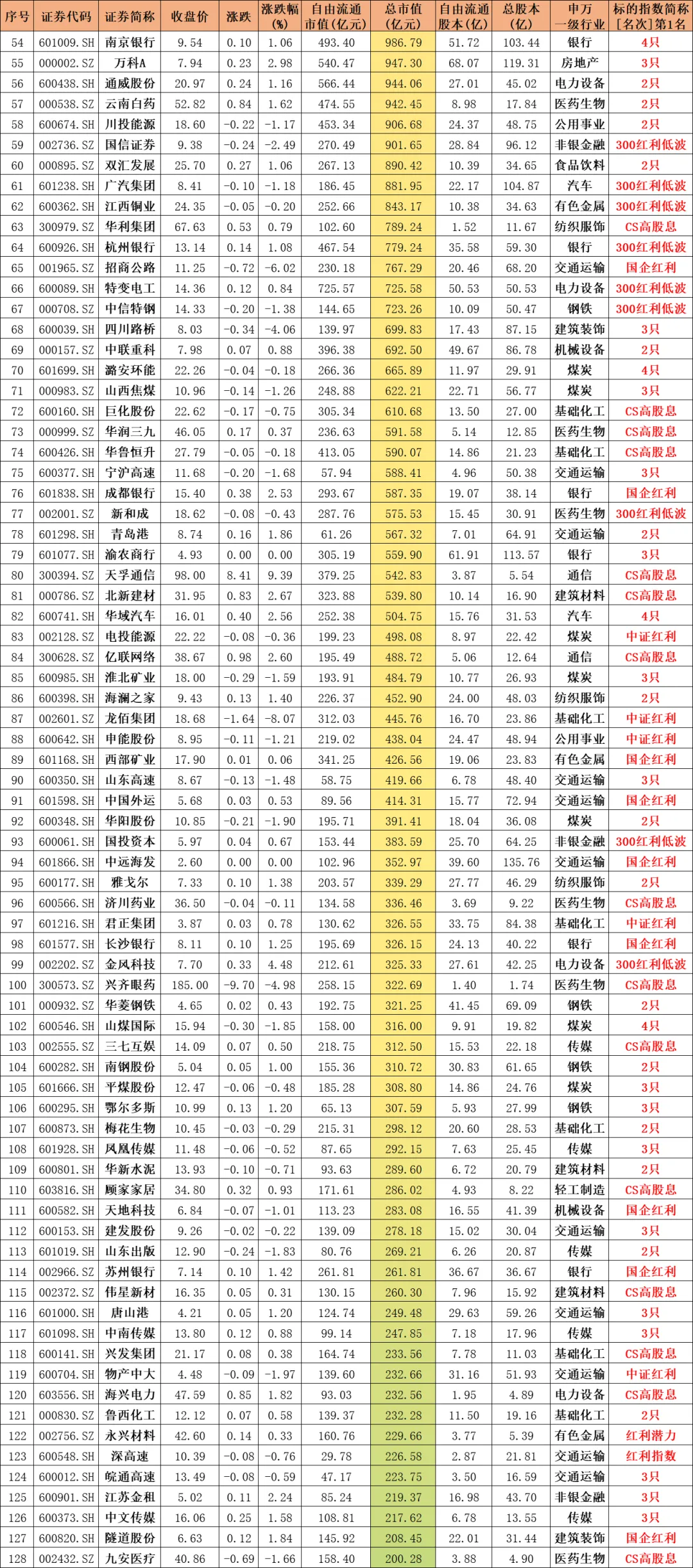

其中市值在200元至1000亿元之间的有75只,详见下表:

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议

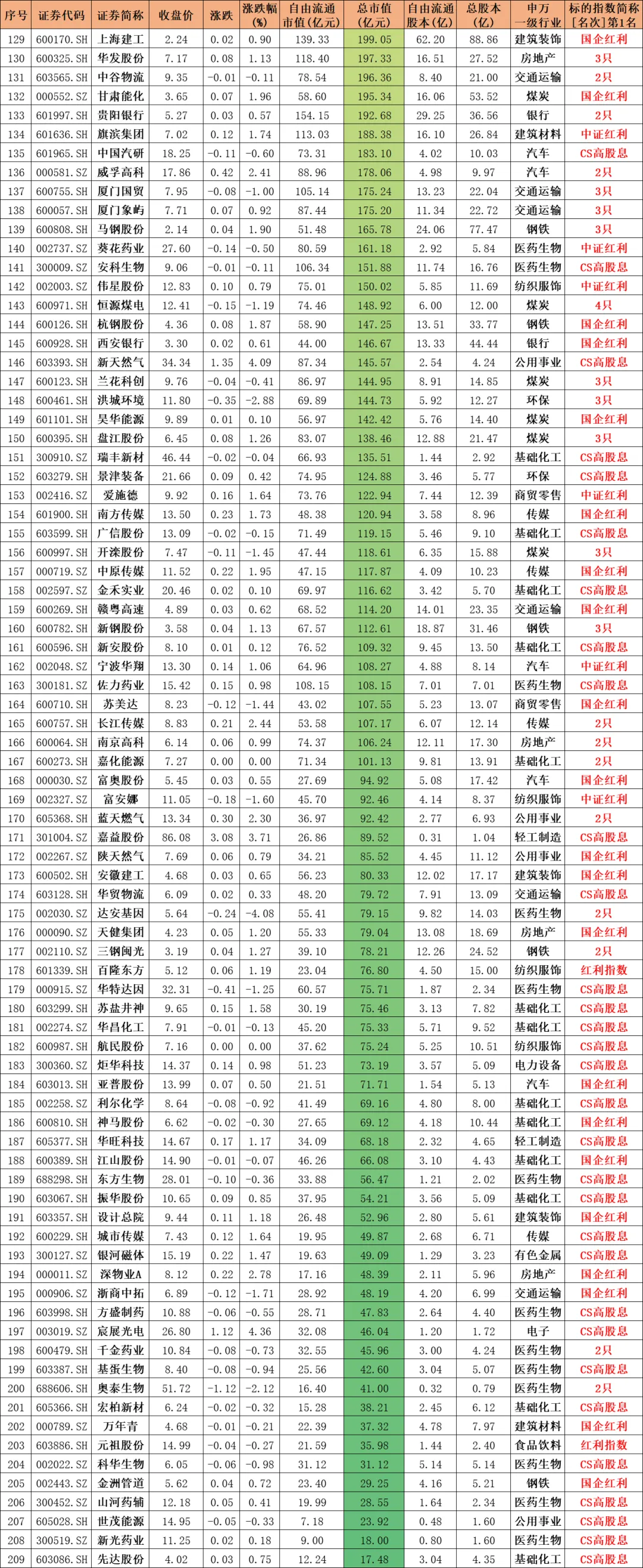

其中市值在200亿元以下的有81只,详见下表:

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议

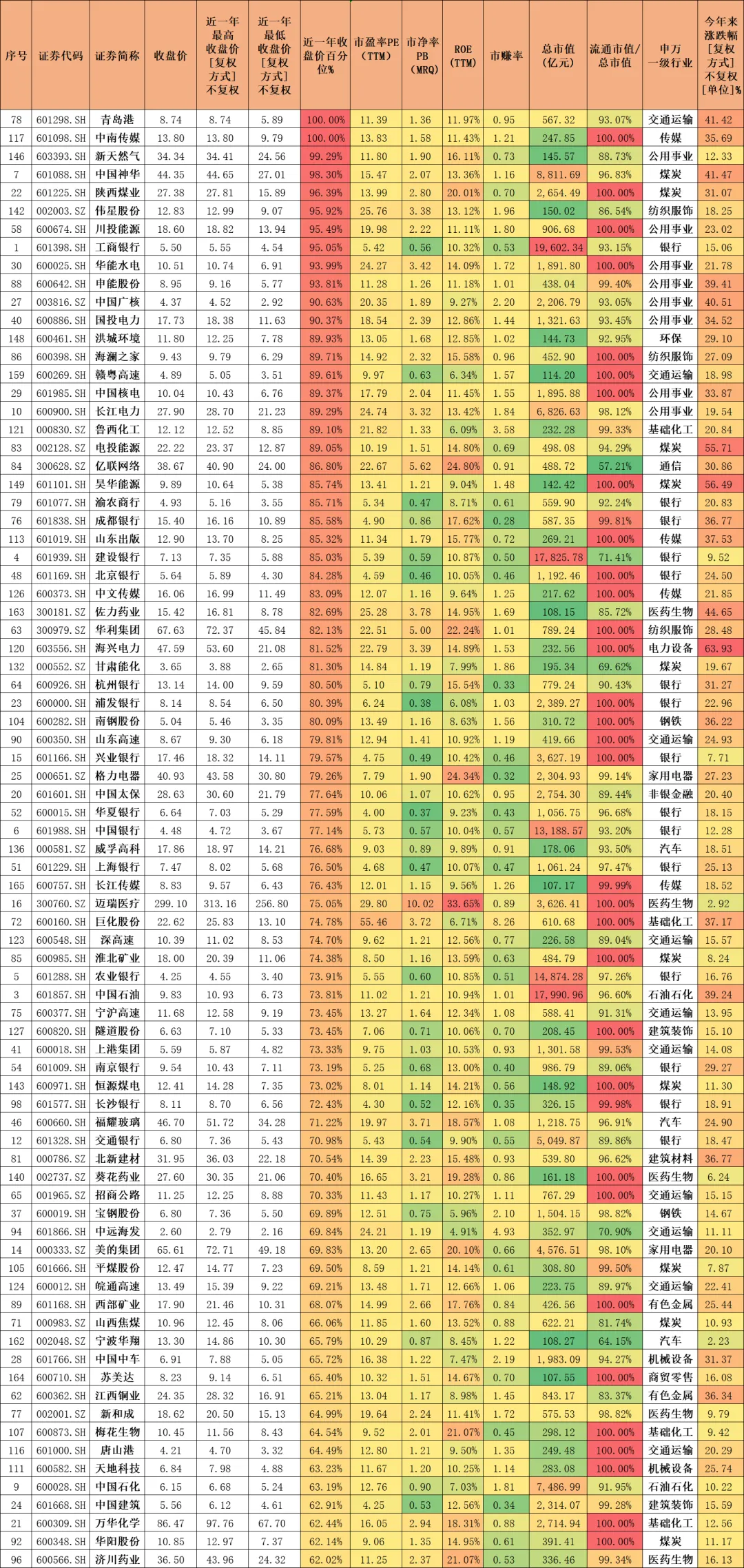

剔除100亿元市值以下的企业,我们看看剩下167家企业的股价百分位、估值、今年涨跌幅等情况。

167家企业按照近一年收盘价百分位由高到低排序如下,可以看到,青岛港、中南传媒创下了近一年的新高。

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议,阡陌说整理

榜单底部的贵州茅台、通威股份创下了近一年的新低。今年这俩分别下跌9.91%和16.22%。

目前处于近一年价格低位的有华菱钢铁、洋河股份、国资资本、三七互娱、嘉化能源、传音控股、马钢股份、广信股份、上海建工、永兴材料、建发股份、华域汽车等等。

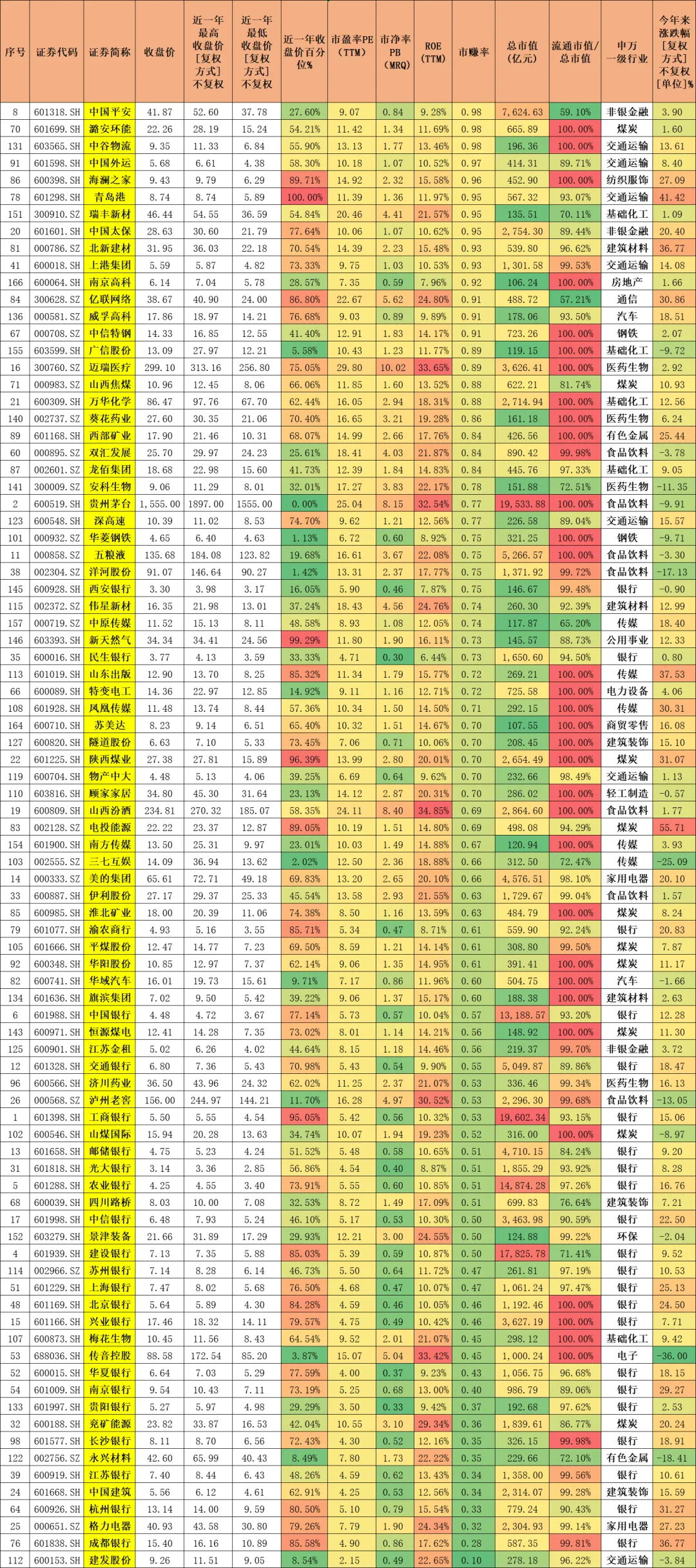

将上表市赚率小于1.0的单独罗列,按照市赚率由高到低排序如下,上榜有86家企业。

数据来源:东财Choice数据,截至2024年6月14日,个股展示不构成投资建议,阡陌说整理,需要注意的是,这里我提到了市赚率=PE/ROE,是参考了《巴菲特喝酒:为啥不买贵州茅台?》一文里,雪球球友提及的一个概念。该指标大于1意味高估,等于1意味着估值合理,低于1意味着低估。

从市赚率来看,小于1.0的有86家企业(被我标了黄色底纹)。喜欢的朋友可以自己研究一下,这里必须得提醒一句的是,市赚率小于1.0虽然代表低估,但低估不代表买入后短期不会下跌。

而且我个人觉得市赚率这一指标对非周期股相对来说更有效,而且需要结合行业、企业未来的发展前景来综合考量,不能仅看一个市赚率来做抉择。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !