近期,市场又发生了一些细微变化!

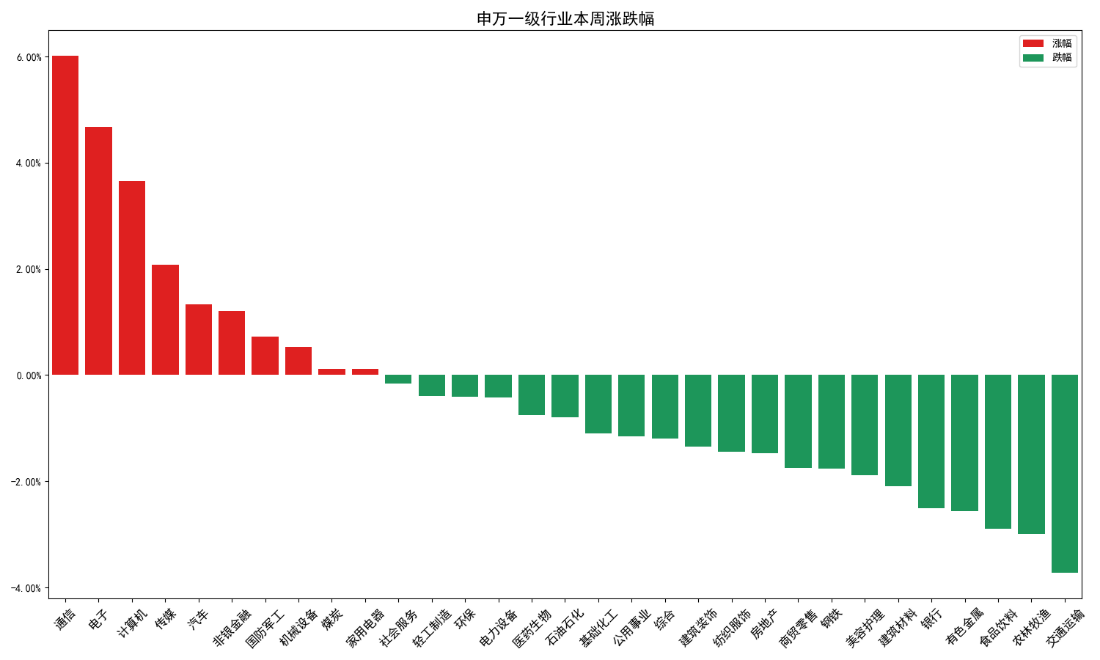

统计最近一周的申万一级涨跌幅情况发现,沉默已久的TMT行业(通信、电子、计算机)出现领涨,涨幅分别为6.01%、4.67%、3.66%,而之前表现较好的高股息行业(如有色金属、农林牧渔和交通运输等)则出现短暂调整。

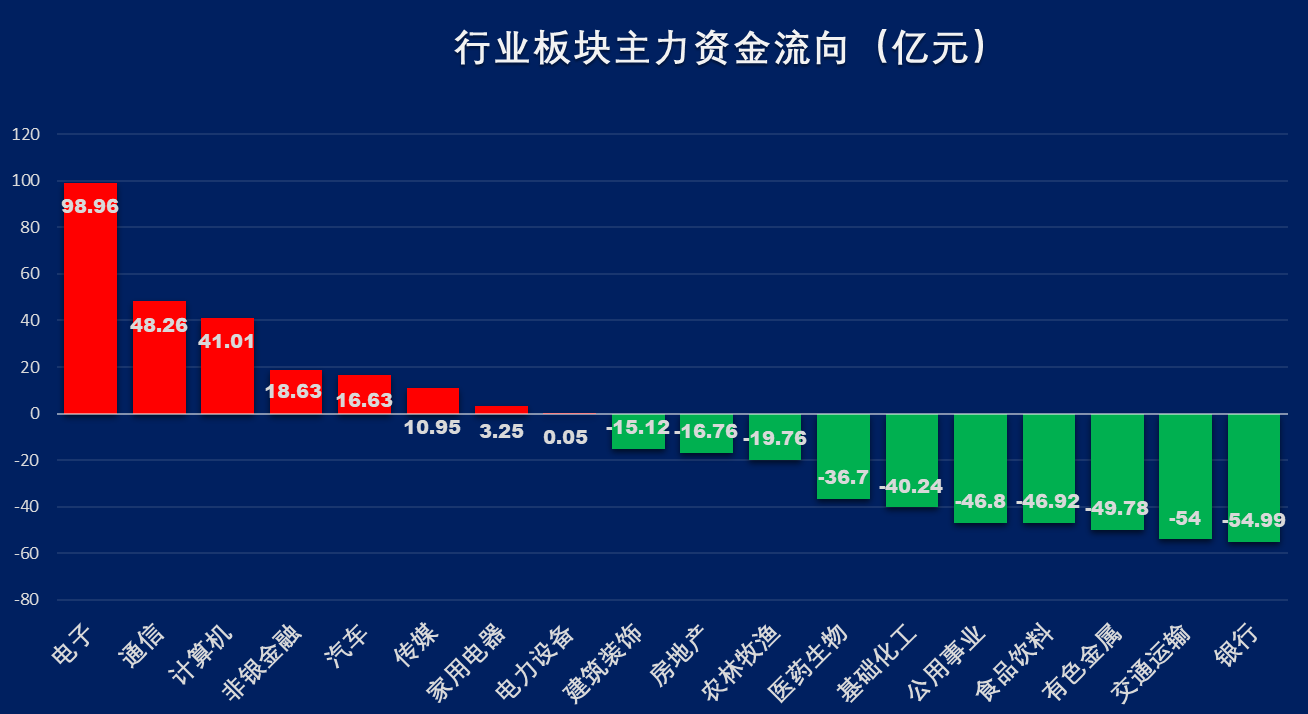

不仅如此,资金偏好也在悄悄发生改变…

据公开数据展示,上周最受主力资金追捧的行业是电子行业,资金净流入规模达98.96亿元;通信、计算机尾随其后,资金净流入规模分别是48.26亿元和41.01亿元,而资金净流出规模最大的三个行业是银行、交通运输和有色金属。

从市场策略视角看,近期成长风格确实持续占优。这背后反映的是随着市场进入调整、红利板块全面下行之后,资金高低切换行为。资金选择前期预期较低、表现较弱的科技成长赛道,一方面更加抗跌,一方面博弈反转机会。短期看市场依然在价值风格主导的调整阶段,而成长/价值的剪刀差收敛才刚开始,空间和时间维度上看成长风格占优有望延续。

具体来看,究竟哪些因素在助力TMT行业(成长风格)加速破晓?

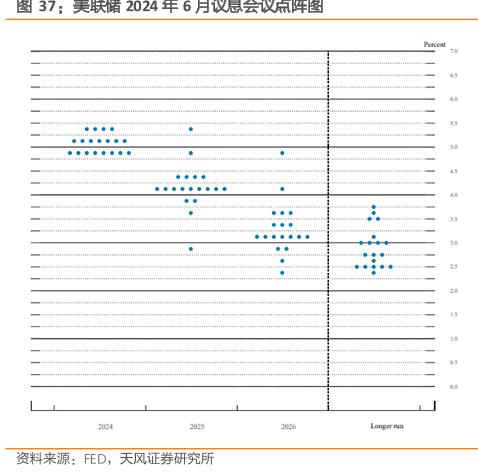

海外方面,美联储上周将基准政策利率维持在5.25%-5.50%的区间,以保持对经济的持续压力,从而抑制通胀。自去年7月以来,美联储一直维持这一水平,美联储6月利率会议按兵不动表态略微偏鹰。不过,6月密歇根大学消费者信心指数出炉,报65.6,低于市场预期值71.5,前值为69.1,对此,美联储官员也释放了“鸽派”预期。

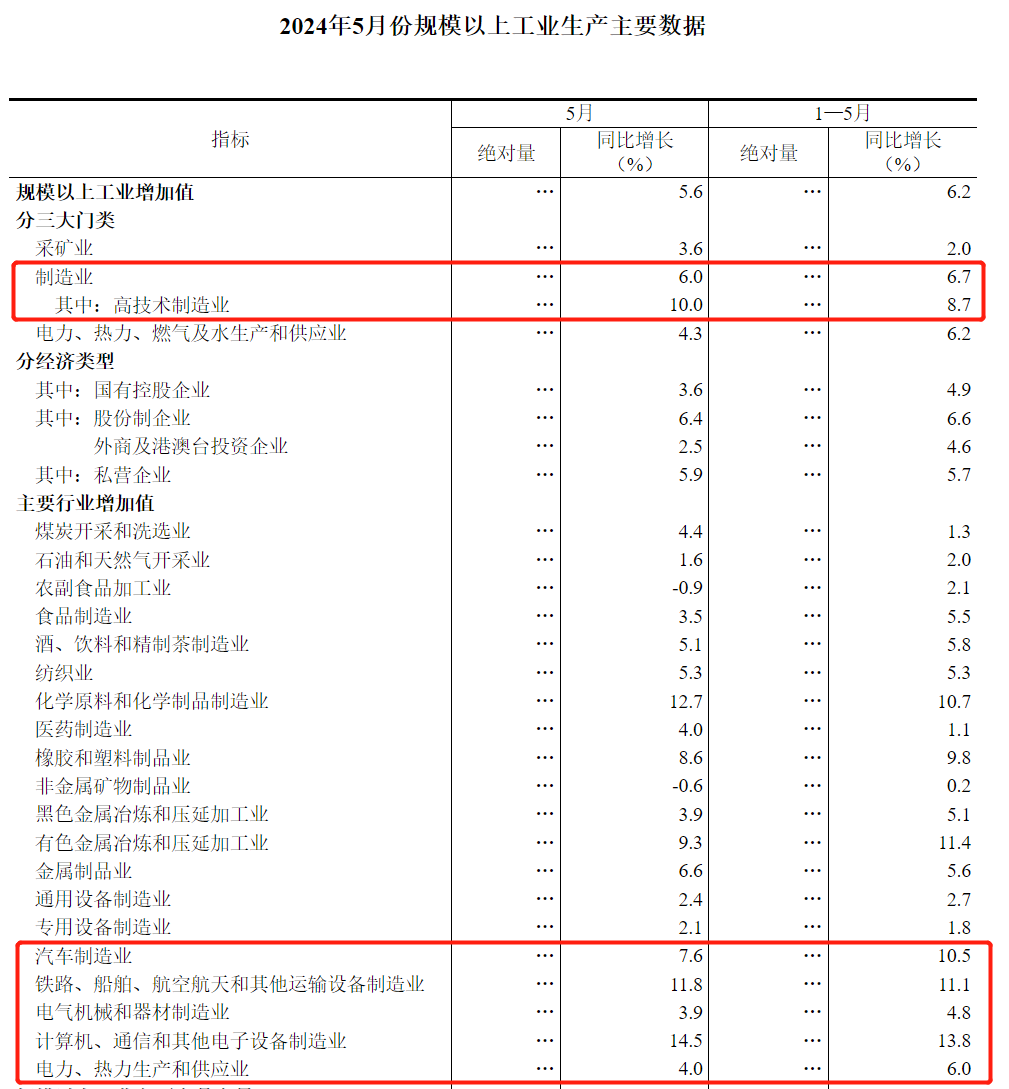

国内方面,国家统计局披露5月经济数据,当月规模以上工业增加值同比实际增长5.6%,环比看,5月份规模以上工业增加值比上月增长0.30%。分三大门类看,采矿业增加值同比增长3.6%,制造业增长6.0%,电力、热力、燃气及水生产和供应业增长4.3%。分行业看,41个大类行业中有33个行业增加值保持同比增长,其中汽车制造业增长7.6%,铁路、船舶、航空航天和其他运输设备制造业增长11.8%,电气机械和器材制造业增长3.9%,计算机、通信和其他电子设备制造业增长14.5%,电力、热力生产和供应业增长4.0%。

制造业投资作为驱动经济增长的关键杠杆,其核心驱动力源自新生产模式和技术革新(新质生产力的发展)。可以看到,与科技深度融合的领域,比如电子设备、通用及专用设备制造、汽车行业、电气机械等,已成为引领制造业投资的先锋。未来,在持续利好的科技创新政策激励下,“新质生产力”相关行业或将维持较高的行业景气度。

复盘过去几年,共有过8轮红利切成长行情,切换持续时间缩短,幅度减少。红利向成长的切换通常伴随着经济预期升温、流动性宽松以及成长产业催化。据长江证券统计分析称,美债利率回落叠加部分成长行业消息催化,阶段性市场风格从红利切向成长。一是“科特估”主题升温,位置低、政策预期升温和半导体部分环节景气边际改善共同推动科创板反弹。二是苹果发布会提到“苹果智能”,打开下半年AI-手机普及的想象空间。三是美国5月通胀环比读数低于预期,美债收益率显著下降,提振美股纳指和成长风格以及新兴市场。

相关产品:

(1)创业板100ETF华夏(159957)及其联接基金(A类:006248;C类:006249)

紧密跟踪创业板指数,个股集中度较高,高成长高弹性特征显著。按个股来看,第一大权重股宁德时代占比约19%;按申万一级行业分布来看,电力设备、医药生物和电子前三大行业占比超60%。目前,创业板指数市盈率(PE-TTM)仅为27.47倍,近十年百分位为2.94%,估值性价比凸显。

(2)创业板综ETF华夏(159563)及其联接基金(A类:021367;C类:021368)

紧密跟踪创业板综合指数,成分股涵盖29个申万一级行业,前五大权重行业分别为电力设备、医药生物、电子、计算机、机械设备。创业板综指权重分布更加均衡且兼顾中小市场,科技创新属性明显。在震荡市下,可以相对较好地分散风险,捕捉轮动行情。

#沪指再度迫近3000点?如何应对?# #“科特估”行情火热,如何掘金?#

$创业板100ETF华夏(SZ159957)$ $创业板综ETF华夏(SZ159563)$ $宁德时代(SZ300750)$

风险提示:

创业板指数2019-2023完整年度收益率分别为:43.79%、64.96%、12.02%、-29.37%、-19.41%。

创业板综指2019-2023完整年度收益率分别为:38.72%、47.85%、17.93%、-26.77%、-5.41%。

1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。10.ETF盘中涨跌价格不代表基金净值表现。

本文作者可以追加内容哦 !