作者/李彦

编辑/薛向

出品/壹览商业

顾家家居易主已过半年,关于其中缘由,如今有了更明确的解答。

2023年11月6日,顾家家居股份有限公司(下称“顾家家居”)紧急停牌,一纸《公告》宣告其正与美的太子何剑锋旗下的盈峰集团筹划股权转让事宜。

此后两月,顾家家居与盈峰集团就股权转让的具体金额多次磋商,转让价格一度从42.5846 元/股被砍至 36.7187 元/股,最终以 88.8 亿元的总价款定下该笔交易。

交易达成后,顾家集团及其一致行动人所持有的顾家家居股权将从47.45%降为18.02%,盈峰睿和投资的股权比例升至29.42%。

今年1月10日,顾家家居发布关于股东完成股份过户登记暨控制权变更的公告。根据该公告,顾家集团和TB Home已将其持有的合计241,838,695股顾家家居股份过户至盈峰睿和投资,过户手续已办理完成。

这场家居行业最大的并购案落下帷幕,顾家家居,正式改姓为何。

近日,顾江生在并购案后再次来到台前,召开线上业绩发布会。在此次业绩发布会上,顾江生针对顾家家居的战略规划及盈峰集团收购一案披露了更多信息。壹览商业也试图从中抽丝剥茧,以梳理这家曾喊出“世界有宜家,中国有顾家”的国内家居行业龙头企业,改姓背后的故事。

高速增长期不再

本次线上业绩发布会,顾江生面对此次并购表示“盈峰集团通过战略布局家居行业,其丰富的产业资源和投资经验将有助于顾家加速发展,在产业赋能、资源整合等多方面与顾家形成战略协同,进一步增强公司竞争实力。”

事实上,顾家家居过去几年,在营收增长、企业投资、资源整合方面,确实遇到了难题。

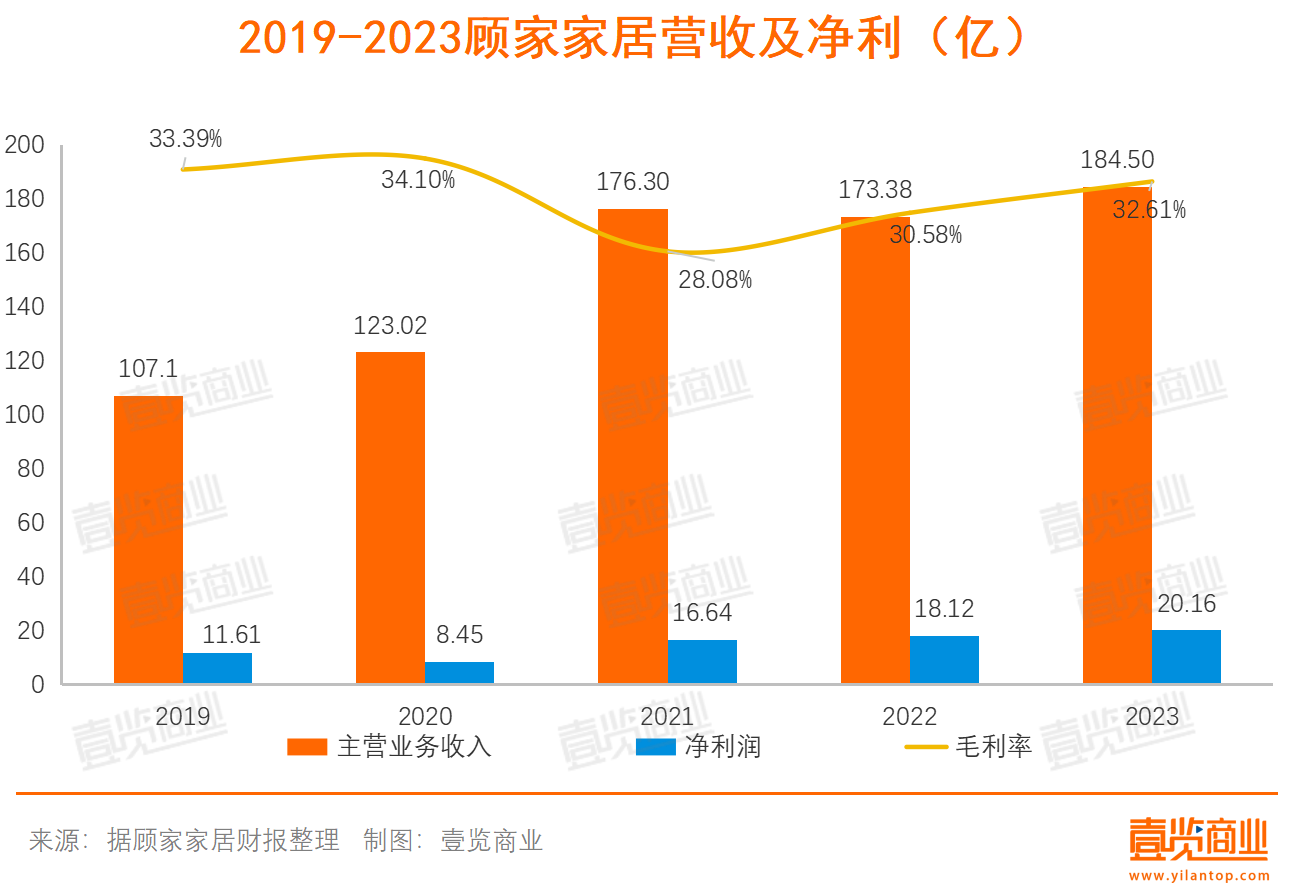

壹览商业梳理顾家家居近五年营收数据发现,一方面,顾家家居盈利能力依然稳健,净利润逐年递增。另一方面,其整体营收规模在2021年后增速开始放缓,毛利率也从2019年的33.39%降到2021年的28.08%,至今也未能涨回五年前的水平。

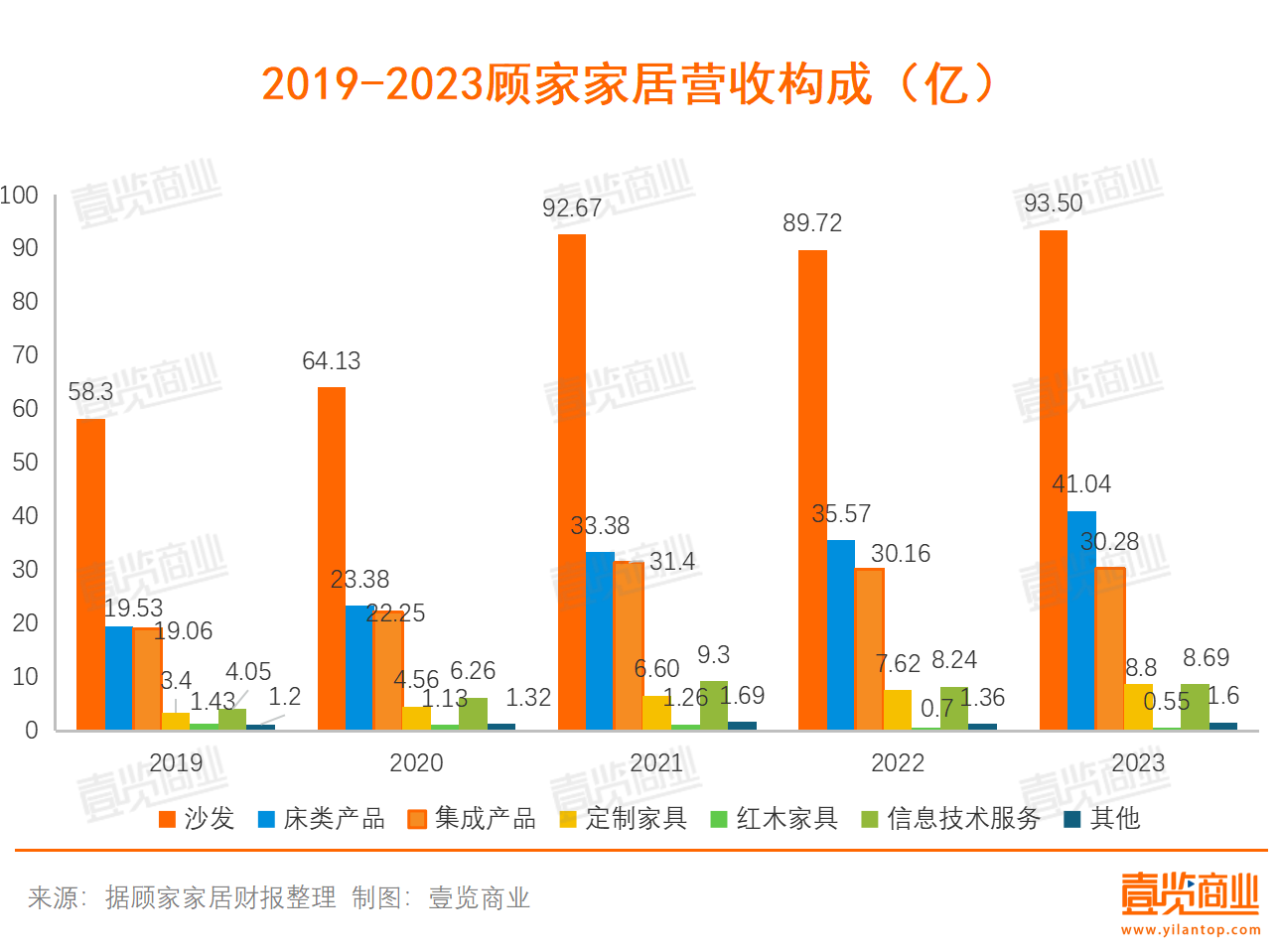

具体到各个产品来看,顾家家居主要营收由销售沙发、床类产品、集成产品、定制家具、红木家具、信息技术服务组成,其中营收占比最高是沙发类产品,2023年营收93.50亿元。

就营收增速而言,近两年来,床类产品和定制家具的表现较好。2022年,顾家家居营收规模自2021年高速增长之后回落,除了上述两类产品外均呈负增长。2023年,床类产品和定制家具增速均超过15%,是该企业增长最快的业务。与之相反,顾家家居红木家具类产品营收规模正在大幅下降,2022年、2023年的增速分别为-44.3%、-21.81%。

营收规模增长卡脖子,既有顾家家居本身布局失策的内因,也有受房地产下行影响而导致行业整体增长缓慢的外患。

在过去,顾家家居更多以贩卖单品类产品为主,2023年2月,顾家家居将全屋定制升级为一体化整家模式。顾家家居这一产品升级,在行业内并不算领先。早在2021年9月、2022年2月,欧派、索菲亚等家居企业便已推出“29800整家定制套餐”、“39800整家定制套餐”。

顾家家居入局整家类赛道,在壹览商业看来,更多是存量时代发起价格战的表现,短期内在业绩层面见效不易。顾江生自己也在本次业绩会坦言:家居企业竞争正单品类竞争转向全屋竞争,软体和定制企业互相跨界,加剧市场竞争。同时,由于新房销售趋缓、全球贸易不确定性等外部环境影响下,对公司的生产经营带来挑战。

在企业投资、资源整合方面,顾家家居确实需要“外援”帮助。2018年,顾家集团开启“买买买”模式,海内外先后共收购10家企业,产生商誉17亿元,截至2020年已累计计提减值4.9亿元。在当时,顾家集团因此举被诟病频繁且高溢价收购其他资产,此外,由于被收购企业表现不佳,大多对其商誉减值造成了影响。

与此同时,从整体市场来看,房地产供求关系发生重大变化,行业进入了深度调整周期。根据国家统计局发布的数据,2023年房地产用地、开发投资、商品房销售额均呈下降趋势。

中国家居产业互联网战略专家王建国告诉壹览商业,位于家居行业上游的房地产发生的变化,必然会影响到家居企业的生存情况,类似于顾家家居这样头部的上市公司,更是需要提前做战略调整和布局。

而从整个行业来看,抓紧时机抱住“巨头”的大腿,的确成为了诸多企业的最优解。

沦为巨头附庸的家居企业

近三年来,一批原本独立的家居企业,正在沦为巨头的附庸。

2021年6月,尚品宅配(300616.SZ)第二、三大股东达晨财信和天津达晨以6.6亿的总价款将其持有合计 993.38万股转让给京东;2022年4月,贝壳找房以不过80亿元总额全资收购圣都家装,开始全面发力家居业务;2023年6月,建发股份以约63亿的巨资成功抄底,接手红星美凯龙。

可以看到,这些家居企业抱住的“大腿”,有初尝家居业务的电商巨头,有老牌国企开发商、还有当下流量最大的房地产信息服务平台。

收购者们对这些企业的意图很好理解。京东作为电商起家的大互联网平台入局家居赛道,落脚点仍在卖货,选择具备数字化家居企业基因的尚品宅配,有利于打通线上线下一体化,给消费者提供更好的货和体验。贝壳找房和建发股份,本就是房地产行业的资深玩家,以家居家装为发力点寻求业务拓新,更是水到渠成。

而对于被收购者而言,房地产下行给其盈利能力带来的深远影响难以靠一己之力掉头。既需要资本的注入,也需要寻求更多的流量共用、资源共享。因此,从独立的个体转为巨头的附庸,或许能吃到更多“蛋糕”。

基于相似的目的,家居企业在被接手后的表现却大为不同。

如圣都家居,注入贝壳流量之后插上了增长的翅膀,贝壳财报数据显示,2024年Q1,其家装业务合同额达到33.9亿元,同比增长26%,收入规模达到了24.1亿元,同比增长71%。连续四年全国整装销售额第一。

红星美凯龙却不得不直面闭店潮。据红星美凯龙2023年度财报,报告期内,其合计关闭23家商场,包括5家自营商场以及18家委管商场。净利润同比降幅超300%,为上市以来最差业绩。就在近日,其第二大股东“红星控股”发布公告称,因公司深陷债务困境,已于6月7日向上海市浦东新区人民法院申请进行重整。

企业本身的经营能力、与收购者的协同模式、上下游环境变化都是其结果不同原因。例如,红星美凯龙除了站位家居家装赛道外,还有更多实体商业以及物业方面的布局。线上渠道的冲击带来了家居终端卖场线下客流量的普降,也是其大量闭店的主要原因。

与此同时,建发给红星美凯龙带来的更多是精装房家装家居入场及存量房以旧换新方面的协同,场景更多在线下。贝壳找房给圣都家居带来的虽与其相似,但贝壳找房本身的信息平台属性决定了其更紧跟互联网家居的浪潮,为圣都家居撕开了更大的流量口子。

行业趋势如此,让我们再将视线转回顾家家居。营收增速放缓,底子却依旧扎实的顾家家居,从独立个体转为攀附美的系资本,究竟意欲何为?

美的是顾家家居的救命稻草?

何剑锋入主顾家家居之际,行业内对此说法颇多。

有分析人士称,顾家家居可能是想与美的集团联动,进行“家电+家居+地产”的立体化布局。

毕竟,顾家家居现有高管团队有多位来自美的集团。例如,顾家家居总裁李东来曾在美的集团工作长达13年,他也被业内视为此次并购交易的背后推手之一。顾家家居两位副总裁李云海、欧亚非也曾任美的集团冰箱事业部总裁助理、美的制冷家电集团区域销售公司总经理。可以说,顾家家居本身就有“美的血脉”。

另一方面,家电分析师刘步尘此前接受媒体采访时却表示,“从盈峰集团既有业务布局而言,其发展轨迹和美的集团几乎是两条平行线,并非依附美的生存。因此,我不认为本次收购顾家家居,是为配合美的集团智能化家居发展战略。当然,二者确实可以形成配合关系。”

在最新业绩会上,顾江生对顾家家居未来战略方向给出了解答。其中提到,在内贸端,顾家家居将坚持向多品牌、全品类、全渠道的“综合家居零售运营商”转型。通过数字化赋能产品端、营销端、生产端提升运营效率。在外贸端,要进一步完善海外制造基地布局和经营本土化组织的布局,以加强对海外市场的多区域市场覆盖和多价值链经营能力。

显然,无论是内贸还是外贸,美的与盈峰集团都能为顾家家居带来更多助力。

正如顾江生所述,盈峰集团作为一家以从事资本市场服务为主的企业,在产业整合方面有丰富的经验。更重要的是,随着“家居家电一体化”的趋势逐步明显,从传统电器销售商向智能家居解决方案服务商转型成为潮流。美的的老对头格力电器就已与索菲亚达成战略合作,推出定制化智慧家居。因此,美的系资本入主顾家家居,其智能家居战略也得以进一步扩张和落地。

在外贸方面,王建国向壹览商业指出,目前,市面上存在着一批宣传能力与落地能力并不匹配的出海企业,行业头部的企业,在出海布局上也会更长远,效能更精准。

随着美的近年来大力布局海外市场,顾家家居也可以趁此机会共同“出海”,加强全球化布局。

目前来看,美的系资本对于顾家家居而言,比起雪中送炭,更像是锦上添花。

总体而言,当下的家装赛道,已不再是传统家居企业单打独斗,各自为王的时代,若不依附资本,企业只会更快的被时代浪潮淹没。在未来,家居、家电、装修、地产、电商企业之间的并购与投资,只会愈加频繁。$顾家家居(SH603816)$$美的集团(SZ000333)$$红星美凯龙(HK|01528)$

本文作者可以追加内容哦 !