系列上篇文章见:中概股2024年Q1数据盘点(一)-行业规模见顶、营收增速低位继续恢复、利润开始释放

上篇文章已经说过的核心观点包括:

1)互联网用户规模见顶,增量市场变存量市场;

2)营收相比于之前明显减缓至个位增速,但逐渐有所恢复;

3)开始进入利润的释放期,利润增速明显高于营收;

——————————————————————————————————————

四、降本增效持续

近两年来,降本增效无疑是贯穿中概企业的一条主线,且到现在仍在延续。

从财务上来说,降本增效可以分为“成本的降低”和“费用的降低”,其中哪项占主导地位呢?

从数据来看是前者:

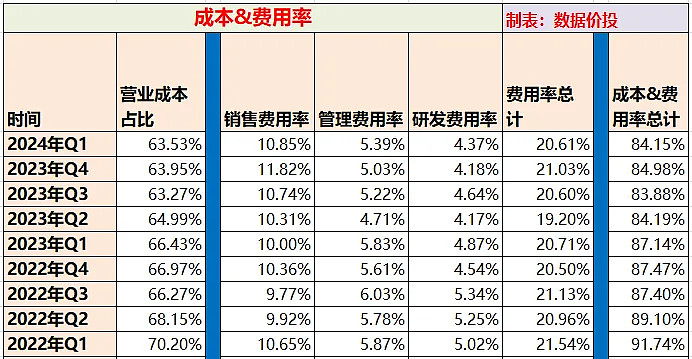

1)十家中概的汇总“营业成本占比”从22年Q1时的70.2%大幅下降至24年Q1时的63.53%,减少了约7个百分点,是降本的主要贡献者;

降低成本主要是通过两个方面:

一是通过调整组织架构,压缩开支等,靠的主要是“省”;这个方向上的降本到目前仍在延续,但已有点强弩之末的感觉。

二是主动放弃或减少难盈利的亏损项目,改为寻找新的增长曲线,去发展高毛利率的项目。比如腾讯的视频号、搜一搜广告及小游戏等项目,在经过前期的基础投入之后,现在随着规模效应的增加,对于成本降低的贡献是更为明显的,且相对更可以持续。

2)而十家中概的汇总“费用率(管理费用率、销售费用率和研发费用率之和)”总计则仅从21.54%下降到20.61%,仅微幅减少了1%;

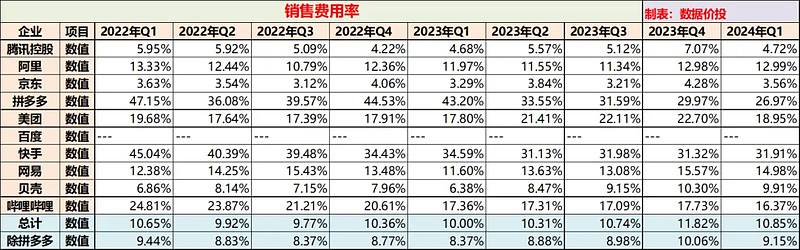

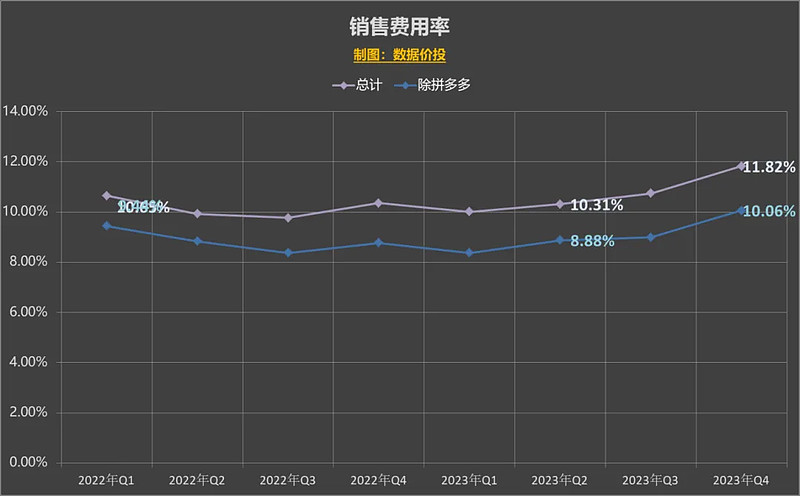

其中销售费用率从22年Q1时的10.65%到24年Q1时的10.85%,反而是微幅有所增加;其中阿里、美团等大块头的销售费用率基本持平,反映了其或是重塑业务,或是应对竞争对手的冲击而需要保持一定的销售费用开支力度;

而网易的销售费用率则是不降反升,从期初的12.38%提到到期末的14.98%;

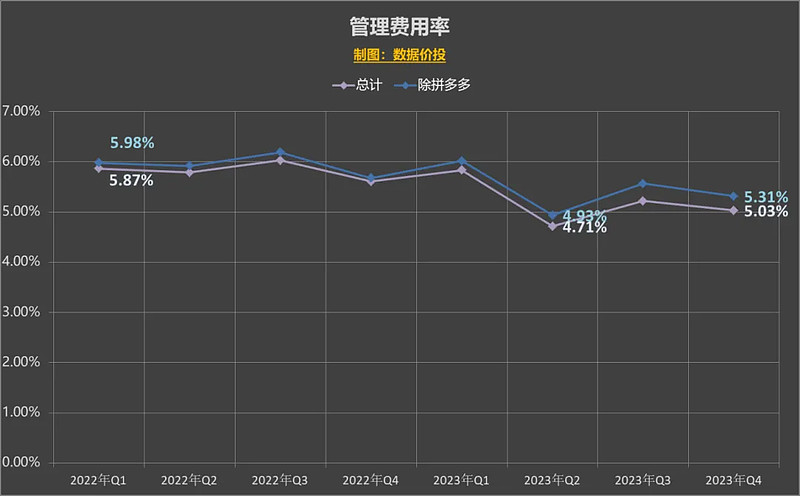

而管理费用率则从22年Q1时的5.87%小幅下降到24年Q1时的5.39%,期间各家都经历了一轮或多轮的裁员的,但由于裁员补偿等原因部分抵消了裁员所带来的薪酬节省,而现在多家企业的雇员人数已开始出现微幅回升。

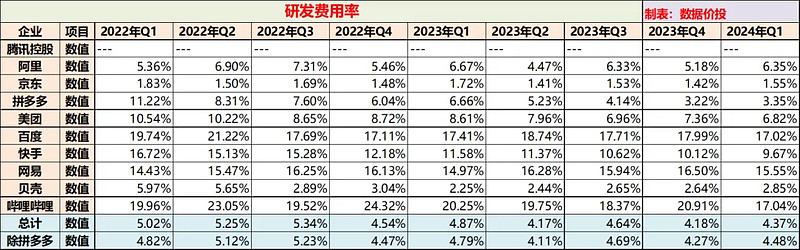

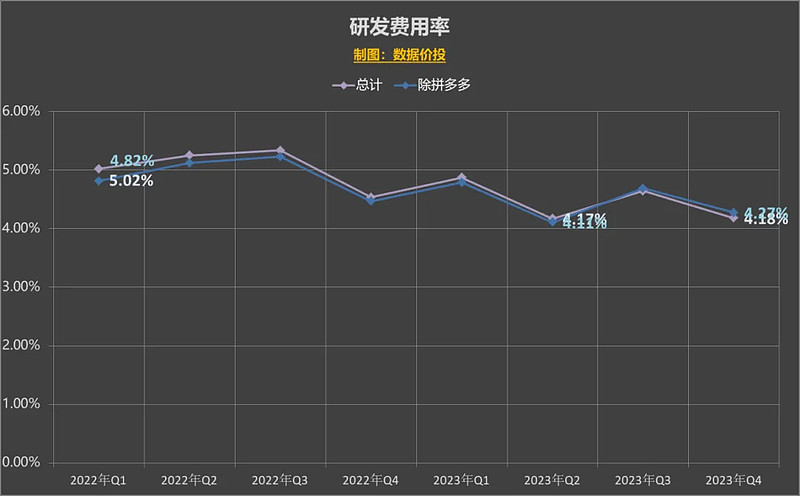

研发费用率则从22年Q1时的5.02%小幅下降到24年Q1时的4.37%。

具体来看:

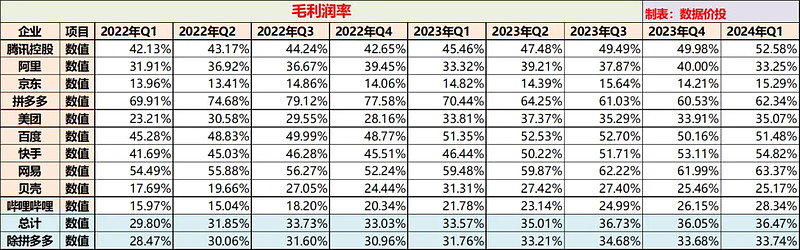

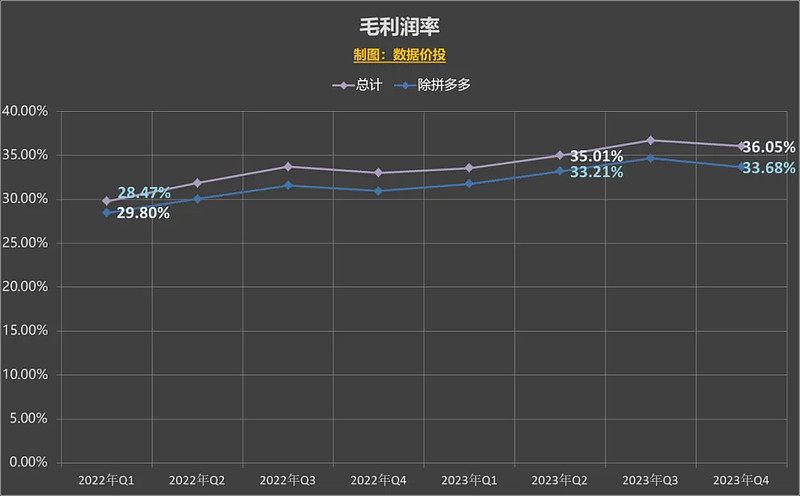

1)毛利率

2)管理费用率

注:百度未单独披露管理费用。

3)销售费用率

注:百度未单独披露销售费用。

4)研发费用率

注:腾讯未披露研发费用。

五、现金流明显增加,提高股东回报

靠“省”也好,靠发展高毛利润项目也好,结果是中概企业的利润确实增长了,同时也带来了现金流的增加,以及日渐丰厚的现金储备。

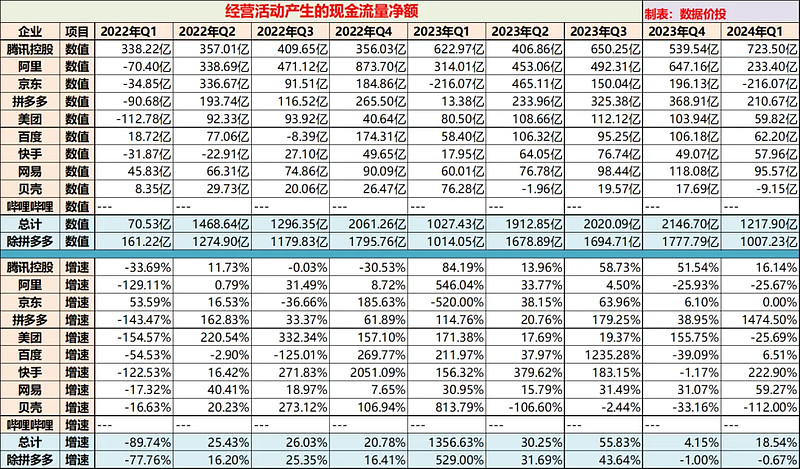

1)经营现金流净额:

经营现金流净额在近两年间总体而言是保持高速增长的。

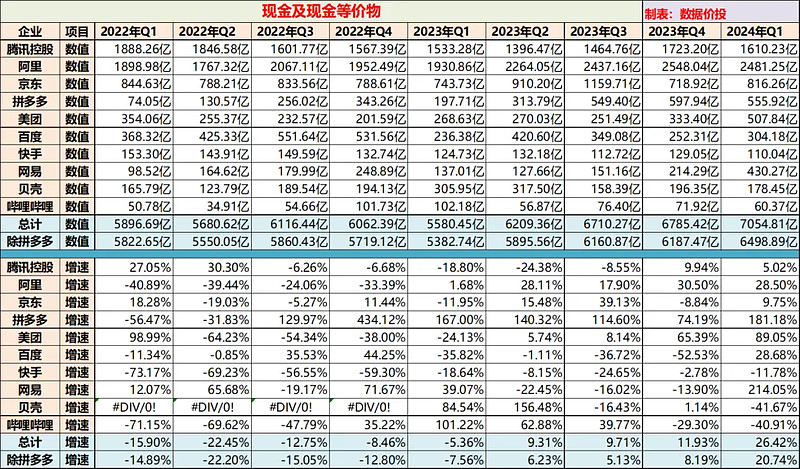

2)现金及现金等价物:

现金及现金等价物也是有所增长,从22年Q1时的5896.69亿提高到了24年Q1时的7054.81亿。

当然对中概企业来说,“短期可动用现金”除了报表中的现金及现金等价物外,还会有流动资产中的定期存款和短期投资等,由于各家报表中的披露口径不一致,就没有详细汇总统计了。

但大概估计了一下,如果说加上定期存款和短期投资的话,各家的“短期可动用现金”增速是会更高的。

3)提高股东回报

手上可动用的现金越来越多,营收降速而主业不需要扩大投资,对外投资受阻,同时国家鼓励通过回购或分红等方式来回报股东而提升信心。

以上四点,共同决定了中概企业纷纷加大回购及分红力度来回报股东成为必然。

从以上表格中也可以清楚看到,中概从“成长股”变为“价值股”之后,同时也多了一个新的身份-“高息股”,在当前复杂环境下,给予了中概坚实的防守属性,这也是中概今年这一波上涨的重要原因之一。

$腾讯控股(HK|00700)$ $阿里巴巴-SW(HK|09988)$ $中概互联网ETF(SH513050)$

本文作者可以追加内容哦 !