最近倒腾数据的时候,发现了一件怪事。

这两年指数基金规模逆势增长,这个大家都知道,但有个数据,还是把我给看呆了:

有只指数,跌得越多,买的人越多,整体呈现出“越跌越买”的特点。

这只指数就是创业板指。

图片来源:网络

如果从2021年7月份指数的阶段性高点算起,创业板指已经调整了将近三年,期间指数最大跌幅超过56%,相当于打了4折。

而在这个过程中,持续有抄底资金流入。

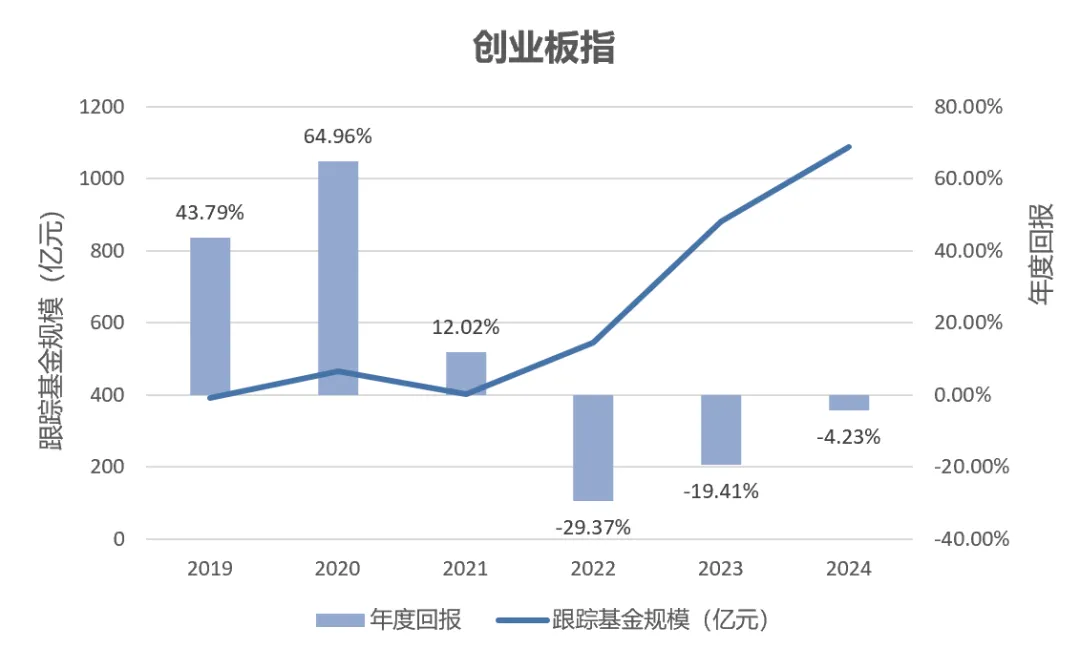

数据来源:Wind,财商侠客行,截至2024/6/18

Wind数据显示,2021年年底,跟踪创业板指的基金规模为402.77亿元,之后伴随指数调整,基金规模反而大幅增长。

截至2024年6月18日,跟踪创业板指的基金规模已经达到1087.96亿元,也就是说,过去两年半的时间里,进场抄底的资金超过680亿元,规模增长了1.7倍!

如果进一步分析这些基金的持有人结构,还会发现,抄底资金有很大比例是机构投资者。

以当中规模较大的创业板ETF广发(159952)为例。

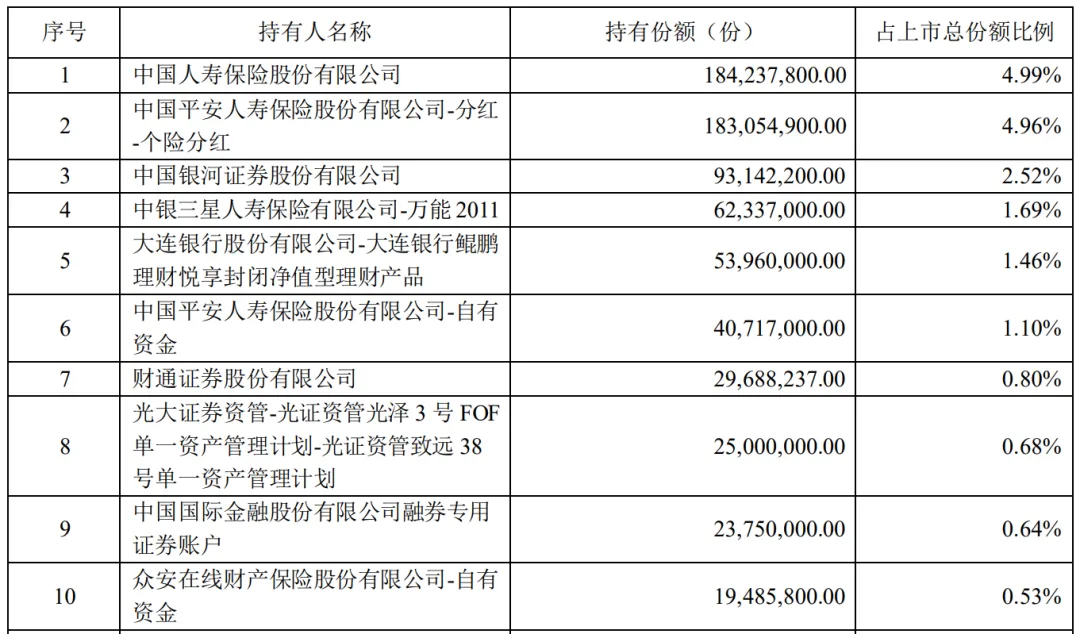

表:创业板ETF广发前十大持有人(联接基金除外)

数据来源:2023年基金年度报告

从2023年年报披露的数据来看,该基金前十大持有人都是保险、券商、银行理财等机构,并且,它们都是在去年新进入该基金前十大持有人名单,说明都是去年抄的底。

这里先插播一下,机构为什么选择创业板ETF广发(159952)?

因为机构对ETF的偏好主要有几点:规模大、流动性好、费率低,而这只产品是高流动性(日均成交额超2亿)产品中管理费率最低的,也是管理费率最低档(0.15%)产品中流动性最好的,因此性价比最高,这点我们在后面说。

回过来讲,2023年创业板指全年跌幅接近20%。

可见,即便对专业机构来说,想要精准抄底,难度也很大。

为什么资金逆势买入创业板指?

抄底创业板指,有没有什么值得借鉴的参考指标?

或许,我们可以从创业板历史上的两次大底找找答案。

01

跌多少才到底?2018年曾经有个3折的机会

抄底资金为什么如此偏爱创业板?

A股有句话,

“炒股不识创业板,纵是股神也枉然”。

创业板历史上的两次超级大牛市,对不少股民来说,就是A股的赚钱记忆。

创业板的第一次大底出现在2012年12月。

2012年12月4日,创业板指在585点见底之后,随即反弹,当天上涨了1.2%。

这个在当时看来毫不起眼的涨幅,过了许久大家才意识到,这就是A股一轮波澜壮阔的成长股大牛市的起点。

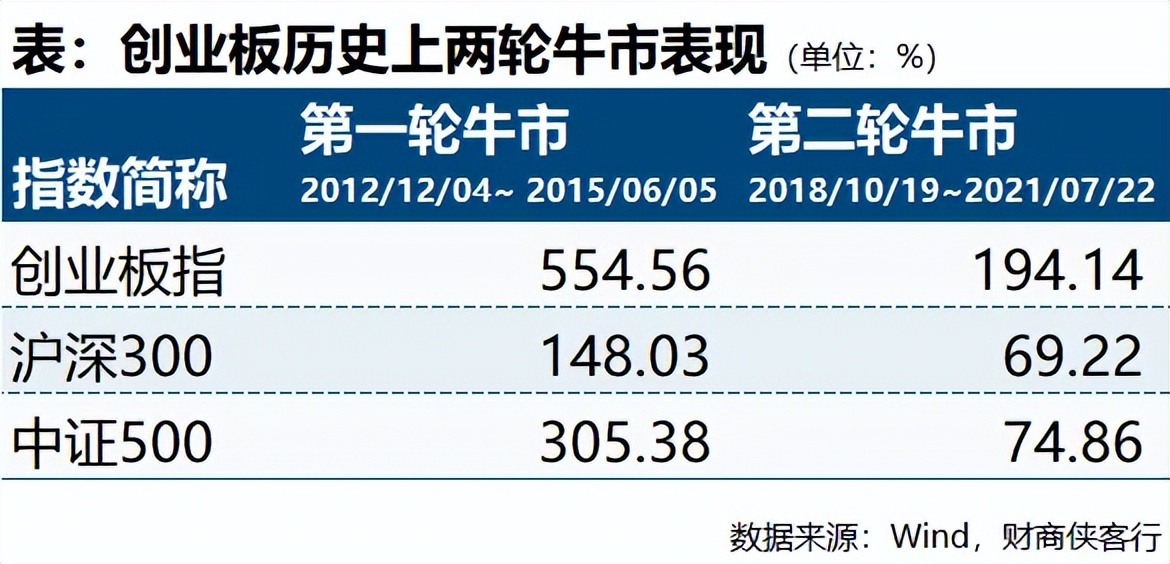

创业板的第一轮牛市(长达两年半)一直持续到2015年6月的4037点,累计涨幅达到555%,期间出现了44只十倍股,涨幅最高的个股上涨了58倍。

之后创业板又经历了长达三年的熊市。

2017年年底的时候,招商证券发了一篇研究报告,复盘了创业板的上一轮牛市,并悲怆地发问,“成长还会不会来,你的爱还在不在”?

但创业板这位高冷的恋人直到10个月后才给出了回应。

2018年10月19日,监管层对资本市场表态,加大支持、提振信心,A股当天大涨,创业板也从1185点开始反弹,当天上涨3.72%。

一直到2021年7月份的3576点,创业板的第二轮牛市持续了近三年,创业板指再度成为牛市先锋,累计涨幅为194%,远远跑赢同期沪深300(69%)和中证500(75%)等宽基指数。

复盘历史上的两轮创业板大牛市,创业板指都体现出了弹性高、累计涨幅大的特征,在市场的相对低点布局,未来获取较为可观超额收益的概率提升,这也就解释了我们一开始提到的那个数据:

创业板指呈现出了越跌越买的“怪现象”。

那么,创业板指跌多少才可能接近底部呢?

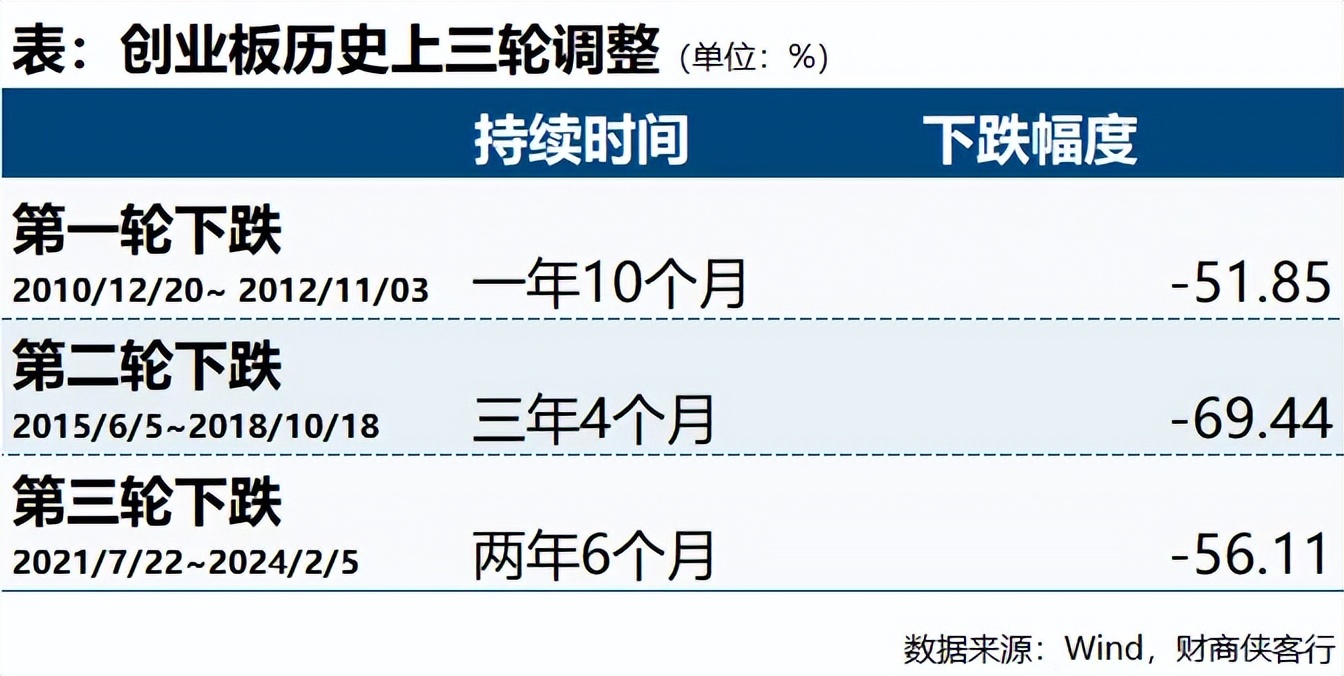

创业板第一轮调整,从2010年12月的高点算起,累计调整了一年10个月,创业板指腰斩,最大跌幅达到52%。

创业板第二轮调整,从2015年6月份的高点开始,持续了整整三年4个月,创业板指最大跌幅达到69%,相当于直接打了3折。

而创业板当前的这波调整,从2021年7月开始,如果算到今年2月份的指数低点,调整了两年6个月的时间,创业板指最大跌幅超过56%,也相当于打了个4折。

还有一个很特别的数据。

创业板指在2018年见底之前,曾经出现过“月度7连阴”,曾三度获得“新财富”策略分析师第一名的凌鹏在他的书里面解释过这个数据,说是“放眼全球都罕见”。

而从2023年8月份开始,创业板指在本轮调整中已经出现了“月度6连阴”,随后就在今年2月份出现了一波反弹。这也是一个信号。

猜底很难。

但是,我们或许可以大胆预测,从调整的时间和幅度来看,当前的创业板指已经接近历史极值了。

02

估值多便宜才会迎来反转?当前比历史上96%的时间都便宜

光看指数点位显然是不够的,我们还得看估值。

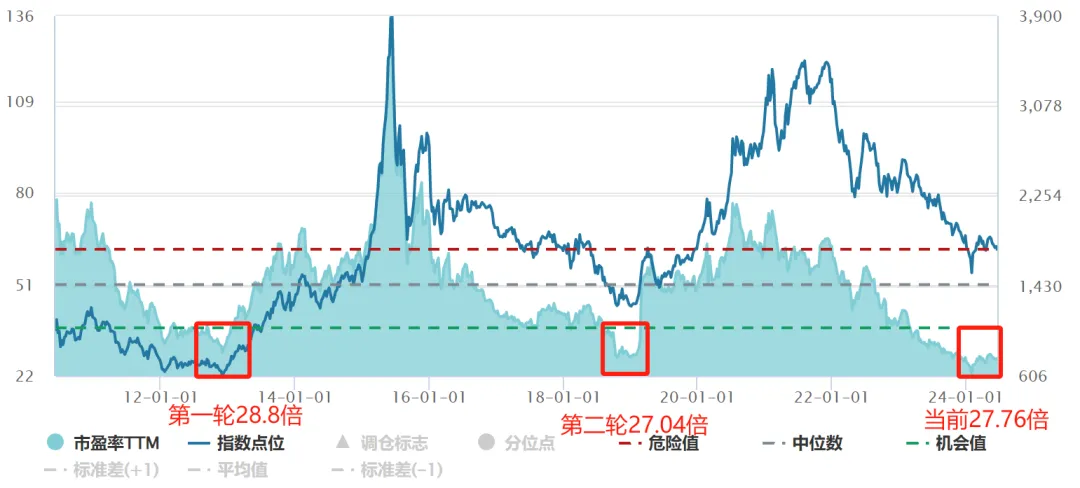

图:创业板指市盈率TTM

数据来源:Wind,截至2024/6/18

在本轮调整中,创业板的估值回调很多。

今年2月份,创业板指跌穿1500点的时候,创业板指的市盈率TTM还不到23倍,历史最低。

历史上创业板指市盈率最低的时候就是两轮熊市的底部,2012年12月586点时候28.8倍,2018年10月份1200点时候的27.04倍,事后来看,那两次都是一轮牛市的起点。

经过近三年的调整,如今创业板指的估值再度来到历史的相对低位,即便经历了2月份的一波反弹,当前市盈率也仍然比历史上96%的时间便宜。

这一点,还是值得我们重视的。

03

基本面的好转需要哪些信号?

历史上创业板底部反转的时刻,在基本面上,能找到哪些信号呢?

2012年创业板指数见底之前,以iPhone 4发布为起点的新一轮科技产业周期已经启动,创业板中以电子板块为代表的成长行业在高盈利贡献的支撑下,已经提前企稳。

2013年,智能手机边际渗透率突破80%,产业景气度传导至内容端的游戏与视频等、移动互联网红利释放,创业板第一轮大牛市由此展开。

2018年创业板行情启动之前,基本面趋势下行。在“商誉减值”的压力之下,创业板指数2018年四季度的累计归母净利润增速从三季度的3.4%大幅下滑到-46.5%。

创业板指数也因此在2018年10月见底之后,反弹再度受制。

但就在2019年春节后第一个交易日,创业板指以一根3.5%的大阳线,拉开了当年春季躁动的序幕,在短短23个交易日内报复性大涨44%,一路从1200点冲上1800点。

从历史上的两次案例可以发现,在市场底部“困境反转”“出清”之后,很可能会迎来触底反弹的时机。

国盛证券近期的研究报告指出,从2024Q1的业绩线索看,创业板指营收增速加速赶底,而在营收回落的同时,归母净利润与毛利率却持续改善,这正是板块从产能过剩末期、困境反转的财务特征。

平安证券则从利率的角度提示了当前创业板的拐点机遇。

平安证券指出,2018年之前,创业板指走势和中国国债利率相关性较高;金融开放加速后,创业板指走势和美国国债实际利率呈明显负相关。

当前,伴随美联储加息的结束和通胀的回落,美国十年期国债利率预期会震荡下行,美债利率的下行将有利于成长板块的估值修复。

创业板指作为成长板块的代表指数,具有较强的弹性和成长性,一旦市场风险偏好回升,创业板指有望率先反弹。

04

下一轮行情的引领者出现了吗?

在过去两轮大牛市当中,创业板都是市场行情的引领者,但如果大家仔细研究还会发现一个“异象”:

虽然创业板指在两轮行情中都领涨,但两轮牛市中的创业板指却是“不一样的烟火”。

从创业板指的权重股更迭中可以发现,当前创业板指的前十大权重股中,2013年以来仍然列席的只有东方财富和汇川技术,其它权重股均已沧海桑田。

在2013年~2015年的创业板牛市中,代表行业是移动互联网红利下的计算机、传媒,和4G基建放量下的通信,这轮行情中诞生的大牛股,大多来自这些行业。

2019年启动的第二轮创业板牛市中,代表性的行业则变成了新能源、医药和半导体。

2021年底创业板指的前十大权重股中,除了温氏股份外,主要都集中在了新能源、医药(疫苗、CXO)等行业中。

这也是创业板的“生命力”所在,作为A股市场中聚焦新兴产业、高新技术企业的市场指数,创业板指演绎了产业更迭中的优胜劣汰,成长性是创业板指穿越宏观周期的锚。

那么,当前的创业板是否已经出现了新的引领者呢?

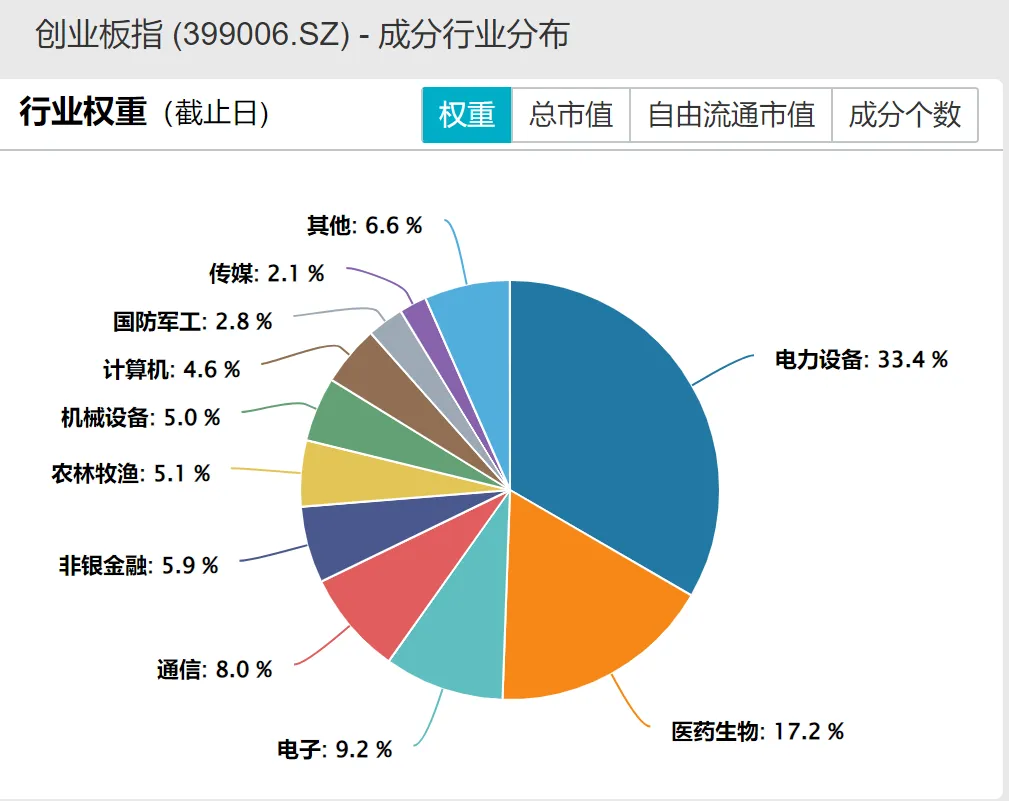

数据来源:Wind,截至2024/6/18

目前,创业板指的权重主要集中在申万一级行业当中的电力设备、科技TMT、生物医药三大板块。

其中,新能源和医药行业经历了两年多的深度调整,或正迎来基本面的改善。

当前尤其值得关注的是TMT板块。

一方面,在英伟达引发的全球AI投资浪潮之下,创业板中以半导体设备为首的板块有望持续受益。

另外,本轮全球半导体销售周期自2023年中企稳上行,也有望持续提振国内TMT板块的景气度。

今年2月5日以来的一波春季躁动行情当中,创业板指再度领涨,涨幅超过沪深300和科创50,成为本轮反弹中表现最好的宽基指数。

在这波反弹中,创业板指的成分股中就出现了9只涨幅超过50%的大牛股,其中有两只AI概念股2月5日以来涨幅已经翻倍。

星星之火,已经慢慢出现。

05

怎样抄底才能少一点焦虑?

与创业板历史上的两轮大底相比,我们能够得到一个比较确定的答案就是,无论从调整的时间、幅度、估值还是泡沫出清的程度,创业板指都已经处于历史底部区域,甚至已经接近历史上的极值,投资的性价比凸显。

那么,普通投资者应该如何布局,才能够更松弛地等待市场钟摆的回归呢?

两点,一个是标的,一个是策略。

标的上,我们可以通过布局跟踪创业板指的ETF,分享指数反弹的贝塔。

目前,跟踪创业板指的ETF一共有13只,我们可以优选当中规模较大、费率较低、跟踪误差较小、公司背景较为雄厚的ETF。

创业板ETF广发(159952;场外A/C类003765/003766)就是近年来不少投资者抄底创业板的工具之一,恰好具备以上几大优势。

费率最低

广发创业板ETF的管理费率仅为0.15%/年,在同类13只跟踪创业板指数的ETF产品中处于最低档,交易成本低。

规模靠前、流动性好

截至6月18日,广发创业板ETF的合计规模达到66.34亿元,在所有同类ETF中规模排名前三,且自2022年四季度以来,规模连续6个季度正增长,资金持续流入。此外,广发创业板ETF年内日均成交额超2亿,在同类费率最低档产品中流动性最好。

运作稳健

广发创业板ETF成立以来一直由刘杰担任基金经理,刘杰拥有10年基金管理经验,产品未更换过基金经理,运作稳定且跟踪误差较低。

公司实力

广发基金旗下指数产品线完备,管理经验比较丰富,截至2024年一季度末,已有公募指数产品105只,涵盖宽基、行业主题、境外指数等多个品种,指数团队经验丰富。

选好标的之后,策略也很重要。

ETF的投资一般有几种策略:一次性买入,分批买入或者定投。

一次性买入需要判断时点,一旦市场出现波动,心态难免会受到影响。

在底部区域分批买入也是一种策略,根据市场趋势逐步建仓,可以分摊成本。

定投则是一种懒人投资法,在底部区域通过基金定投布局,可以累积便宜的基金份额,不惧短期浮亏,让我们在底部布局的时候更有耐心。

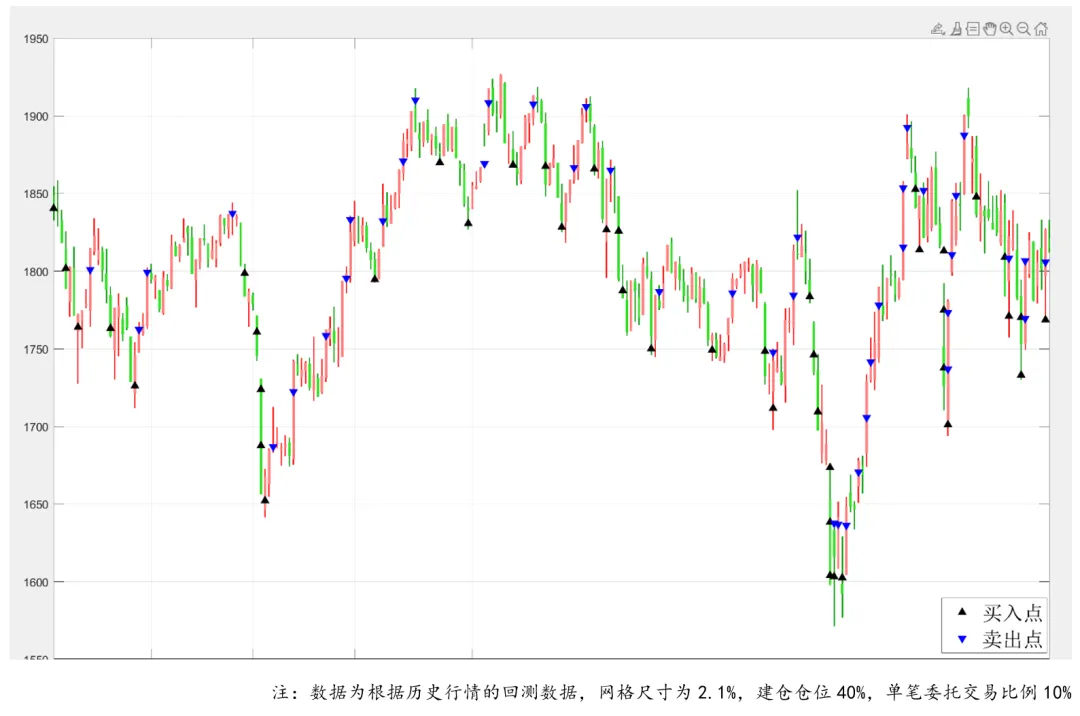

最近还有一种策略,我觉得也非常好用,就是网格投资方法。

这种策略需要在底部建立一定比例的底仓(如30%或50%的投资资金),接着设定目标,比如市场每下跌多少,就增加一定比例的仓位,每上涨多少,再减少相应比例仓位,实现低买高卖的效果。

我们以历史数据回测下低费率的创业板ETF广发(159952)的网格投资收益情况。

比如,我们以历史上类似的下跌震荡磨底行情的2017.5.3-2018.5.4区间为例进行测算,期间买入47次,卖出43次,最终收益率大概12.63%。

06

结语:创业板的第三轮大牛市还有多远?

复盘了创业板的两轮历史大底,我发现,很多人真的低估了抄底的难度。

估值可以计算,但估值底却是一个区域,底部会持续多久,谁也说不准;

反弹无定式,可以是对利好的逐步反映,也可能是利空出尽的极致反攻;

趋势是逐步验证出来。

市场什么时候反弹?下一轮行情什么时候启动?

我们无从猜测。

就连凯恩斯也说过,

“市场延续非理性状态的时间比你撑住没破产的时间要长。”

不过,我们可以做一些相对简单的选择。

正如霍华德·马克斯所说,

“在所有可能的投资获利途径中,低价买进显然是最可靠的一种”,“低于价值买进并非万无一失,但它是我们最好的机会”。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

$广发创业板ETF联接A(OTCFUND|003765)$$广发创业板ETF联接C(OTCFUND|003766)$$创业板ETF广发(SZ159952)$#IPO受理、上会全部恢复,如何解读?##【有奖】展望未来,新材料将如何改变生活?##“科特估”突然爆发!还能上车么?#

本文作者可以追加内容哦 !