——为什么交易环节最容易产生亏损?

跌了3年多,相信大家都是亏的,无非是亏多亏少,大家都觉得责任全在大A。

如果我们习惯于推卸责任,肯定做不好投资,真正的强者从不抱怨环境,我们还是需要学会多找找自身的问题。未来A股总是会涨上去的,但自身的问题不会凭空消失。

每个人在投资上的问题都是不一样的,但绝大部分投资者的都有一个共性——在交易上亏钱。

一、交易是大多数人的亏损来源

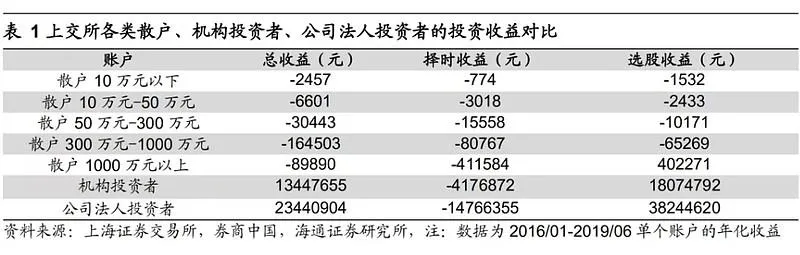

我们尝试用数据说话,下图为上交所统计的2016-1至2019-6各类型投资者收益情况

可以看到,不管是什么类型的投资者,择时交易带来的都是负收益,其中,散户做择时交易带来的亏损甚至多于选股亏损。机构投资者的择时也是亏的,不过占总收益比例更低。

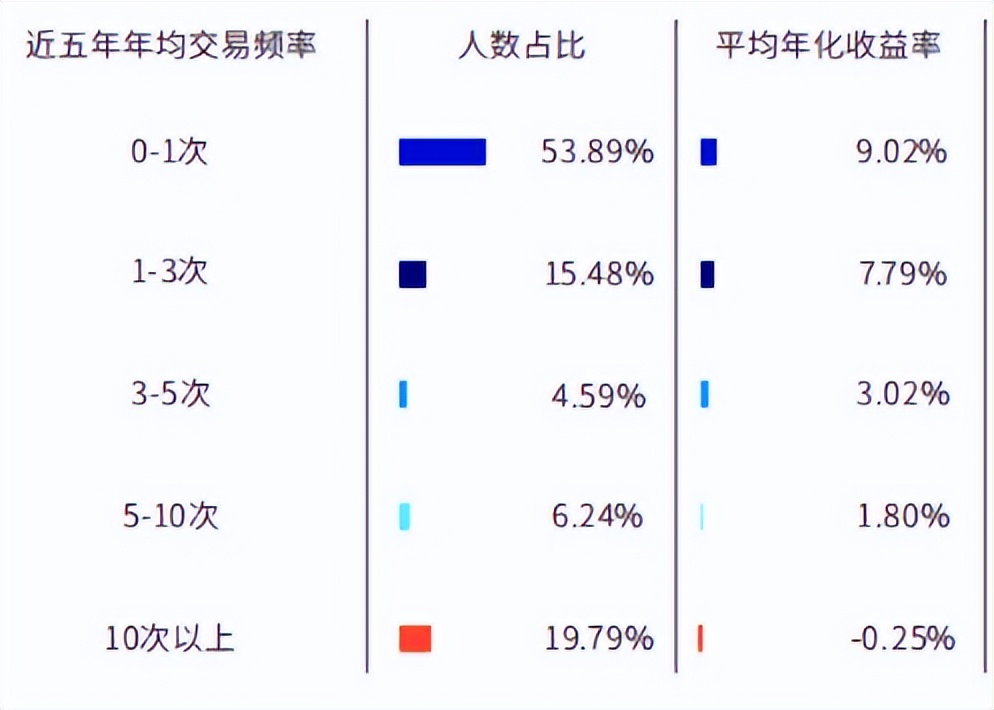

再看看《2022年公募基金投资者盈利洞察报告》中对超过500万投资者数据的分析。

报告中分析,年均交易频率越高的投资者,盈利人数占比越低、平均年化收益率也越低。(截止时间2022年6月30日)

有人会说,那我尽量少做交易,只做止损总行了吧?

根据该报告数据:近五年偏股型基金投资者中,有止损交易的投资者,盈利占比为49.85%,平均年化收益率-3.68%;

没做止损交易的投资者,盈利占比则达到88.27%,平均年化收益率7.97%。说明止损交易往往也是错的。

有人会说,那我只做择时买入行不行呢?我想尽量在低点买进去。

根据该报告数据:从近五年偏股型基金投资者,定投的平均年化收益率达到19.85%,大幅度超过非定投客户8.75%的平均年化收益率。说明择时买入还不如无脑定投。

下面再看看投资者在牛市中的表现情况,因为牛市往往是市场交易较多的阶段,也是大家普遍认为可以赚钱的阶段。

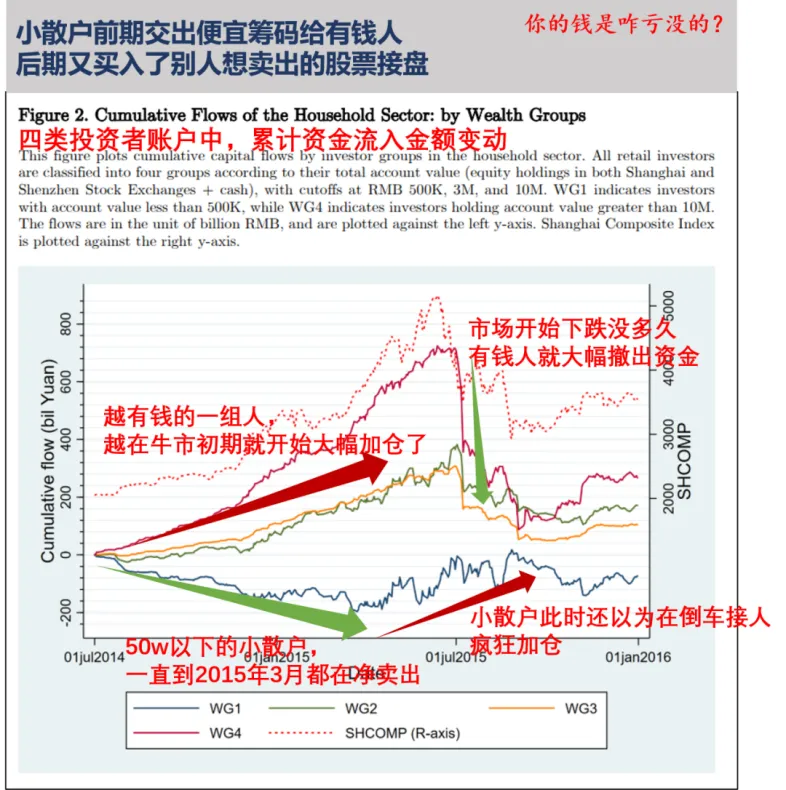

上交所研究所所长施东辉在论文《中国股市的财富再分配》中,对2014年7月-2015年底所有投资者的账户盈利情况以及交易模式进行了分析:

这段时间内,账户市值低于50万的投资者,共亏损了1030亿元;而账户市值超过1000万的投资者,累计盈利了950亿元,两组群体之间,发生了令人心痛的财富转移,贫富差距进一步加大。

施东辉指出:“在2014年下半年股市上涨的初期,大账户市值的投资者,就已经开始把大量资金投入到股市中了。2015年6月股市暴跌开始,他们就迅速离开了市场,而这时候小市值账户的投资者却在疯狂加仓。”

这并不是有钱人有什么内幕消息,而是散户趋势追涨的交易行为导致的。

下图来自论文报告,由@研究员基德 整理

综上,大致可以得出结论——对于大多数人来说,交易带来的基本上都是亏损。

二、为什么交易环节最容易产生亏损?

交易是零和博弈,难度很大,常常是赢家通吃

我们说投资很容易受到情绪影响,其实主要是在交易环节受影响。因为在交易时才会看到价格、盈亏等,进而产生贪婪、恐惧等情绪,并影响交易执行

研究是自己做研究,相对可控;交易是与他人交易,是投资中比较不可控的环节

交易涉及到复杂的交易规则,需要一定的专业知识和细心

手续费损耗

综上,交易是一件高风险行为。我们应该竭力避免交易对投资造成的伤害。

三、尽可能少做交易并简化交易

既然绝大部分人的交易都是亏损的,那我们就应该尽可能减少交易,尽量不要采用需要频繁交易的投资策略,并尽可能简化交易程序。

交易本身其实只是一个动作,是研究对外的输出形式。研究决策通常是理智作出的结论,但交易却常常带来情绪化。

交易最重要的使命就是配合研究,尽可能让研究决策没有偏差的输出。绝不能本末倒置,在交易上耗费太多时间精力。

即便是那些成功的交易型投资者,其绝大部分时间也是在研究量价关系、技术图形等,最后才是交易动作。并且有较好的情绪控制能力和严格的交易纪律做保障。

四、当下应该配置什么

最后,我相信大家比较关心目前这个熊市背景下,怎么配置既可以减少亏损,又能有一定的进攻性。我个人还是比较看好港股红利。

之前也多次发文提醒过大家港股红利的投资机会,前段时间涨了不少,经过一段时间调整,我认为可以慢慢上车了,关注恒生红利ETF(159726)和港股央企红利(513910)。

1、AH溢价指数已经逐渐平稳

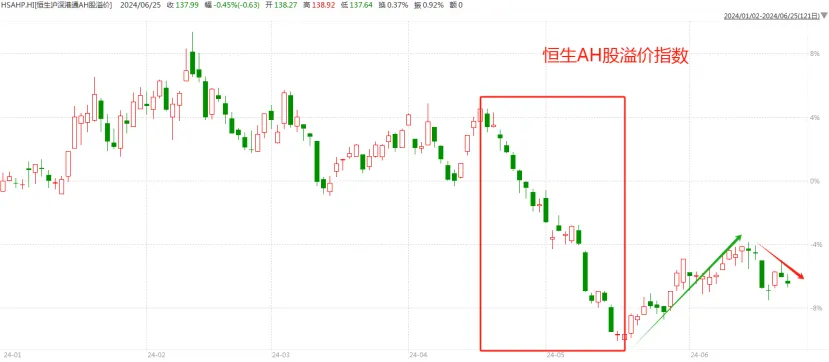

恒生AH股溢价指数对于判断AH两市强弱、特别是偏价值板块的强弱有很好的观察作用。

下图是今年以来恒生AH股溢价指数的走势,红框部分代表港股红利快速上涨的阶段,港股折价快速收敛;由于上涨太快,此后港股红利有所回调,目前似乎已经逐渐平稳了,快速上涨的风险得到释放。

2、红利具有很强的确定性,港股红利估值更低,股息率更高

以恒生红利ETF(159726)跟踪的恒生中国内地企业高股息率指数作为观察,目前PE为6.16,PB为0.58,股息率高达6.45%,即使扣除红利税,也比A股红利更有性价比。

在资产荒和宏观不明朗的情况下,这种实实在在的高股息可以带来很强的确定性。

而且之前传言的降低红利税政策还没落地,政策出台的话,也是利好港股红利。

3、展望后市,美联储降息将更加有利于港股

美联储降息虽迟但到,而且时间越来越临近。一般在降息周期,美元资金会外流,开放的港股市场将更加受益。

4、随着经济缓慢复苏,偏顺周期的红利板块一般会表现更好

一般在经济复苏前期,顺周期板块往往会表现更好,红利正好是以顺周期板块为主。目前经济复苏还不太稳定,不过方向应该是明确的。

具体标的方面,一是可以考虑恒生红利ETF(159726),有大盘+红利的概念,算是双重保险,因为大盘股也是在经济复苏时表现更好,而且国家队救市的话,主要也是买大盘股。

也可以考虑港股央企红利(513910),具有央企+红利的概念,也是一种双重保险,央企经营更稳健、盈利更稳定、分红也比较稳定。

结语:如果你觉得自己不是普通人,你更喜欢和擅长交易,那么你可以看看这篇:14个交易大师,120条交易金规,一文看完《金融怪杰:华尔街的顶级交易员》,看看自己是否具备顶尖交易员的素质。

我自己是很长时间深受交易害,不得要领。多次亏损后才恍然大悟,前文我犯过一些可笑又典型的交易错误已经列举过一些常见的交易错误形式,你可以看看是不是也和我一样。

我在意识到这些问题后,开始改变方法,制定了交易计划和交易纪律,此后我的交易的损失也减少了很多。下篇文章我会分享一些这方面的心得,欢迎大家持续关注我们。

如果觉得文章有帮助,请点个赞或设个星标,我们一起共同成长。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

关联阅读:

14个交易大师,120条交易金规,一文看完《金融怪杰:华尔街的顶级交易员》

$恒生红利ETF(SZ159726)$$港股央企红利ETF(SH513910)$$恒生科技指数ETF(SH513180)$

本文作者可以追加内容哦 !