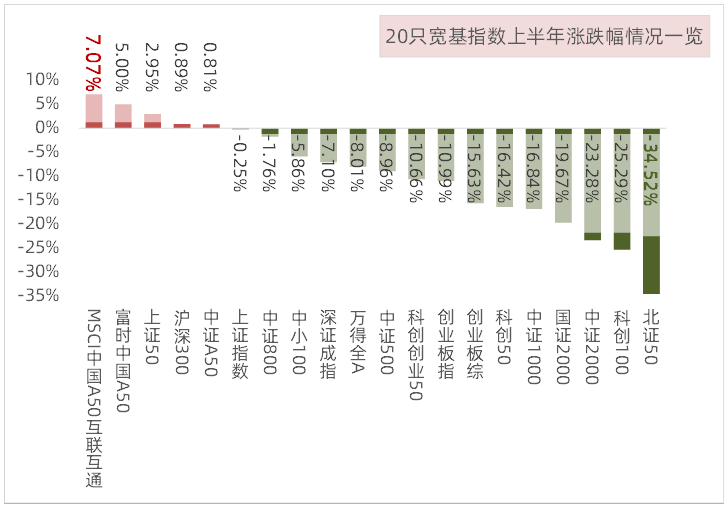

6月最后一个交易日,上证指数上涨0.73%,定格在2967.4点,红盘收官。而拉长维度看,A股三大指数上半年均为震荡下跌走势,上证指数半年下跌0.25%,深证成指半年下跌7.1%;创业板指半年下跌10.99%。

不少股民说,A股在全球大多数股票震荡上行的情况下,成为为数不多的下跌市场。但如果统计更多指数的半年度涨跌幅情况,会发现A股上半年也有一些亮点。

大小盘指数分化明显

纵观A股上半年市场情况,大小指数分化明显,大盘股相对强势。具体来看,超大市值代表指数MSCI中国A50互联互通指数以7.07%的涨幅位于20只主要宽基榜首,富时中国A50指数、上证50指数、以及沪深300指数表现也处于前列,均取得正向收益。去年表现靠前的小市值代表北证50指数跌幅为-34.25%,中证2000指数跌幅为-23.38%。

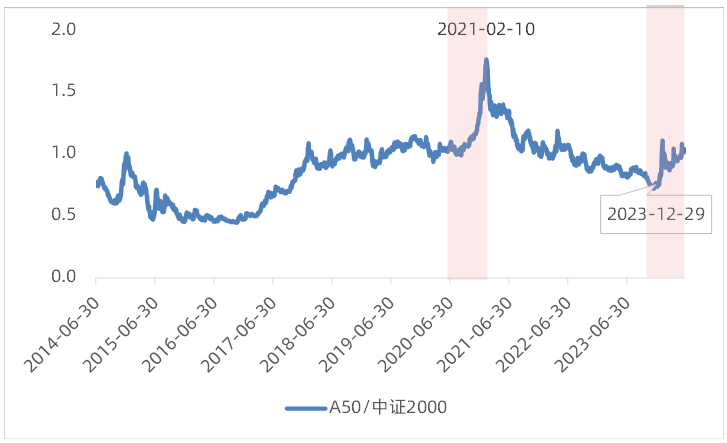

大盘风格重新回到占优位置再一次验证A股的市场风格会在一定时间内出现交替。我们以MSCI中国A50互联互通指数代表大盘风格,中证2000指数代表小微盘风格为例,观测近10年以来A50/中证2000的情况,如果曲线向上则代表大盘相对占优,即白马蓝筹权重走的比小微盘要好,反之向下则是小微盘占优,即小微盘走的比大盘蓝筹白马更好。

观察上图可以看到,2021年初至去年年底约3年的时间内,以新能源为代表的新兴产业崛起叠加疫后流动性宽松,推动了小市值风格走强,但自今年年初以来,大盘风格便开启反攻。因为核心资产作为中国最优质的一批公司,上涨并不依赖于经济的大幅上行,只要经济企稳回升,核心资产往往能够率先受益。

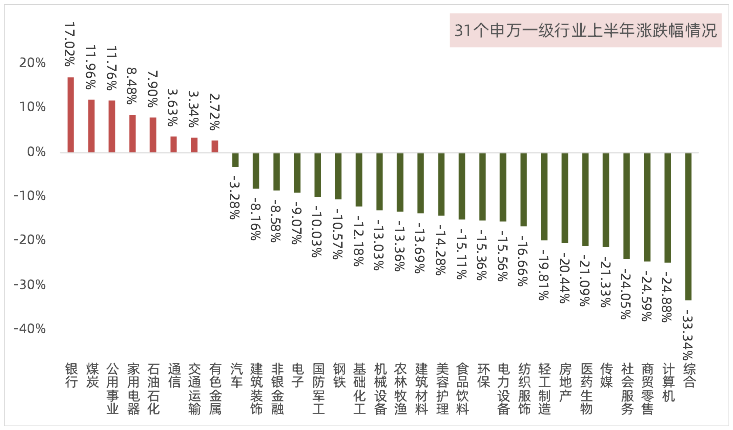

银行等高股息板块领涨

今年上半年,31个申万一级行业中,有8个行业录得正收益。其中,银行板块一骑绝尘,涨幅为17.02%,煤炭、公用事业、家用电器、石油石化等行业表现也较为亮眼,取得7%以上的上涨幅度。

截至2024年6月30日,在申万宏源证券研究发布的31个一级行业板块中,近12个月的股息率排名前五名依次为煤炭行业(6.82%)、银行业(5.92%)、石油石化行业(4.73%)、食品饮料行业(3.39%)以及交通运输行业(3.31%)。银行业股息率表现突出,以接近6%的股息率稳居第二位,配置价值和投资性价比不言而喻。

此外,银行板块作为强顺周期行业,伴随着地产政策陆续落地,有望对市场预期形成催化,同时带动银行板块估值抬升。

宽基ETF份额持续增长

ETF正在成为维护市场稳定的重要力量。在上半年的震荡行情中,资金借道ETF大举入市。截至6月30日,A股上市的股票型ETF共计779只,基金总份额达1.57万亿份,较2023年底的1.37万亿份,增加2040.72亿份,增幅高达14.89%,份额增长前10的ETF主要集中在宽基ETF。

招商证券分析师表示,今年以来ETF持续净流入,一定程度上充当了市场稳定器,在波动幅度较大的前2个月,ETF吸引大量资金涌入。进入6月,在市场持续调整中,ETF再度逆势净流入,成为A股主力增量资金。未来,ETF仍然有望阶段性成为市场的主力增量资金,尤其是宽基指数ETF净申购规模可能有所扩张,相对利好大盘龙头和价值风格。

相关产品:

A50ETF(159601)及其场外联接基金 (A:014530;C:014531):

(1) 互联互通机制:紧密跟踪的MSCI中国A50互联互通指数基于MSCI中国A股指数(母指数)构建而成,其母指数包含了在上海和深圳交易所上市的中国A股大盘和中盘股票,且可通过北向交易互联互通。

(2) 超大盘风格突出:包含A股各行各业的龙头企业,在行业内的头部地位足够明显,行业业绩长期表现稳定优异,成为A股的“核心资产”。前十大重仓股分别为紫金矿业、贵州茅台、工业富联、宁德时代、立讯精密、万华化学、长江电力、招商银行、比亚迪和迈瑞医疗,合计权重49.01%。

(3)行业分布均衡:前五大权重行业分别为银行(14.3%)、电子(13.3%)、食品饮料(11.4%)、电力设备(9.2%)和医药生物(6.8%),价值和成长行业均有覆盖,风格较为均衡,且提高了科技、新能源和医药等板块占比,能较好关注中国未来产业发展趋势。

(4)具备红利属性:公司属性为央国企的合计权重占比为54.11%,最新股息率约为3.94%,兼具超大市值与红利属性。

(数据来源:Wind,截至2024/6/30)

$A50ETF(SZ159601)$ $紫金矿业(SH601899)$ $贵州茅台(SH600519)$

#指数投资讨论圈# #沪指盘中收复3000点,什么信号?# #A股6月跌超3%,七月能否翻身?#

风险提示:

MSCI中国A50互联互通指数2019--2023年完整会计年度业绩为: 35.10%、38.43%、-3.29%、-20.64%,-16.27%

1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,A50ETF属于中风险(R3)品种,创业板100ETF华夏属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐。10.ETF盘中涨跌价格不代表基金净值表现。

本文作者可以追加内容哦 !