作者利益披露:不作为证券推荐或投资建议,旨在提供更多信息,作者不保证其内容准确性。注:个人观点,仅做交流,不对您构成任何投资建议,据此操作风险自担。不存在任何荐股行为。

文章转载来源:腾讯谢经理聊公司

广东英联包装股份有限公司是一家以快速消费品为核心领域,专业从事“安全、环保、易开启”金属包装产品研发、生产和销售的国家级高新技术企业,是中国易开盖国家标准制定单位之一,中国包装联合金属容器委员会副主任单位。公司于2017年2月7日在深圳证券交易所挂牌上市,股票代码002846。

公司的核心价值观:“精益求精、止于至善”

公司当前产品体系(列举部分)

铝箔易撕盖

干粉易开盖

食品易开盖

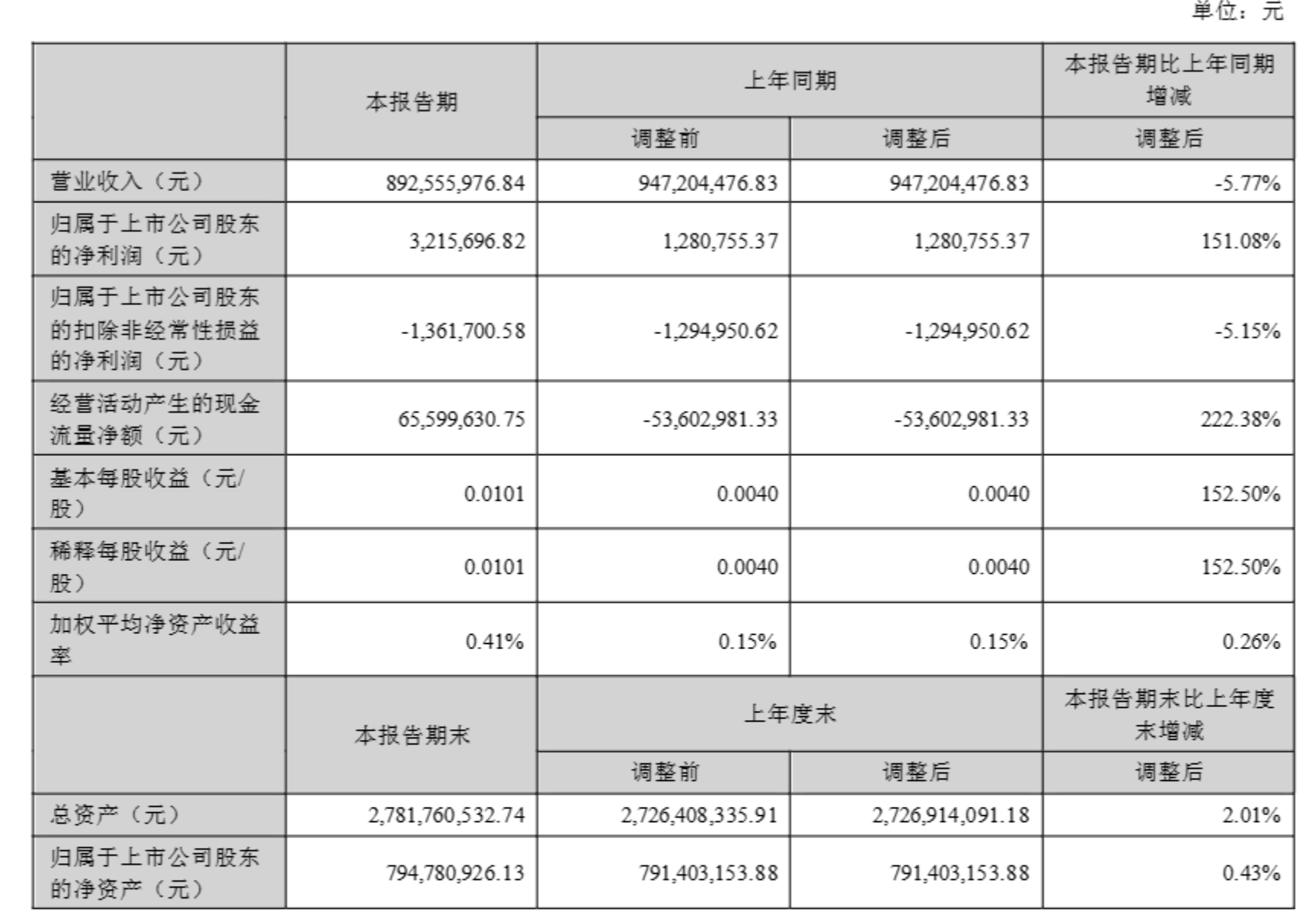

公司当前股价以及财务风险分析

截止目前(2024.7.8)公司股价近一个月上涨8.95%,近三个月股价下跌19.31%,近半年股价下跌23.08%。公司股价上涨的主要因素来源于市场主力资金的短期流入,带动了公司股价估值短期的提升。同时投资者需要注意公司当前股价受到市场主力资金流出影响较大,投资者需要注意市场主力资金流出给公司股价造成回撤的可能性风险。

除此之外,公司所披露的财务情况表明,公司近些年营收呈现出上涨态势,公司营收从2020年的13.32亿元上涨至2023年的17.47亿元,公司净利润从2020年的7761.36万元下滑至2023年的1421.19亿元。公司总体营收呈现出上涨态势,同时在资产负债率方面公司目前叫过往有所提高,投资者需要注意公司当前可能面临一定的财务风险。

公司风险提示

1、行业风险

(1)快速消费品市场需求变化风险

公司产品应用于快速消费品的包装,行业发展与快速消费品行业的发展具有很强的关联性,而快速消费品的市场需求受国家宏观经济和国民收入水平的影响较大。目前,全球经济的发展整体呈现不稳定态势,各区域经济发展的轮动性及周期性转换的不确定因素增加,不排除未来出现全球经济增长放缓、居民可支配收入减少的情况,直接影响消费者对快速消费品的需求量,导致快速消费品包装市场需求随之萎缩,进而影响公司发展。

(2)原材料价格波动风险

公司主营业务成本的构成中,原材料成本占比较大,主要原材料为铝材(包括盖材和拉环材)、马口铁(包括盖材和拉环材)等,主要原材料价格波动对公司产品成本和毛利率影响明显。若原材料价格进入上行周期,公司将可能面临原材料采购成本上升而影响盈利的情况。

(3)市场竞争加剧风险

近年来,伴随居民可支配收入水平的提高、城镇化进程和消费升级的不断推进,国内快速消费品市场获得较快增长,正吸引新的企业进入本行业。本公司有着较强的客户开发能力和广泛的客户基础,目前,公司与多家知名品牌客户建立了良好的合作伙伴关系,但如果公司不能在日趋激烈的市场竞争环境中及时拓展新客户、提高产品质量和服务水平,公司将处于不利的市场竞争地位,将面临产品市场份额下降的风险,进而影响公司经营业绩的稳定与提升。

(4)其他材质包装产品的竞争

公司所属的快速消费品包装行业按材质划分包括金属包装、纸包装、塑料包装、玻璃包装以及其他类包装等,目前公司产品均为金属材质,属于快速消费品金属包装范畴。与其他包装材质相比,金属包装具有良好的安全性、较佳的节能环保特性以及突出的耐储藏性。产品包装形式很大程度上取决于生产工艺发展和下游客户的消费偏好,未来若快速消费品行业生产工艺发生变化或消费偏好发生改变,金属包装的市场份额仍有可能受到其他形式包装产品的替代,并对本公司的盈利能力产生不利影响。

2、业务与经营风险

(1)毛利率下降风险

若未来不断有新的竞争对手突破技术、资金、规模等壁垒,进入本行业,将导致行业竞争加剧,毛利率水平下滑。虽然公司拥有发展战略、知名品牌客户认可、技术研发、快速响应能力及品牌等方面的优势,若公司不能有效应对市场竞争的加剧,继续保持核心竞争优势,将会对公司主营业务毛利率产生一定不利影响。

(2)经营业绩下滑或亏损的风险

公司经营业绩近年来因原材料价格波动、外汇汇率变化、市场竞争加剧等原因存在一定程度的波动,由于经济活动影响因素较多,公司未来将面临来自宏观经济、行业发展情况、自身经营及财务等因素的不确定性影响,从而导致公司经营业绩出现波动或净利润为负的情况。若短期内上述因素未有明显好转,公司将面临经营业绩下滑甚至亏损的风险。

(3)存货金额较高的风险

公司存货的账面价值金额较大,公司产品品类丰富、应用领域广及原材料采购周期较长等因素决定公司需保持较高规模的存货储备。随着公司销售规模的扩大,期末存货将会继续增加,并对公司的存货管理水平提出了更高的要求,未来如果公司存货管理水平未能随业务发展而逐步提高,存货的增长将会占用较大规模的流动资金,从而对公司的经营产生一定的不利影响;若未来下游客户需求发生变化或公司市场开拓受阻,公司部分存货将存在减值的风险。

(4)应收账款发生坏账风险

公司应收账款账龄多在 1 年以内(含 1 年),比例维持在 90%以上,公司已按会计政策规定对应收账款计提了充分的坏账准备。随着公司销售规模的增大,应收账款将相应增加,若公司主要客户的经营状况发生不利变化,则可能导致该等应收账款不能按期甚至无法收回,对公司的生产经营和业绩产生不利影响。

(5)商誉减值风险

2019-2021 年以及 2022 年 9 月末,公司商誉账面价值分别为 3,424.73 万元、3,424.73 万元、3,424.73 万元和 3,424.73 万元,主要系 2018 年收购非同一控制下的广东满贯形成。2022 年 9 月,汕头英联完成对广东满贯的吸收合并后,广东满贯办理完成工商注销手续,原广东满贯资产组已转入汕头英联。若原广东满贯资产组未来经营业绩达不到预期目标,则公司存在商誉减值的风险。

(6)出口退税政策变化风险

公司出口产品的增值税执行“免、抵、退”政策,目前主营业务产品出口退税率为 13%。如果出口退税率下调,将会对公司出口产品的竞争力和盈利能力产生不利影响。

(7)税收优惠政策变动风险

截至本报告出具之日日,公司及子公司汕头英联、扬州英联属于高新技术企业,适用 15%的企业所得税率。如未来公司或子公司无法持续获得高新技术企业资质从而停止享受税收优惠政策,则会在一定程度上影响公司的净利润。

(8)汇率变化风险

公司出口产品主要以美元报价和结算,汇率随着国内外政治、经济环境的变化而波动,具有一定的不确定性。如果人民币升值,以美元标价的产品价格上升,将对公司出口产品的竞争力和盈利能力造成不利影响。

(9)财产抵押风险

为满足公司快速发展对资金的需求,公司及子公司向银行申请贷款融资,上述贷款一般由公司提供房产、土地、设备等资产向银行提供抵押担保。如果公司相应借款到期无法偿还,抵押品被处置,将会对公司的生产经营造成不利影响。

(10)流动性风险

受市场行情影响,虽然公司面临一定资金压力,但目前公司生产经营情况正常,融资能力良好。如果本次募集资金未能及时到位,或未来公司银行融资渠道存在困难,发生贷款额度未正常接续的情况,则公司可能面临一定的偿债风险。公司将进一步丰富融资渠道,增加中长期债以及股权融资比例,优化公司的资本结构,降低经营风险,使公司业务发展更趋稳健,增强公司的抗风险能力。

(11)子公司生产经营用地依赖租赁的风险

子公司潍坊英联之主要生产经营场地系通过租赁方式取得,租赁房产地址位于山东潍坊,上述房产所属用地为集体建设用地且出租方均未能取得租赁房产的产权证明,但已按相关法律法规的规定签订租赁合同。如未来上述租赁用地用途改变或房屋建筑拆迁等原因导致租赁合同中止,公司将面临子公司生产经营场地搬迁的风险,对公司及子公司正常生产经营带来一定影响。

(12)经营规模扩大后的管理风险

随着公司业务的发展,公司资产规模和业务规模都将进一步扩大,这对公司的管理水平提出了更高的要求。若公司的生产管理、销售管理、质量控制、风险管理等能力不能适应公司规模扩张的要求,人才培养、组织模式和管理制度不能进一步健全和完善,则可能引发相应的管理风险。

(13)新业务拓展不达预期的风险

公司在主营业务以外,在锂电池新材料领域(复合集流体和铝塑膜)进行了对外投资,进行相应的产品开发、送样检测和产线投入。相关业务的开展目前处于研发、送样反馈的阶段,研发进度和研发结果存在不确定性,未来市场开拓存在一定不确定性,对公司产生一定的影响。

3、技术风险

(1)核心技术人员流失风险

(2)技术开发风险

$英联股份(SZ002846)$$珠海中富(SZ000659)$$上海艾录(SZ301062)$

本文作者可以追加内容哦 !