作者/星空下的牛油果

编辑/菠菜的星空

排版/星空下的韭菜

都说IPO市场在收缩,到底收缩到什么程度呢?近期,清科研究中心公布的一组数据,向我们揭示了其背后的真相。

数据显示:2024年上半年,中企总上市82家,首发融资额约469.34亿元,同比分别降低62.4%和79%;其中,A股总上市44家,境外上市38家,同比分别降低74.6%和15.6%。由此看来,券商纷纷降薪裁员,可能确是无奈之举。

来源:清科研究中心

如此行情下,任何一家新上市企业,都值得我们好好研究。下面,我们就看看$C安乃达(SH603350)$(7月3日登陆沪市),到底是真强者还是幸存者。

一、核心业务,压力山大

从业务来看,安乃达是一家专业从事电动两轮车电驱动系统研发、生产及销售的企业;从产品来看,公司产品主要包括直驱轮毂电机、减速轮毂电机和中置电机三大系列,以及与电机相匹配的控制器、传感器及仪表等。

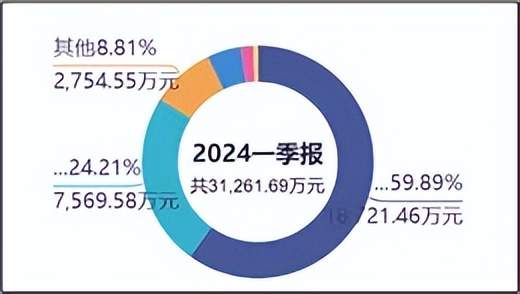

2024年一季度,安乃达总营收约3.13亿,其中直驱轮毂电机占比约60%,中置及减速轮毂占比分别为24%和5%。可见,直驱轮毂电机是安乃达的核心业务。

来源:同花顺iFinD—营业收入

从下游来看,直驱轮毂电机主要销售给两轮电动摩托车整车厂商,中置和减速轮毂主要销售给电助力自行车(俗称的 e-bike)整车厂商。

可见,安乃达的核心业务,能不能飞黄腾达,还得看下游电动摩托卖得好不好。

经过多年发展,我国的两轮电动车市场已经非常成熟。虽然2018年发布的《新国标》催生了3-5年非国标车的替换潮。但随着政策的缓慢落幕,市场销量将回归常态,即常态替换,少量新增。艾瑞咨询预测:2024年,全国销量预期为5000万辆,同比降幅将达9.1%。

来源:艾瑞咨询

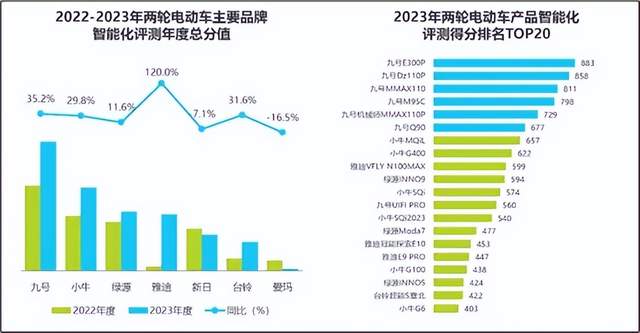

再看供给端。经过多年发展,产品配置同质化较严重。市场增量消退,竞争开始从配置转向差异和多元。虽然,目前看,$雅迪控股(HK|01585)$和台铃等老牌品牌的市占率仍,但从智能化等来看,已被九号等新势力完全反超。

来源:艾瑞咨询

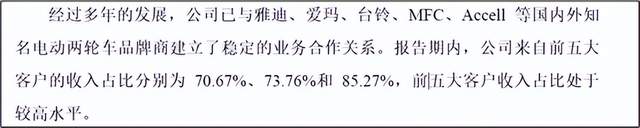

而这些老牌新势力,恰好是安乃达的核心客户。公司招股说明书显示:2021-2023年间,公司来自前五大客户(主要为雅迪、爱玛、台铃、MFC和Accell等)收入占比分别为70.67%、73.76%和85.27%。

来源:安乃达招股说明书

智能化竞争不过,为维持市占率,只能降价。传导到安乃达的头上,就是收入和毛利率双降。数据显示,2024年一季度,安乃达直驱轮毂电机业务创收仅1.87亿元,较上年同期的3.49亿元,缩水近一倍,毛利率也直接由上年同期的9.44%降为7.50%。

二、新业务,后来者难居上

显而易见,直驱轮毂电机已无法为安乃达勾勒一个高枕无忧的未来,中置电机等“新”业务能吗?

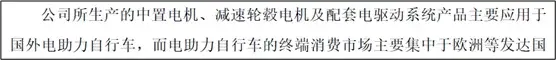

公司招股说明书显示:作为中置电机等主要应用场景的ebike,消费市场主要集中在欧美日等发达国家。原因很简单,价格实在过于昂贵。举例来说,国内电动车几千块,但一台ebike就要1000-4000欧元。

来源:安乃达招股说明书

市场有了,“掘金者”自然蜂拥而至。

行业来看,国外生产厂商以博世(BOSCH)、雅马哈(YAMAHA)和禧玛诺(SHIMANO)为主,国内主要以$八方股份(SH603489)$和安乃达等为主。

相较于国外厂商,“国内队”完败。因国外生产厂商进入市场时间较早,具有较强的品牌和规模优势,市占率较高。数据显示:2022年,仅博世和Yamaha两家,市占率就为60.01%,国内厂商市占率较低。

安乃达自身数据来看,更是不太乐观。目前,安乃达中置电机业务创收规模不到3亿,而且较于2022年,2023年收入规模几乎零增长。

来源:同花顺iFinD

三、进退,两难

如今,境外市场不仅难突破,还面临丢失的风险。

据《招股书》披露,安乃达主要通过境内贸易商,将产品出口销售。换句话说,安乃达只是产品出海,海外无产能。

来源:安乃达招股说明书

此战略原来可能行得通,逆全球化的今天,很难评。

在全球经济由“全球化”,逐渐向“岛链化”发展的当下,西方发达国家开始推进中高端制造业回流。2019年以来,欧盟已经对中国电助力自行车整车出口施行反倾销和反补贴措施。目前,欧盟尚未对中国电助力自行车零件进行管制,可能只是因为养得还不够肥。一旦进行管制,作为ebike最核心且成本最高的中置电机,势必会是第一个。

一旦靴子落地,安乃达1/4以上的业务(2023年,境外收入占比27%),将遭受重创。而国内市场又没有发展的土壤,安乃达将陷入进退两难的尴尬之地。

想成为真的强者,无论是产品还是客户,安乃达都要将格局彻底打开。多支点,才是正解。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

#电动车销量大超预期,大行情要来?#

本文作者可以追加内容哦 !