作者/星空下的番茄

编辑/菠菜的星空

排版/星空下的韭菜

2023年11月3日,昆仑联通(全称:北京昆仑联通科技发展股份有限公司)花了近400页的篇幅,一一回复上交所关于其销售、客户、采购、供应商、应收账款、现金分红等18个问题的问询。

这家曾经新三板挂牌又主动摘牌,还获得微软大额返利的公司,近年来存在的问题不少。毛利率下滑,应收账款大幅增长,核心业务产品靠外采,与此同时,2023年客户数锐减,公司整体研发能力存疑等问题,这些都将是其上市路上的拦路虎。

一、软硬件搬运工,获微软大额返利

1998年,在中国互联网方兴未艾之际,北大计算机专业高材生胡衡沅联合晋健、汤文彩、黄河这三位自然人,合计出资100万元,创立了昆仑联通。最初昆仑联通主要经营IT基础架构代理业务,后来逐步将业务范围拓展至数字化办公、云计算、信息安全等领域。

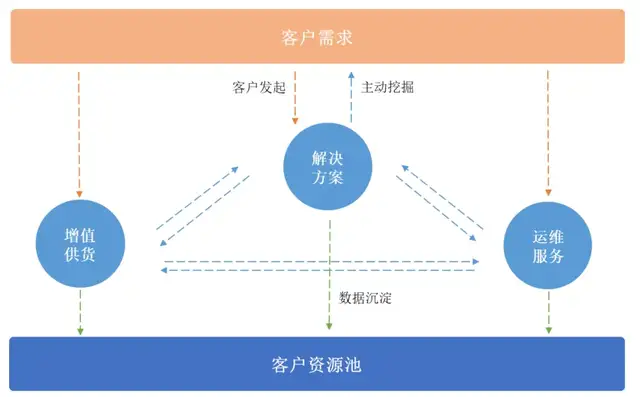

截止至目前,昆仑联通的产品和服务包括IT基础架构解决方案、IT 运维服务和 IT 增值供货这三大类。

昆仑联通主要业务 摘自《招股说明书》

而近3年来,IT基础架构解决方案营收一直保持着近80%的高占比。而所谓的“IT基础架构解决方案”简单来讲,就是昆仑联通从微软、Oracle、VMware、Veritas、深信服等上游原厂商处采购软硬件产品,然后对软件进行安装部署、调整优化,之后再卖给下游客户。

昆仑联通并不像可比竞争对手$电科数字(SH600850)$等自己生产软硬件产品,而仅是软硬件的“搬运工”。而该业务的核心就是软硬件产品,价格一直不低,如此也导致昆仑联通的主营业务成本构成中,外购软硬件成本一直占据着绝对的大头,且占比逐年升高,从2020年的87.58%上升至2022年的90.60%。

昆仑联通外购软硬件成本占比 摘自《招股说明书》

公司在《招股说明书》中解释称主要系云计算解决方案中私有云业务的服务器等硬件成本升高所致。缺乏关键产品的自主把控能力,最终也导致虽然近年来昆仑联通整体营收在增长,但是其经营成果并不亮眼。

《招股说明书》显示,2020-2022年昆仑联通营收分别为13.25亿元、16.51亿元和20.67亿元,年复合增长率为24.90%,而同期净利润分别为0.75亿元、0.78亿元和0.90亿元,年复合增长率仅为9.5%,远低于营收增长。

与此同时,昆仑联通整体毛利率在逐年下滑,从2020年的15.30%下滑至2022年的13.36%,并逐渐与行业平均毛利率拉开差距。

昆仑联通与行业可比公司毛利率情况 摘自《招股说明书》

而昆仑联通在展业时也十分依赖上下游大客户,近3年来,前五大供应商和前五大客户的业务占比都不低。

近年来前五大供应商和下游客户业务占比 由《招股说明书》整理

而且国际巨头微软与昆仑联通有不少业务往来。2020-2022年,微软及其在中国的云服务商蓝云网络合计采购金额分别为3.52亿元、4.16亿元和4.96亿元,占当期采购比例分别为31.1%、29.9%和28.38%。

而昆仑联通也通过采购业务从供应商处获得了大量的返利。2020-2022年分别为1803.27万元、1944.45万元和2744.77万元,其中从微软和蓝云网络处获得的返利合计占比保持在68%-80%的高占比。

昆仑联通返利情况 由《招股说明书》整理

如此大额且高占比的返利,让交易所对其合理性提出了质疑,而依赖大客户,也让昆仑联通的应收账款有点难收。

二、这边应收增长近2倍,那边照样大额分红

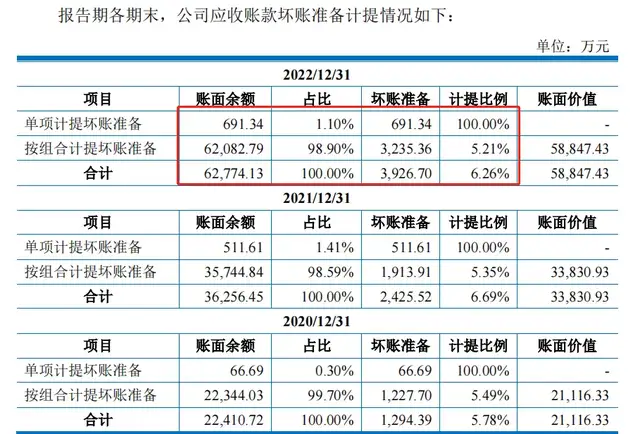

《招股说明书》显示,2020-2022年,昆仑联通的应收账款正在快速走高,应收账款面余额从2020年的2.24亿元增长至2022年的6.28亿元,涨幅达到180.36%。占同期营业收入的比例从16.91 %上升至30.37%。

而且昆仑联通早有应收踩雷的先例。目前融创集团、观致汽车、乐视控股、祥生地产、中弘地产等多家存在应收款的客户被列为失信被执行人企业,这些客户对应的691.34万元应收账款余额也被昆仑联通全部计提了坏账。

昆仑联通应收款及其坏账准备情况 摘自《招股说明书》

如果昆仑联通不能逐步提升公司的应收账款管理水平,在瞬息万变的市场里,巨额坏账计提并非不可能发生。

例如$蔚来-SW(HK|09866)$作为2022年昆仑联通的第2大客户,同时也是其第1大应收账款客户,应收款余额达到0.83亿元。

而在2023年1-6月,蔚来整体亏损109.26亿元,同比增长139.08%,最近蔚来董事长兼CEO李斌在给蔚来员工的全员信中表示,要进行资源提效,同时推迟和削减3年内不能提升公司财务表现的项目投入。

蔚来已经勒紧了钱袋子,而且一旦有任何风吹草动,则昆仑联通也将受到很大的不利影响。

而除了应收高企外,昆仑联通近年来的资产负债率一直高于行业平均10多个百分点,流动比率、速动比率等偿债指标也差于行业平均,这些也都是公司经营中的隐忧。

昆仑联通及其行业可比公司偿债能力指标情况 摘自《招股说明书》

而即便情况如此,昆仑联通也并没有为提升偿债能力指标做出相应的努力,反倒是在2020年实施了高达9993.60万元的现金分红,将宝贵的现金分了出去。胡衡沅和晋健作为昆仑联通第一和第二大股东,分别持有48.66%和18.71%的股权,分别将3628.94万元和2160.88万元收入自己囊中。

除了大额分红,掏空现金外,作为获得高新技术企业称号的企业,昆仑联通却并没有在研发上花心思、砸资金。

三、客户锐减1600家,研发能力存疑

昆仑联通在研发上的投入明显弱于同业公司。《招股说明书》显示,2020年-2022年,昆仑联通的研发费用率分别为1.78%、1.88%和1.71%,远低于行业均值4.13%、4.59%和5.09%。不仅如此,其研发人员占比、软件著作权数量同样落后。

昆仑联通与可比公司平均在研发上的情况 由《招股说明书》整理

而研发能力不足的不良影响也反映到了昆仑联通的经营业绩中,不仅营收和净利润与行业平均相差甚远,2023年上半年还出现了客户数锐减的情况。

2022年底昆仑联通还拥有4283家客户;而到2023年6月底,客户数量降至2642家,降幅达到38%。

对于客户数量的减少,昆仑联通提及,IT基础架构建设涉及的软硬件并非消耗品,除了头部客户外,多数内部对于IT系统建设通常有明确的年度预算,因此,部分客户的采购行为也并非每年均会发生。既然客户断续采购为常态,为何前三个完整财年,客户数量能够保持整体稳中有升,并未出现如此断崖式下跌的情况?

未来随着行业竞争加剧,昆仑联通“搬运工”式经营终将如何还不好说,但是目前看来,想要通过交易所问询也不容易。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

$万兴科技(SZ300624)$

#云计算安全评估方法发布#

本文作者可以追加内容哦 !