要点:

宏观面上,美联储6月政策会议后,市场对美联储降息时点的预期后移,市场预期的最早降息时点后移至9月份,9月之前的降息预期基本消失。近期将公布中美CPI数据,如果出现明显的通胀降温迹象,9月首次降息的概率可能提升。

基本面上,铜矿端干扰仍存,随着全球粗炼产能不断抬升,三季度全球铜矿偏紧的局面难有明显改观。国内铜冶炼厂经历了二季度的检修高峰后,下半年检修较少,年中签订的长单价格下降超50美元/吨,不排除冶炼厂后期仍面临减产风险;消费端,下游各板块表现不一,预计整体消费量持稳略增,且废铜替代量减少将对电解铜消费构成支撑。总体而言,预计沪铜在7月以区间震荡行情为主,上方压力位82500元/吨,下方支撑位78500元/吨。

期权策略:

建立一个宽跨式期权组合,收取期权费及期权时间价值:

卖CU2408P78000@460和卖CU2408C82000@480,持有到期,每吨收取期权费:940元

当铜价在77060元/吨和82940元/吨之间震荡时,该期权组合获得收益。在77060元/吨以下或82940元/吨以上时,出现亏损(期权费参考7月8日收盘价)。

正文:

一、6月沪铜震荡下行

图1-1:沪铜主力合约走势

资料来源:文华财经,中期研究院

沪铜运行重心在5月大幅抬升,步入6月后,在宏观氛围转弱、基本面利多不足的背景下,沪铜迎来震荡下行行情,主力合约在6月末最低下探至77420元/吨。随着下跌动能的逐渐释放,盘面出现企稳迹象。

二、铜供给端分析

2.1 全球铜矿供应偏紧局面未明显缓和

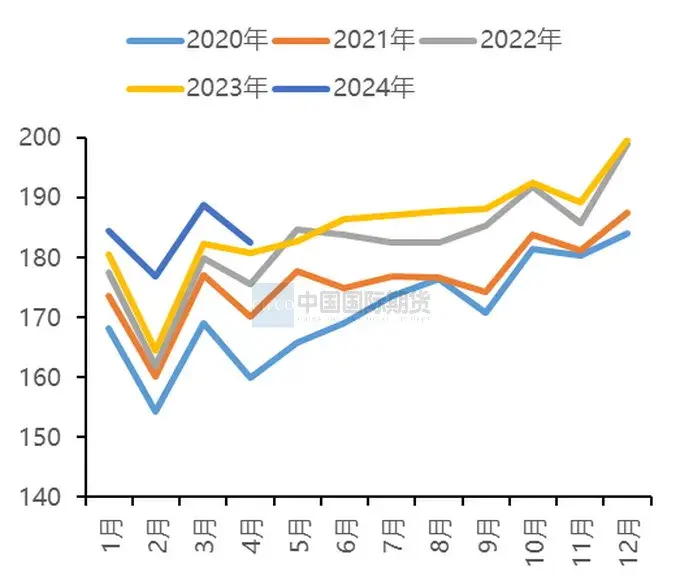

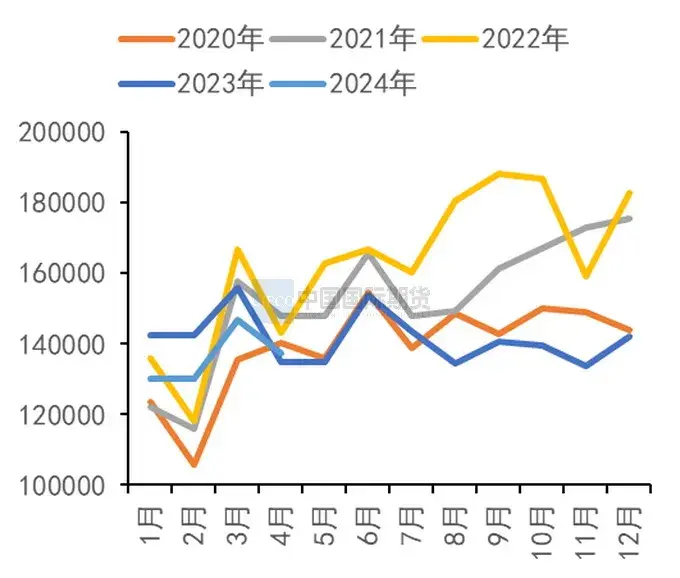

图2-1:智利铜矿月度产量(千吨)

资料来源:Mysteel,中期研究院

作为全球主要的铜矿生产国和出口国,智利铜产量已连续五年出现下降,目前处于二十年来最低水平,智利铜产量占全球铜产量比例已从2004年的34%下跌到近年来的26%。这主要由于受到采矿条件严峻、矿石品位降低、水资源短缺以及重大投资项目推迟等问题影响。同时秘鲁和刚果等国家铜产量增长迅速,铜矿床潜力巨大,也影响了智利铜产量全球占比。

从近期智利铜生产情况来看,智利国家统计局公布的数据显示,今年4月智利铜产量为408,545公吨,较3月减少6.7%,较去年同期也略有下滑,创下了2023年2月以来的月度产量新低。此次产量下滑的原因主要是采矿业生产下降,报告显示,采矿生产指数年减1.1%,其中金属采矿业年减4.9%。因去年岩石坍塌的持续影响,智利国家铜业公司产量此前明显下降。步入5月,铜产量创下了今年以来的新高,5月铜产量达到444639吨,环比增长8.9%,同比增长8.1%。推动智利铜产量增长的因素主要来自于QuebradaBlanca矿的扩建和必和必拓的埃斯孔迪达铜矿的改进,不过今年5月铜产量仍处于多年同期偏低水平。此外,预计智利国家铜业公司2024年铜产量为132.5-139万吨。必和必拓公司(BHP)在其埃斯康迪达铜矿产量继续提高的情况下,产铜总量将从2023年的137万吨增长到2024年的144万吨,将超越智利国家铜业公司成为全球最大铜生产商。目前智利国家铜业委员会预计2024年智利铜产量将增长5%至551万吨,占到全球产量份额的25%。这一增长主要得益于加拿大泰克资源旗下的克夫拉达布兰卡铜矿第二阶段项目将贡献更多产量。2025年智利铜产量将增长6%至584万吨。2023-2034年智利铜产将增长20.7%,预计到2034年年产量达643万吨,平均年增长率约1.7%,铜矿开采所需电能将增长31.4%至34.2太瓦时。鉴于铜市场需求依然强劲,智利国家铜业委员会在5月份报告中上调了今明两年的铜价预估。2024年平均铜价的预估从每磅3.85美元上调至每磅4.30美元,2025年平均铜价的预估也从每磅3.90美元上调至每磅4.25美元。

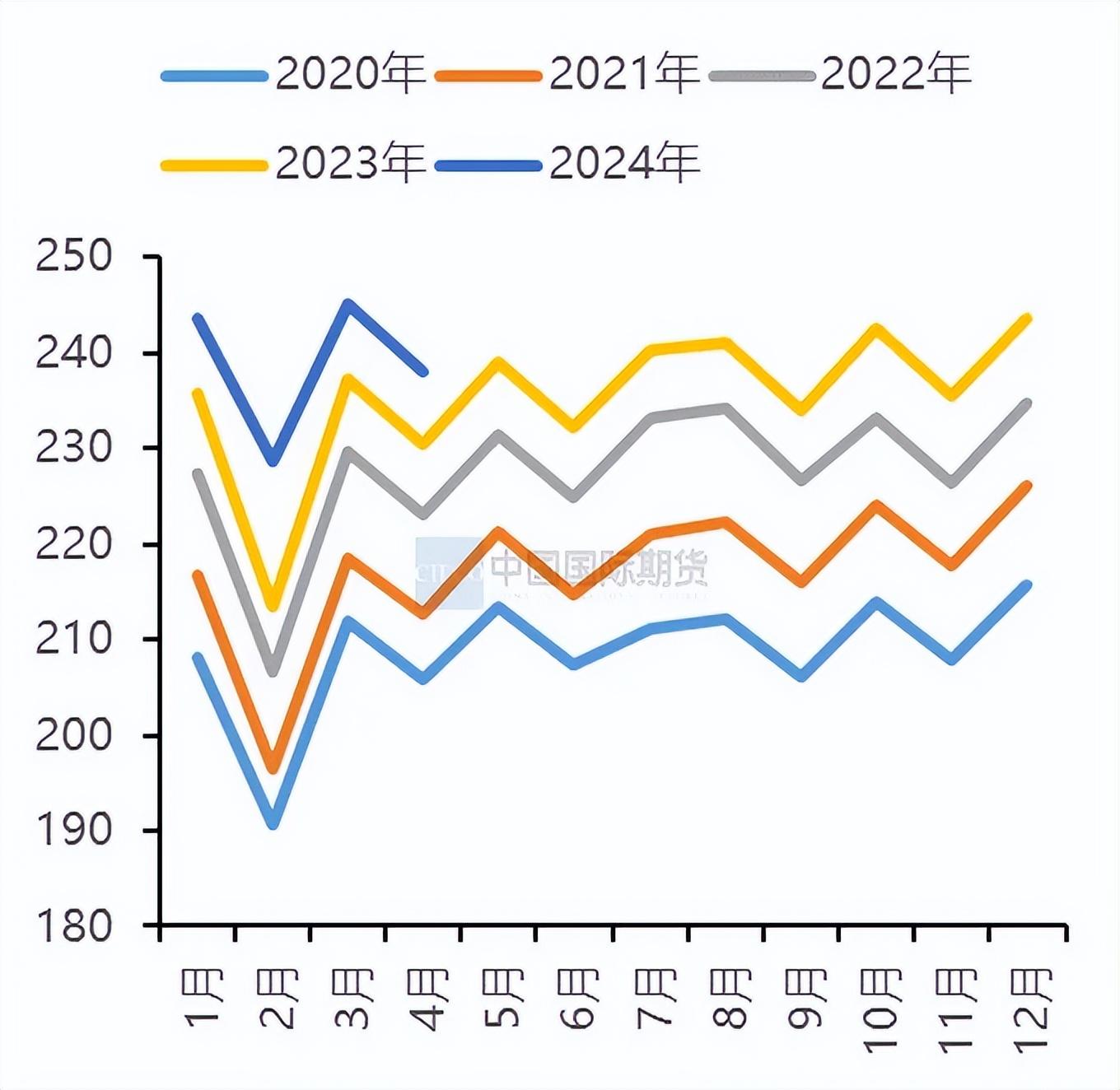

图2-2:秘鲁铜矿月度产量(千吨)

资料来源:Mysteel,中期研究院

秘鲁作为第二大铜生产国,秘鲁能矿部公布的数据显示,今年4月秘鲁铜产量为203,905吨,同比下降8.2%。今年1-4月秘鲁铜产量总计845,044吨,同比小幅增长0.4%,主要得益于SouthernCopper和英美资源旗下的Quellaveco铜矿增产。秘鲁能矿部长预计今年铜产量将达到300万吨,如果能达到这个水平,相较于2023年的产量276万吨同比增长8.7%。加拿大丰业银行预计2024年秘鲁矿业投资将回升至50亿美元。2024年秘鲁矿业投资预期低于新冠疫情前水平,但采矿行业仍将从棕地项目启动中获益,其中包括特罗莫克铜矿二期扩建项目(AmpliacinToromochoFaseII)和安塔米纳矿山寿命延长项目(ReposicinAntamina)。特罗莫克铜矿二期扩建项目由中国铝业集团有限公司投资13.55亿美元,项目内容包括提升20%产能,工厂矿石日处理量从14万吨增至17万吨,该项目年限2年。安塔米纳矿山寿命延长项目旨在将矿山寿命从2028年延长至2036年(共8年),项目获批后计划投资20亿美元,大部分资金将于2025年支出执行。

刚果民主共和国铜产量保持增长,预计2024年刚果铜精矿产量将增加10.5%,2025年精矿产量将超过300万吨,大幅超越秘鲁。

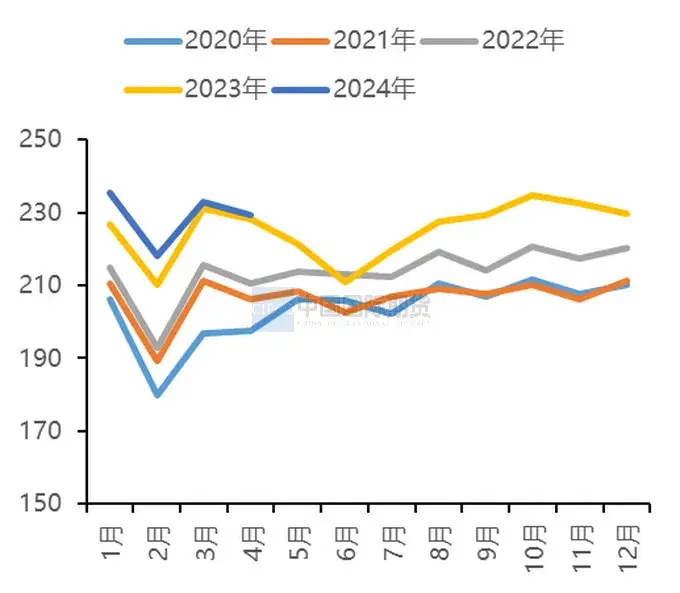

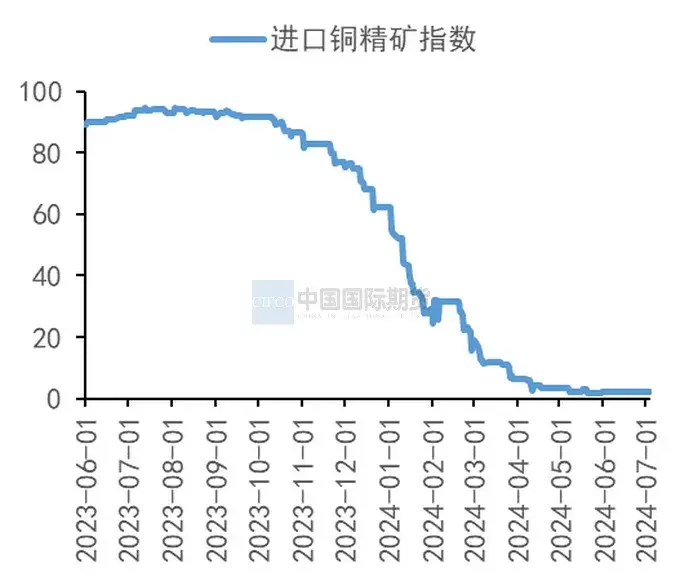

图2-3:全球矿山产量(万吨)

资料来源:Mysteel,中期研究院

图2-4:全球矿山产能(万吨)

资料来源:Mysteel,中期研究院

ICSG数据显示,2024年4月全球铜矿产量为182.66万吨,同比增长1.02%。2024年4月全球矿山产能238万吨,同比增长3.25%。智利铜委会预估2024年全球铜需求量将年增3.6%达到2678万吨,而供给短缺预估为36.4万吨。这表明在未来一段时间内,全球铜市场可能将面临供不应求的局面。高盛预测今年全球铜矿供应量将增长2%,不及去年中期预测的6%,也不及去年3%的增速,将成为2020年以来最疲软的水平。

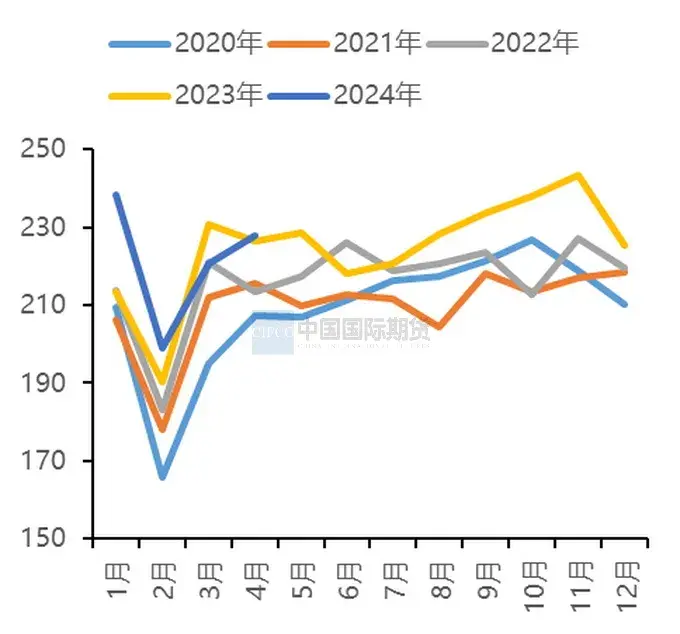

图2-5:全球精炼铜产量(万吨)

资料来源:Mysteel,中期研究院

图2-6:全球精炼铜消费量(万吨)

资料来源:Mysteel,中期研究院

从全球精炼铜供需格局来看,据ICSG统计,今年4月份全球精炼铜产量为229万吨,消费量为228万吨。4月全球供需平衡当月供给过剩13000吨,3月时为供应过剩123000吨。今年前四个月全球精炼铜供应过剩299000吨,去年同期为过剩175000吨。ICSG表示,经调整后(考虑中国保税仓库的库存变化),4月份精炼铜市场供应过剩33000吨,而3月份则为供应过剩136000吨。同时ICSG预计今年全球铜将供应过剩16.2万吨,2024年的产量增长将主要依靠中国电解产能的持续扩张来维持。而制造业活动预期改善、能源转型持续,各国新半成品产能开发,有望支持2024年全球精炼铜用量稳定增长。2024年全球精炼铜的供应增速可能高于需求增速,16.2万吨的过剩量相比于全球2600万吨的精铜产量规模而言,所占比重极小。预计到了2025年,全球精炼铜供应将过剩9.4万吨。

2.2 铜精矿加工费小幅爬升

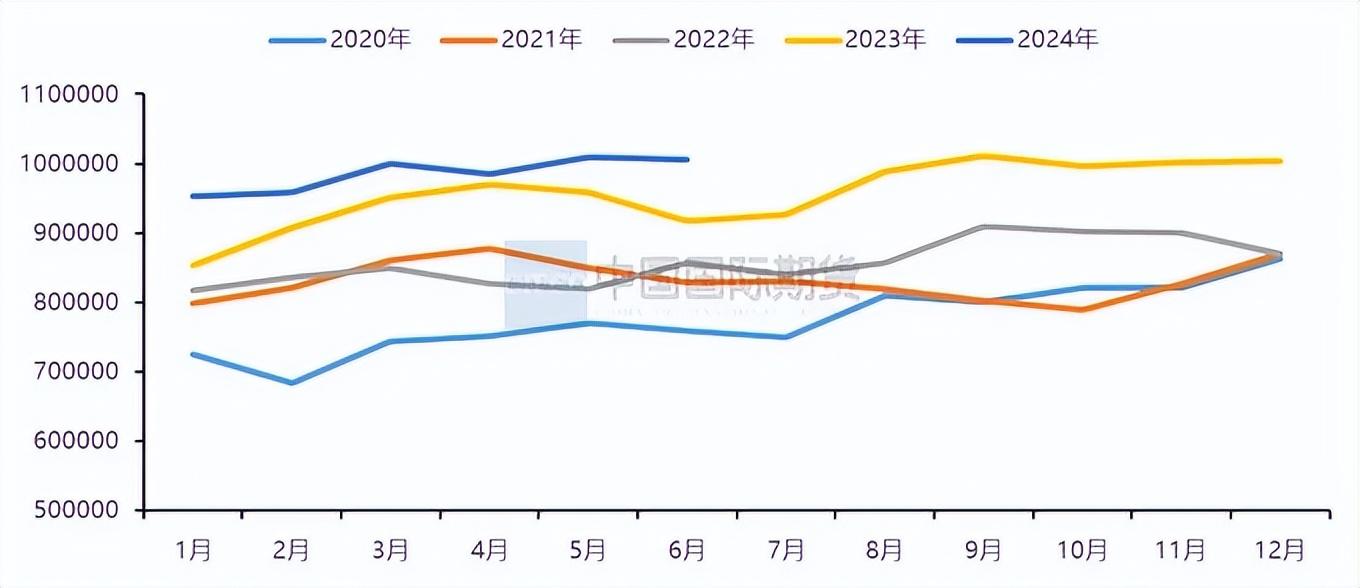

图2-7:中国铜精矿产量(吨)

资料来源:Mysteel,中期研究院

图2-8:中国铜精矿进口量(万吨)

资料来源:Mysteel,中期研究院

去年国内矿供应虽受到部分干扰,但巨龙、玉龙铜矿补充部分缺口。据SMM数据显示,今年1-4月我国铜精矿产量为54.39万吨,累计同比下滑5.76%;其中4月我国铜精矿产量13.74万吨,同比增加2.05%。随着城门山和武山铜矿三期扩建、驱龙铜矿投产及扩建等,预计2024年我国铜精矿产量将继续增长至193万吨。

国内铜精矿增量较少,全球铜精矿增量大部分来自海外,而新增冶炼产能又主要集中在中国,因此在国内供不应求的背景下,中国对进口铜精矿需求量保持在高位水平。鉴于中国铜冶炼厂粗炼项目在去年下半年的集中投放,相关机构预测2024年我国铜精矿需求量将增长至900万吨。中国5月铜矿砂及其精矿进口量为226.4万吨,同比下滑11.3%。1-5月累计进口1159.3万吨,同比增长2.7%。中国5月未锻轧铜及铜材进口量为51.4万吨,同比增加7.5%,1-5月累计进口232.7万吨,同比增长8.8%。

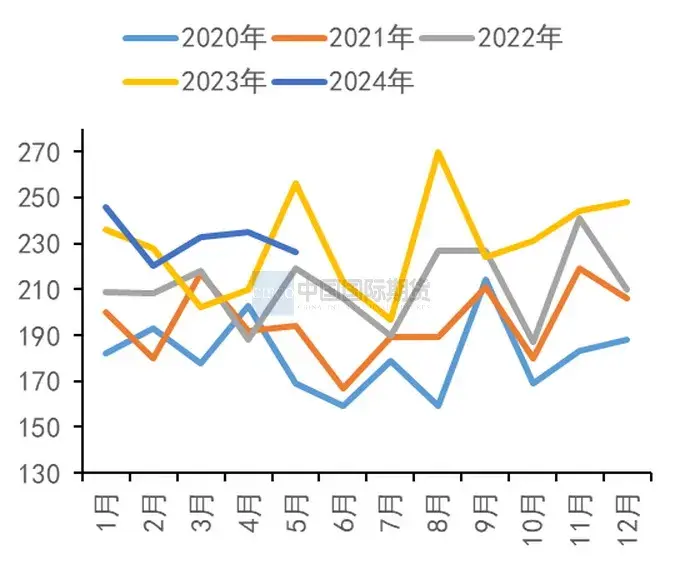

图2-9:中国进口铜精矿指数(美元/干吨)

资料来源:Mysteel,中期研究院

图2-10:中国铜精矿港口库存(万吨)

资料来源:Mysteel,中期研究院

国内铜冶炼产能较高,明显大于铜精矿的增速,铜精矿短缺局面已有所显现。自去年10月以来,TC加速回落,4月中旬后,TC处于低位徘徊阶段。据Mysteel数据显示,2024年7月5日进口铜精矿指数报2.6美元/干吨,与上一周数据增长0.2美元/干吨,较去年同期下滑89.4美元/干吨。随着5月冶炼端减产的不断推进,TC在5月下旬小幅爬升。目前相对偏紧的矿山供应预期有一定改变,矿山干扰率也相应下降,但TC回升幅度尚不太明显。Antofagasta与中国部分冶炼厂将2025年50%铜精矿长单TC/RC敲定为23.25美元/干吨及2.325美分/磅,合同结构涉及2024年下半年及2025年上半年船期、2025年铜精矿供应的50%,超出市场预期,且对现货市场询报盘的价格重心有一定提振作用。此外,结合铜精矿港口库存的情况来看,截止到7月5日,Mysteel统计中国主流港口进口铜精矿当周库存为55万吨,较上一期增加6.95万吨。

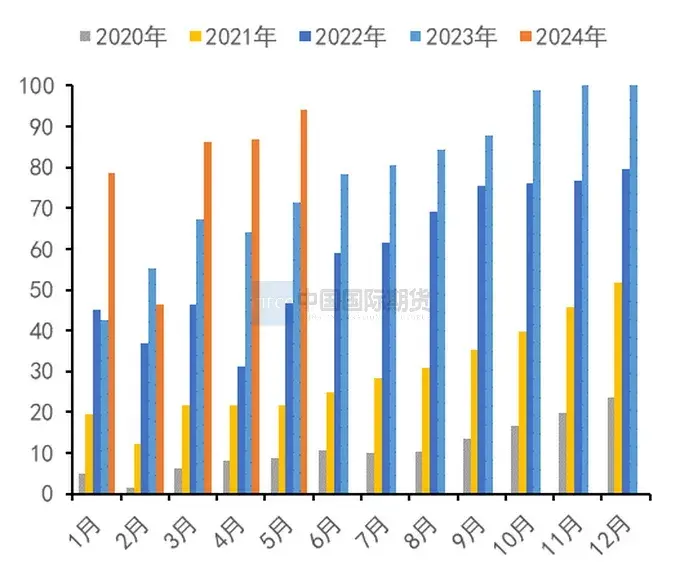

2.3 6月国内电解铜产量同比增长

图2-11:中国电解铜产量(吨)

资料来源:SMM,中期研究

从国内电解铜的生产情况来看,今年上半年以来,铜精矿原料制约未能促成电解铜供应减少的局面,在再生原料的补充下,电解铜月度产量持续在100万吨附近徘徊。据SMM数据显示,1-6月国内电解铜产量累计为591.83万吨,同比增加6.46%。其中6月国内电解铜实际产量100.5万吨,环比减少0.36%,同比增加9.49%。环比下滑主要由于6月共有8家冶炼厂检修,涉及粗炼产能156万吨,检修影响量相对偏多。从相关企业的生产计划安排来看,7月有4家冶炼厂要检修,涉及粗炼产能100万吨,较6月明显下滑。随着前期检修的冶炼厂陆续复产,预计7月电解铜产量将实现增长。不过铜精矿供应紧张、粗铜和阳极板供应量减少、及天气炎热不利于企业提高生产效率等因素也对产量增长空间构成了制约。预计7月国内电解铜产量为101.66万吨,环比增加1.15%,同比增加9.8%。预计1-7月国内电解铜产量为693.49万吨,同比增加6.94%。预计下半年冶炼厂减产量将会增加。今年长协加工费80美元,如果冶炼厂减产未完全落实,明年长协加工费仍有下滑空间,以迫使企业减产。。

图2-12:中国电解铜进口量(吨)

资料来源:Mysteel,中期研究

进口方面,据海关总署数据显示,2024年1-5月中国进口精炼铜共151.15万吨,累计同比增加19.75%。其中5月进口32.45万吨,环比增加14.28%,同比增加17.27%。从进口来源看,来自非洲的进口铜占到进口总量的43%,5月自非洲的进口铜环比4月增长12.16%,这意味着5月中国电解铜进口增量主要由非洲贡献。因非洲物流运输有不确定性,前期延迟发运的船只与后期正常发运的船只集中到港,使得5月抵达中国的电解铜量增加。此外,受五一劳动节假日因素影响,部分4月底到港的电解铜在5月完成报关进口。就6月电解铜进口量而言,影响因素来自两方面:一方面,5月非洲物流状况恢复向好,预计6月大量非洲铜将继续运抵到国内;另一方面,5月进口比价继续恶化,进口盈亏最低至-3406元/吨,且内贸需求不佳也明显削弱了美金铜市场的接货意愿。但长单改港的沟通成本较高,实施难度较大。因此综合来看,预计6月电解铜进口量将环比小幅回落。

1-5月中国出口精炼铜共14.42万吨,累计同比下降1.76%。其中5月出口7.38万吨,环比增加200.58%,同比增加312.94%。4月进口比价恶化,出口窗口进一步打开,这提升了国内主流炼厂出口电解铜的积极性,同时随着铜价不断上行,国内社会库存创下年内高位,这也促使主流炼厂增加电解铜的出口量,并在5月加大了出口布局。6月国内主流炼厂电解铜计划出口量约8万吨,但6月进口比价好转等因素可能会导致6月电解铜出口量达不到预期。因船期等因素,小部分电解铜将推迟至7月出口。

2.4 全球交易所铜库存延续累库

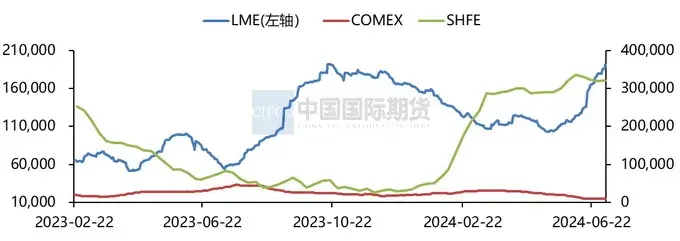

图2-13:全球三大交易所铜库存(吨、短吨)

资料来源:WIND,中期研究院

图2-14:国内电解铜社会库存(万吨)

资料来源:Mysteel,中期研究院

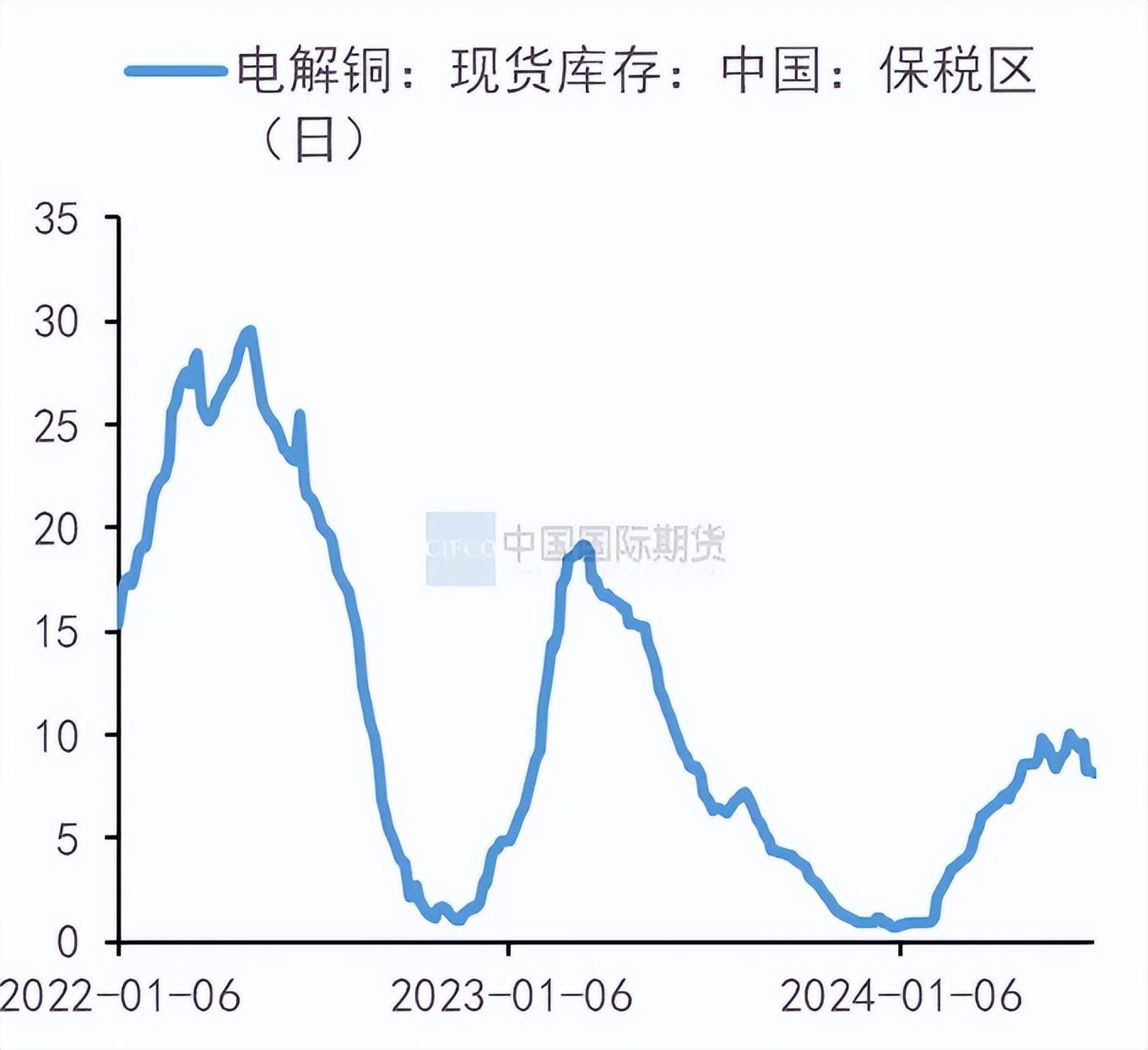

图2-15:国内电解铜保税区库存(万吨)

资料来源:Mysteel,中期研究院

结合库存来看,近期全球交易所库存仍延续累库趋势。具体来看,国内外库存表现处于分化状态,6月初以来,在LME铜库存则逐步爬升的同时,COMEX、SHFE铜库存则缓慢去化,目前SHFE铜库存仍处于相对高位水平,截至2024年7月5日,LME、COMEX、SHFE合计库存52.14万吨,较去年同期增加35.08万吨。

就国内电解铜社会库存而言,6月初至6月下旬,电解铜社会库存迎来去库进程,临近6月底,电解铜库存步入高位徘徊阶段,去库强度仍偏弱。据Mysteel数据,截至7月4日,国内电解铜社会库存为40.12万吨,较一周前下滑0.28万吨,较去年同期增加29.82万吨。

就国内保税区库存而言,截至7月4日,国内电解铜保税区库存为8.19万吨,较一周前减少0.09万吨,较去年同增加0.19万吨。因交通及其他因素干扰,6月国内主流炼厂布局的出口电解铜未及时发运,近期仍陆续到库。7月国内主流炼厂无持续布局出口电解铜的计划,后期有望迎来保税库去库拐点。

三、终端需求分析

3.1 电网投资需求仍有韧性

图3-1:国内电网基本建设投资完成情况(亿元、%)

资料来源:Mysteel,中期研究院

我国的电网建设已高歌猛进了十多年,目前已经组网完毕,这意味着电网投资已从高速增长转入高质量发展阶段。2023年我国电网基本建设投资完成额为5275亿元,同比增长5.4%,超额完成了全年目标。国家电网预计2024年电网建设投资总规模将超5000亿元。2024年特高压工程仍是重中之重,除8条特高压工程有望在年内开工之外,国家电网还将推动数条特高压工程的核准工作。今年1-5月我国电网基本建设投资完成额为1703亿元,同比增长21.6%,完成了全年目标总量的34.06%。今年1-5月份全国主要发电企业电源工程完成投资2578亿元,同比增长6.5%。

截至5月底,全国累计发电装机容量约30.4亿千瓦,同比增长14.1%。其中,太阳能发电装机容量约6.9亿千瓦,同比增长52.2%;风电装机容量约4.6亿千瓦,同比增长20.5%。

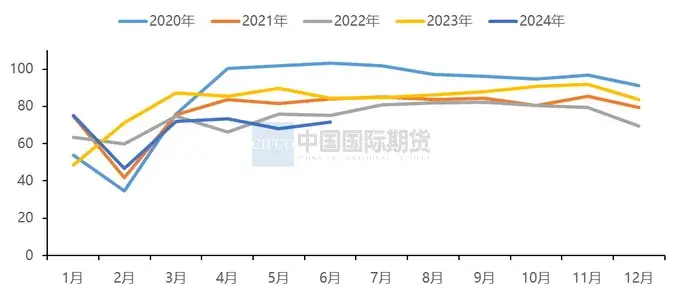

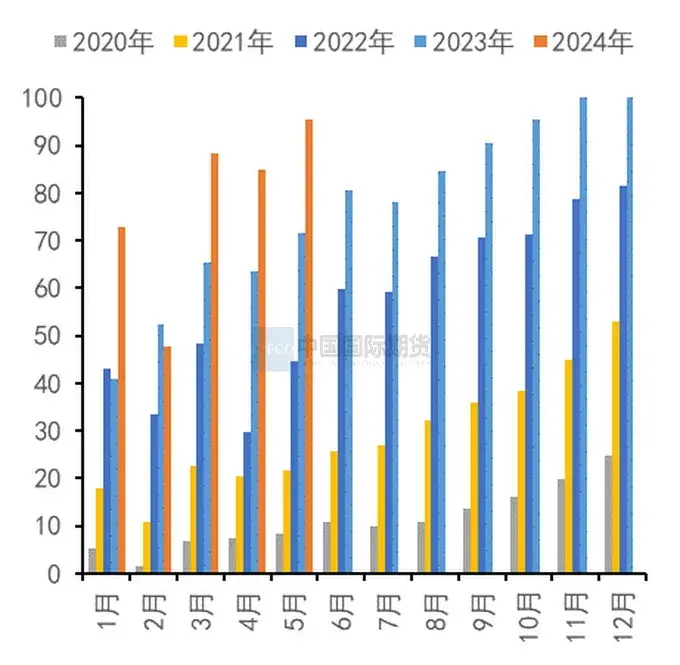

图3-2:中国电线电缆企业开工率情况(%)

资料来源:SMM,中期研究院

从我国电线电缆企业开工率来看,据SMM数据显示,6月电线电缆样本企业开工率为71.65%,环比增长3.75%,同比减少12.85%。6月随着铜价重心下移且趋于稳定,终端客户的观望心态有所收敛,部分客户逢低采购,使得前期积压的需求得到一定释放,带动6月线缆企业订单量实现环比小幅增长。不过6月终端需求表现疲软,整体恢复进度仍较慢。分行业来看,全国各类工程、基建等民用中低压类订单量减少最突出;两网订单表现较稳定,但也有企业的下单频率较往年同期减少;新能源发电类订单表现不均衡,仅部分企业订单充足。

预计7月铜价下调空间有限,在原料价格高企的背景下,终端企业的资金链和预算困境难以有效缓解,多数线缆企业对7月订单增长预期不乐观。SMM预计7月SMM电线电缆企业开工率为72.47%,环比将微增0.82%,同比将下降12.37%。

3.2 5月汽车销量小幅增长

图3-3:中国汽车产销情况(辆、%)

资料来源:Mysteel、中期研究院

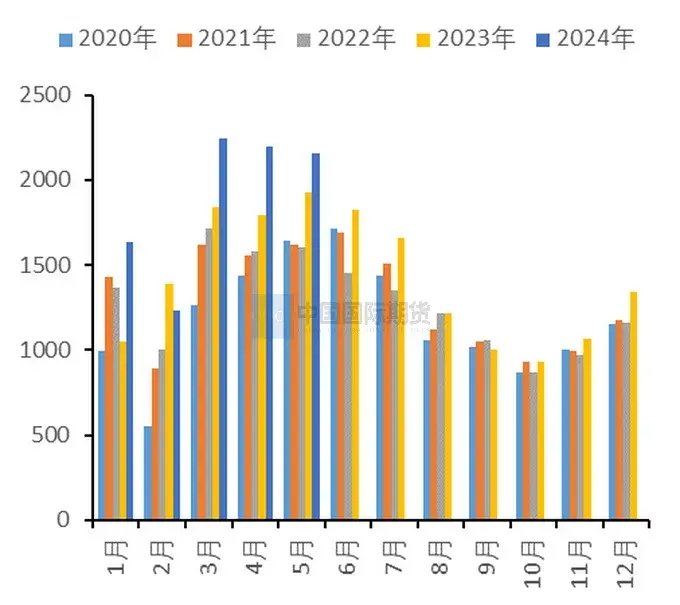

图3-4:中国新能源汽车产量情况(万辆)

资料来源:Mysteel,中期研究院

图3-5:中国新能源汽车销量情况(万辆)

资料来源:Mysteel、中期研究院

5月国内经济总体产出扩张,企业生产经营活动呈现恢复发展的局势,今年1-5月汽车产销分别完成1138.4万辆和1149.6万辆,同比分别增长6.5%和8.3%,产销增速较1-4月分别收窄1.3%和2%。其中5月国内汽车产销同环比小幅增长。5月汽车产销分别完成237.2万辆和241.7万辆,产量环比下降1.4%,销量环比增长2.5%,同比分别增长1.7%和1.5%。

国内新能源汽车市场表现亮眼,1-5月产销同比实现高速增长,市场占有率稳步提升。今年1—5月我国新能源汽车产销分别完成392.6万辆和389.5万辆,同比分别增长30.7%和32.5%,新能源汽车新车销量达到汽车新车总销量的33.9%。其中5月新能源汽车产销分别完成94万辆和95.5万辆,同比分别增长31.9%和33.3%;新能源汽车新车销量达到汽车新车总销量的39.5%。

为进一步激活国内汽车市场需求,汽车市场利好政策近期频频推出。财务部下拨专项资金用于支持老旧汽车报废更新。地方补贴方面,已有超过30个省市出台相应政策。多家车企纷纷推出置换购车补贴以鼓励汽车消费,汽车以旧换新工作进展顺利。此外,工信部等五部门发布开展2024年新能源汽车下乡活动,加快补齐农村地区新能源汽车消费使用短板。国务院印发《2024-2025年节能降碳行动方案》,提出逐步取消各地新能源汽车购买限制,落实便利新能源汽车通行等支持政策。后期随着我国一系列促进汽车消费相关政策的深入实施,以及汽车生产企业不断创新,推出大量新车型,汽车消费潜能将得到进一步激发。中汽协预计2024年我国汽车总销量将超过3100万辆,同比增长3%以上。预计新能源汽车销量达到1150万辆,出口550万辆。测算出2024年中国新能源汽车用铜量为95.45万吨。

3.3 5月空调内外销分化

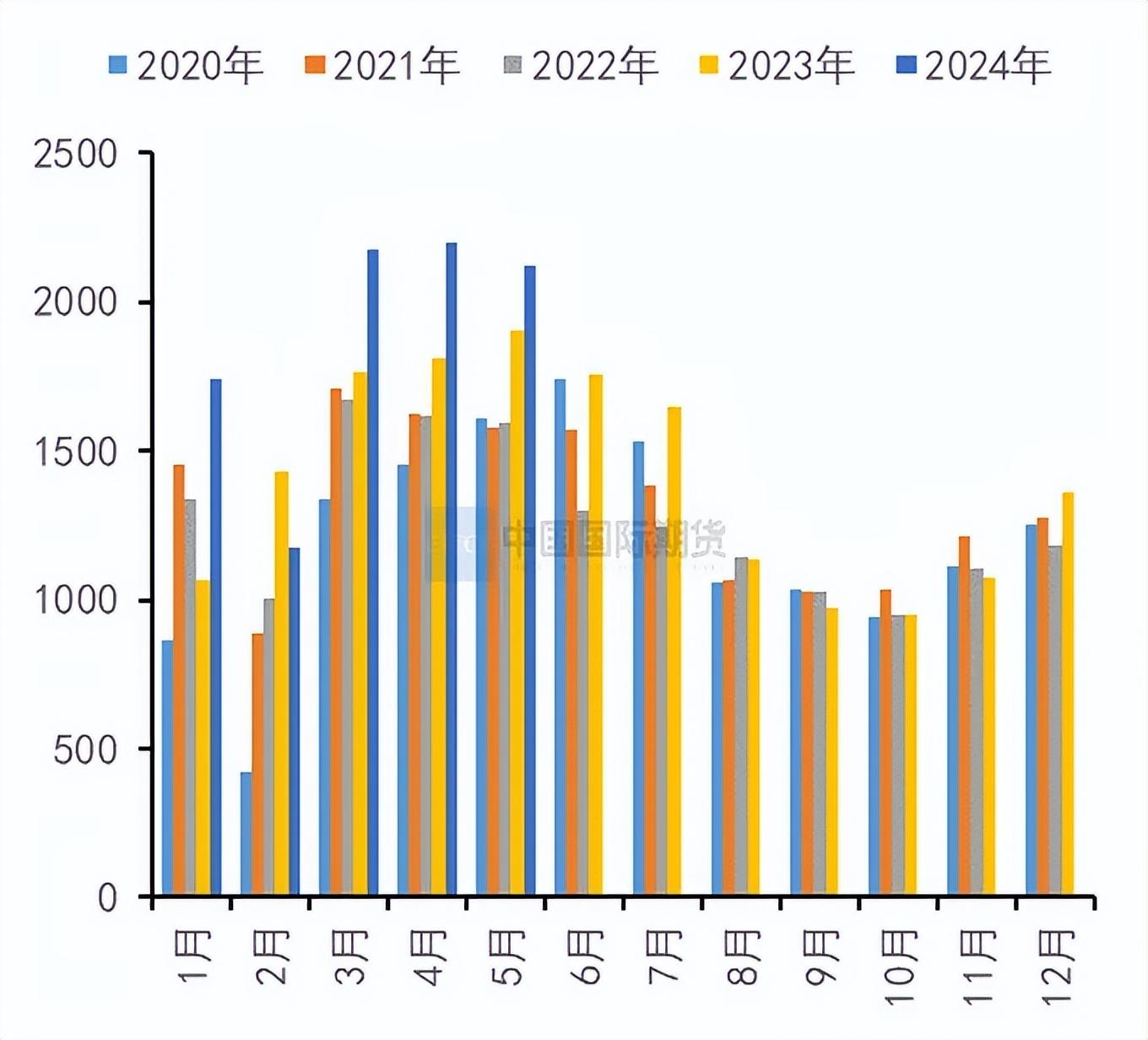

图3-6:中国家用空调月度产量(万台)

资料来源:Mysteel,中期研究院

图3-7:中国家用空调月度销量(万台)

资料来源:Mysteel,中期研究院

5月国内空调产销实现双位数增长,内外销市场则出现了明显分化。根据产业在线数据,5月家用空调生产2119万台,同比增长11.13%。5月份家用空调总销量2153万台,同比增长11.72%;内销方面,在经历了3、4月的高速增长后,5月空调内销出现下降拐点,增速由正转负。5月空调内销量1246万台,同比下滑1.42%,这主要受到了同期基数较高、终端需求较弱的影响。五一以来,国内房地产市场低迷和多雨天气使得空调需求缺乏充足动力,前期相关部门发布了《进一步优化消费环境促进消费持续恢复若干政策措施》,但以旧换新政策短期对市场的带动作用有限,真正推动市场需求尚需时日;外销方面,在内销低迷的背景下,诸多空调企业将目光转向外销市场,增量明显的有东南亚、中东等区域。5月空调外销量907万台,同比增长36.76%,延续了前期强劲增长的势头。一方面,前期世界气象组织发布了年度《全球气候状况报告》,报告预计2024年仍将延续高温天气,且今年极有可能创下新的高温记录,世界气象组织向全球发出了红色警报。高温刺激了东南亚和中东等地的空调需求,5月下旬巴基斯坦的部分地区温度甚至接近50℃;另一方面,国内产能扩张及有效需求不足导致工业品价格下跌,这一定程度提升了中国出口企业的成本优势,预计未来2-3个月里,空调出口市场的增长趋势仍将持续。

总体而言,随着宏观经济的逐步复苏和多地消费补贴、以旧换新政策的推进,空调整体需求将继续回暖。

四、沪铜下方支撑犹存

宏观面上,在美国就业数据超预期叠加美国经济韧性较强的背景下,美联储6月政策会议后,市场对美联储降息时点的预期后移,市场预期的最早降息时点后移至9月份,9月之前的降息预期基本消失。近期将公布中美CPI数据,如果出现明显的通胀降温迹象,9月首次降息的概率可能提升。后期关注通胀数据及美联储降息预期的调整。

基本面上,铜精矿现货TC由负转正,全球铜矿中长期供应短缺的担忧情绪有所降温,但铜矿端干扰仍存,随着全球粗炼产能不断抬升,三季度全球铜矿偏紧的局面难有明显改观。国内铜冶炼厂经历了二季度的检修高峰后,下半年检修较少,年中签订的长单价格下降超50美元/吨,不排除冶炼厂后期仍面临减产风险;消费端,下游各板块表现不一,预计整体消费量持稳略增,且废铜替代量减少将对电解铜消费构成支撑。目前国内电线电缆行业订单有转弱的迹象,不过以旧换新政策及高温天气将支撑空调市场延续增长,且新能源汽车行业将维持高景气度。总体而言,预计沪铜在7月以区间震荡行情为主,上方压力位82500元/吨,下方支撑位78500元/吨。

期权策略:建立一个宽跨式期权组合,收取期权费及期权时间价值:

卖CU2408P78000@460和卖CU2408C82000@480,持有到期,每吨收取期权费:940元

当铜价在77060元/吨和82940元/吨之间震荡时,该期权组合获得收益。在77060元/吨以下或82940元/吨以上时,出现亏损(期权费参考7月8日收盘价)。

中期研究院 欧阳玉萍 投资咨询号Z0002627

2024年7月8日

本文作者可以追加内容哦 !