在资产配置的大时代,投资者可以选择的资产类别越来越多样化,包括股票、债券、现金、海外、不动产、商品、另类投资等,而通过ETF可以轻松进行大类资产配置和切换,方便快捷。

博时基金在ETF指数投资领域拥有深厚的投研积淀,产品线丰富,覆盖A股、A债、港股、美股、商品等大类资产领域,投资工具多元,包括纯被动投资策略、Smart Beta策略、指数增强策略、主动量化策略、CTA策略、FOF配置策略等。

在此基础上,ETF指慧家特别重磅推出《ETF资产洞察》系列课程,本期我们邀请了科创100指数ETF(588030)基金经理唐屹兵,一键把握新质生产力,投资中国科技创新未来。

以下是精华集锦:

1、在中国经济向高质量发展转型的背景下,如何布局和把握其中的机会,是每个投资者关心的问题。今天我将给大家介绍一个把握中国科技创新未来的工具——$科创100指数ETF(SH588030)$。

科创板主要服务于符合国家发展战略、突破核心关键技术、市场认可度高的高新技术企业和战略新兴企业。科创板成立以来,成为中国战略新兴产业大本营,为新能源、半导体、人工智能等新兴产业的发展提供了巨大助力。

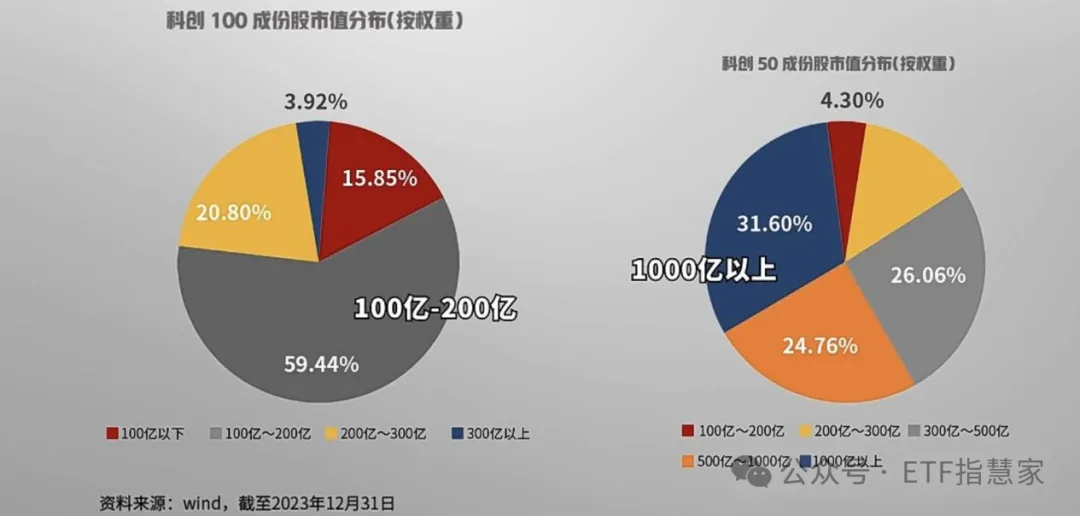

科创100指数是继科创50指数后科创板的第二只宽基指数。科创100指数每个季度调整一次,在科创板中剔除科创50指数成份股以及过去一年日均总市值排名样本空间前40的证券后,选择过去一年日均总市值最高的前100只证券作为指数成份股。科创100指数相比科创50指数在市值上进一步下沉,是科创板中小市值公司的代表指数。(注:指数编制规则相关内容摘自中证指数有限公司网站,后续可能发生改变,请以指数公司公布内容为准)

2、按主板类比的话,科创50指数类似主板的沪深300指数,集中了科创板中大市值的龙头公司,科创100指数类似于主板的中证500指数,涵盖了科创板中优质的中小成长公司。

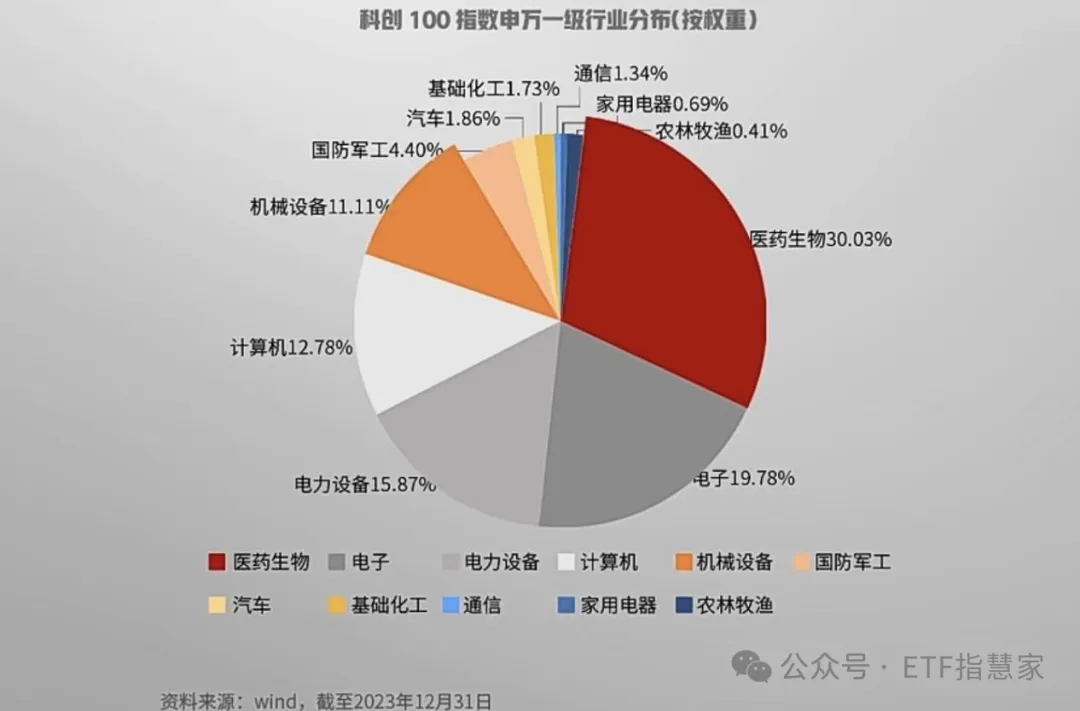

3、从行业分布看,科创100指数具备“既集中又分散”的特征。集中体现在科创100指数行业集中分布在以医药生物、科技以及高端制造为代表的新兴成长行业,分散表现在科创100指数在新兴成长行业内分布相对均衡,不太容易受到单一行业景气度的影响,成长稳定性较高。科创100指数这样的行业分布特征,有助于投资者更好的享受新兴产业未来的成长红利。

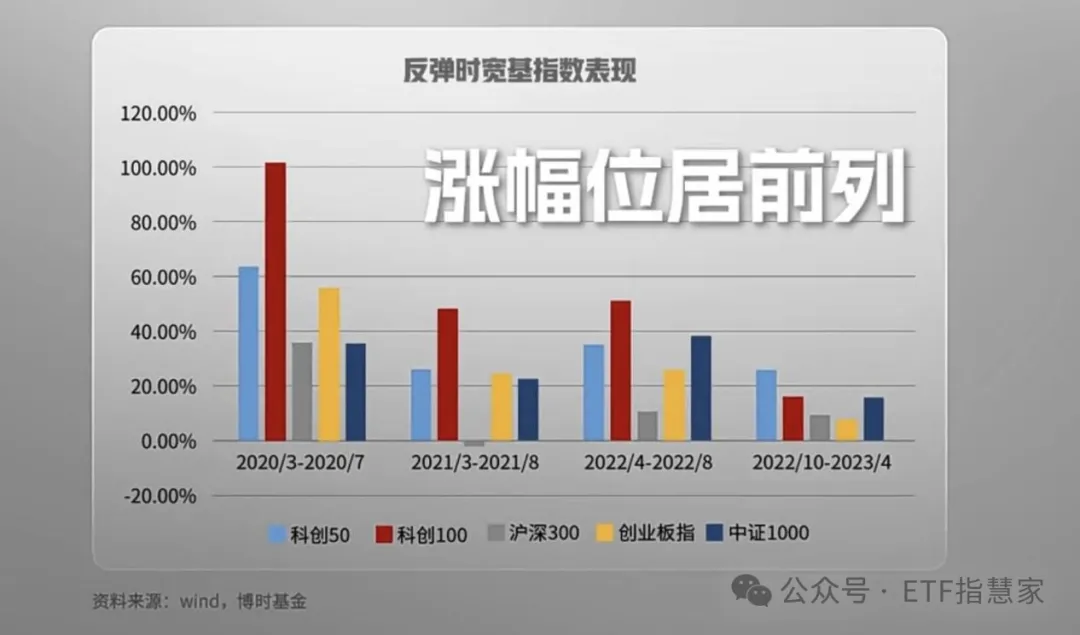

4、最后,科创100指数在反弹中弹性高。历史上看,自科创板推出以来,在A股市场历次反弹中,科创100指数的涨幅在宽基指数中整体位居前列。

科创100指数除了是投资者布局中国科技创新长期发展红利的工具之一,也能成为投资者把握市场中短期反弹机会的工具。

$微导纳米(SH688147)$ $DR芯源微(SH688037)$

#半导体板块大涨,抄底机会?#

本文作者可以追加内容哦 !