上证指数已连续七周调整,两市日均成交额回落至6000亿元,市场情绪低迷。从股市估值看,目前沪深726只个股市净率不足1倍,破净率达14.2%。市值小于现金的公司数量增多,显示投资者对宏观风险的过度担忧,而忽视了未来可能的积极变化。

三季度结构性机会有限,择时重要性提升。未来一段时间的重要择时节点包括7月15日和8月19日的美国大选相关动态,7月19日的公募二季报披露,以及三季报后的市场基本面预期切换。四季度成长投资机会可能显著增加。

中长期资金积极入市,底部上行可期。预计政策出台和物价变化将成为市场上行的重要催化因素。配置方向上,建议关注高股息及“科特估”板块,当前市场环境下,高股息板块值得长期配置,而“科特估”则有显著的重估空间。

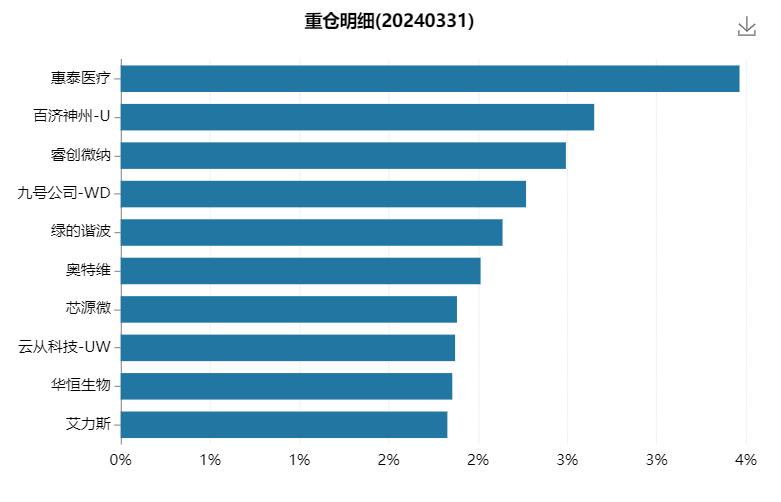

以华夏科创100ETF为例,该基金是追踪科创板中市值和流动性较好的100只股票的指数型基金,旨在为投资者提供一个高效、透明的投资工具,直接参与中国科技创新企业的发展。

1. 科技创新驱动的市场潜力

中国政府大力支持科技创新,出台了一系列政策促进科技企业的发展。科创板作为中国资本市场的重要组成部分,汇聚了一大批高科技企业,涉及半导体、人工智能、生物医药、新材料等前沿领域。华夏科创100ETF的成分股主要来自这些领域,具有较高的成长潜力。

2. 行业分布与未来增长

科创板聚集了大量的高科技企业,具有高成长性和较强的研发能力。华夏科创100ETF覆盖的行业包括信息技术、医疗健康、新能源、新材料等,这些行业未来有望继续高速发展,为ETF提供了良好的增长基础。

3. 政策支持与市场环境

随着国家对科技创新的重视,相关政策的支持力度不断加大,例如税收优惠、资金支持、产业政策等,有助于提升科创企业的竞争力和盈利能力。同时,国内资本市场的改革和开放也为科创企业创造了更加有利的融资环境,有利于华夏科创100ETF的长期表现。

4. 风险与波动性

虽然科技创新企业具有高成长潜力,但其业绩和市场表现也面临较大的不确定性和波动性。科创板企业多处于发展早期阶段,业务模式和盈利能力尚未稳定,容易受到宏观经济、政策变化、技术进步等因素的影响。投资者需要具备较高的风险承受能力,并做好长期投资的准备。

场外投资,则可以选择相应的链接基金。

对于科创100ETF华夏的投资,我目前是采取了两种策略,一种策略是“红利+科创”的哑铃式配置。

一种是采取分批加仓、分批止盈的“网格交易”策略。

第一种是配置的策略,第二种是交易的策略。

$华夏上证科创板100ETF联接A(OTCFUND|020291)$

$贵州茅台(SH600519)$

$中信证券(SH600030)$

#炒股日记#

#打击资本市场财务造假最新政策来了#

#指数投资讨论圈#

#【悬赏】投资半年报出炉!来看看你的MBTI炒股性格吧#

本文作者可以追加内容哦 !