7月31日,据半导体产业观察,美国计划于8月公布一项新规则,扩大阻止某些外国向中国芯片制造商出口半导体制造设备。此外,计划或将大约120家中国实体添加到其名单中,其中包括六家芯片制造工厂,以及工具制造商、EDA(电子设计自动化)软件提供商和相关公司。

消息一出,广大投资者对半导体产业链全面实现“国产替代”的关注度再度提高,自主可控情绪持续升温。

值得一提的是,此次新规则或将日本、荷兰和韩国等国出口关键芯片制造设备货物排除在外,因此,荷兰日本等主要芯片设备制造商将不受影响。

华西证券对此指出,荷兰、日本、韩国等不在此次规则之内,市场对光k机的担忧降低,对整个晶圆厂扩产或将是积极的信号;同时新规则有望加速美系设备进口替代,尤其国产化率较低的环节最为受益。总结来看,加码半导体设备对华措施,整体或加速设备国产替代。

一.【为何加码半导体设备对华措施,整体或加速设备国产替代?】

当前,从各国半导体产业链发展现状来看,以日本、荷兰的设备实力最为雄厚,且细分领域具备优势。

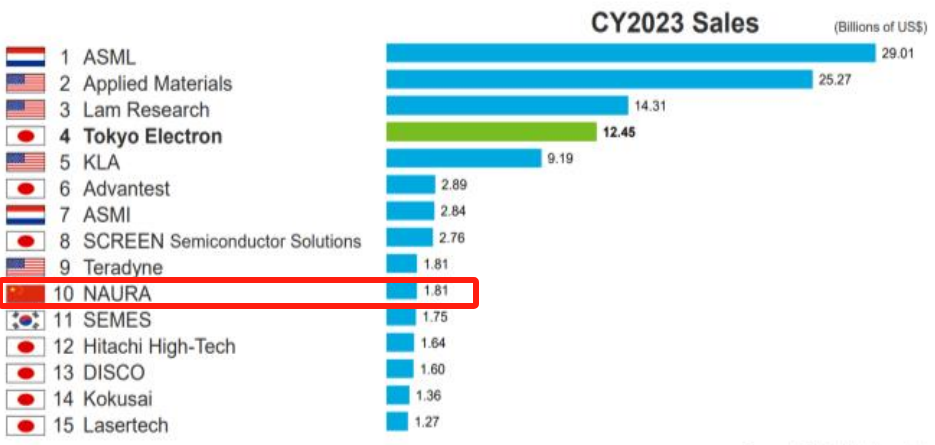

据中航证券统计整理,以2023年收入计,全球前15名的半导体设备公司中,荷兰公司居于首位,美国4家设备龙头位居前列,中国大陆仅北方华创上榜,位列第十。日本共有7家公司上榜,在诸多细分领域占据一席之地。

图1:2023年全球半导体设备公司前15

来源:中航证券,2024.7.24

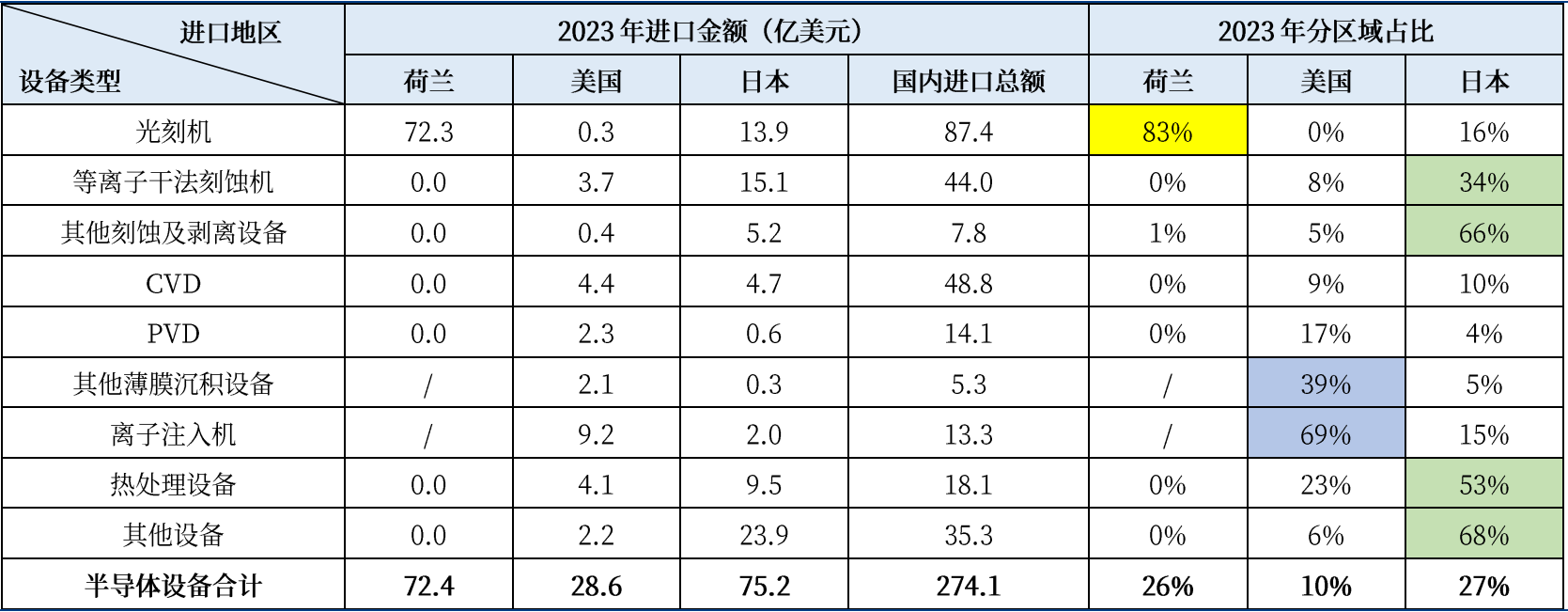

中航证券指出,从细分设备和区域来看,目前我国光k机高度依赖荷兰进口,刻蚀机、热处理设备及其他设备等对日本较为依赖。

从进口金额来看,2023年我国光k机进口总额高达87.4亿美元,其中83%都来自荷兰(72.30亿美元)。2024年1-6月国内光k机进口累计金额39.85亿美元,同比+103%,延续高速增长势头。(数据来源:华西证券,2024.7.26)

图2:2023年5月起我国从荷兰进口光k机金额快速增长

来源:中国海关、华西证券,2024.7.26

刻蚀设备则主要依赖日本进口,其中等离子干法刻蚀机进口额44.0亿美元,日本进口占比为34%,其他刻蚀设备日本占比高达66%。热处理设备进口额18.1亿美元,53%来自日本;涂胶显影、量检测、后道封测等其他设备合计进口35.3亿美元,68%来自日本。(数据来源:中航证券,2024.7.24)

图3:2023年中国半导体设备进口情况

来源:中国海关、中航证券,2024.7.24

那么我国半导体设备整体的国产替代率情况如何呢?

根据SEMI数据,2023年全球半导体设备市场规模1063亿美元,中国大陆仍然是全球最大的半导体设备市场,规模达366亿美元。根据海关总署的数据,2023年国内半导体设备的进口总额为274亿美元,由此,中航证券测算出我国2023年的半导体设备整体国产化率约为25%。

具体到细分领域来看,华西证券近日统计了一份2023年我国半导体设备的各环节国产率情况:

图4:半导体设备各环节国产率情况

来源:华西证券,2024.7.26

从图表中可以看出,截止到2023年,国内设备企业在清洗、CMP、刻蚀设备等领域国产化率超过20%,但对于光k、量/检测、涂胶显影、离子注入设备等领域的国产化率仍低于10%。华西证券认为,国产替代空间较大,本土设备商市占率仍有望持续快速提升。

二.【AI驱动+周期复苏,A股半导体设备估值或存修复空间】

根据Wind数据,目前A股属于半导体指数板块的143家上市公司中,有50家半导体上市公司公布2024年半年度业绩预告,其中有39家实现业绩增长,包含11家公司实现扭亏为盈,预增率近80%。(截至2024.7.31)

从中报预告可以看出,2024年上半年多家半导体公司实现业绩增长,主要得益于行业复苏趋势中下游需求旺盛。

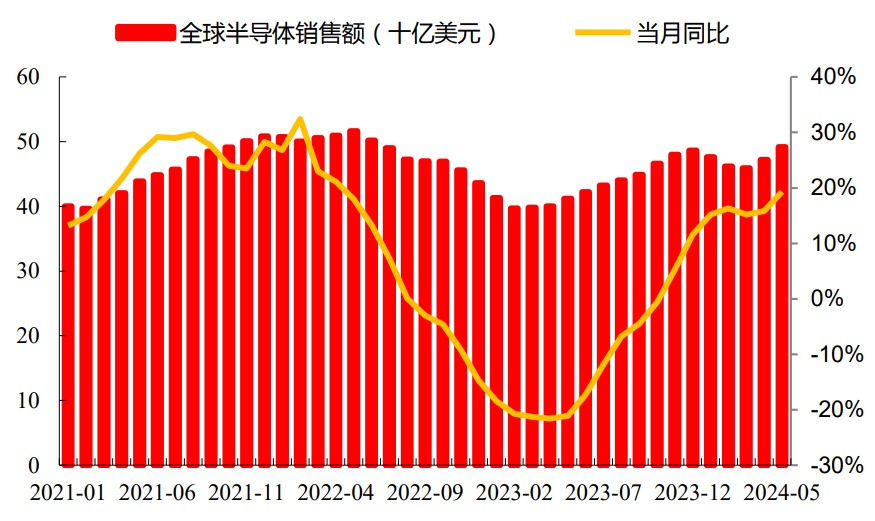

五矿证券对此指出,当前全球和中国半导体周期正处于被动去库向主动补库的转折期——在经历过2023年市场需求低迷和库存逐步去化之后,“补单”需求逐步显现;叠加AI飞速发展成为产业新引擎,全球半导体行业处于上升周期的概率不断加强。

图5:全球半导体销售额连续15个月环比改善

来源:Wind、华西证券,2024.7.26

另外,从全球半导体销售额可以看出,自2023年2月触底后,全球半导体单月销售额已连续15个月出现环比改善,复苏信号明显。2024年5月全球销售额为4915亿美元,同比+19%,环比+4%,整体复苏呈现加速态势。华西证券认为,后续伴随下游需求市场回暖以及去库存结束进入补库周期,全球半导体行业有望进入新一轮上升周期。

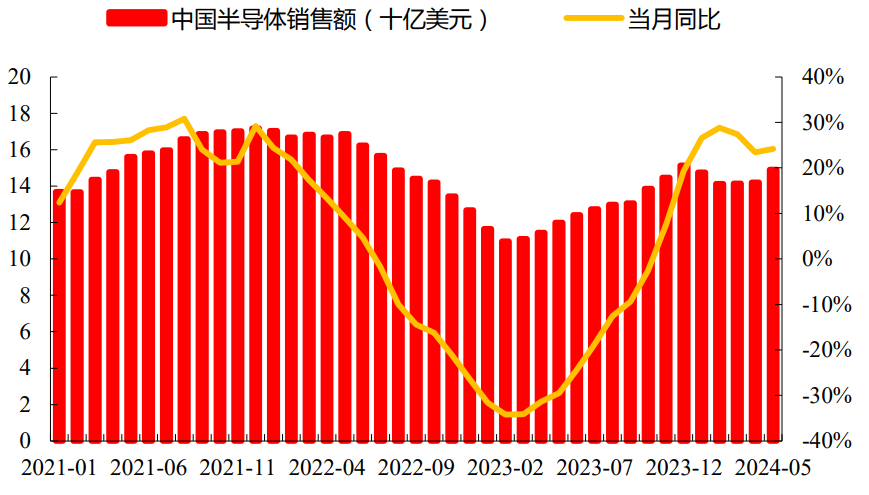

同时,中国大陆半导体销售额自2023年3月以来已连续15个月环比为正,呈现复苏迹象。

图6:中国大陆半导体销售额连续15个月环比为正

来源:Wind、华西证券,2024.7.26

具体到国内半导体设备企业来看,2024年A股主要设备公司业绩大部分高增长,估值平均仅30-40x,估值优势较为明显,具备修复空间。且国内公司受益于自主可控驱动本土扩产,国产替代导入加速,业绩增长动力充足。

总结来说,华西证券认为,近年来我国封测厂商积极布局先进封装领域,本土龙头纷纷入局,叠加AI驱动,我国先进制程扩产趋势确立,且行业扩产增速强于海外。此次新规则收紧对我国半导体设备的进出口,国产替代进程有望加快,尤其是在上游半导体设备与材料等关键环节。

三.【半导体设备ETF(561980):聚焦半导体设备、材料等上游产业链】

外压内援之下,近年来A股市场自主可控情绪持续升温,从国产替代的紧迫性和产业链各环节的需求弹性来看,上游半导体设备、材料、设计等环节的投资机会或值得关注。

从近年来的实际发展来看,高技术门槛使得全球半导体设备格局较为出色,龙头占据主要的市场份额。那么该如何从众多半导体公司中,选取盈利水平出众、具备长期价值的半导体设备企业呢?

或许,通过ETF布局会是一个不错的选择。

据了解,目前在A股有ETF追踪的半导体主题指数中,中证半导体产业指数 (931865)是设备、材料、芯片设计等产业链上游环节含量较高的,仅“半导体设备+半导体材料”占比就超过70%。

从历史收益来看,中证半导体产业指数自基日以来累计涨幅达138.60%,表现优于同期沪深300、上证指数,与同类行业指数相比长期表现同样居前列(数据来源:Wind,截至2024.7.31)。从下图我们可以发现,中证半导体产业指数在景气上行期,上涨有弹性,景气下行阶段,调整幅度相对更小,具备一定的抗风险能力。

图7:中证半导体产业指数自基日以来累计收益

来源:中证指数官网,2016.12.30-2024.7.31。注:指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及基金投资收益的保证。

资料显示,半导体设备ETF(561980)是市场中首只跟踪中证半导(931865)的ETF,标的指数前十大成份股覆盖北方华创、中微公司、中芯国际、韦尔股份、海光信息、华海清科、拓荆科技、南大光电等龙头,合计占比超过76%,集中度相对较高。

图表8:中证半导(931865)十大权重及集中度

来源:中证指数官网,2024.7.31

对半导体尤其是上游设备与材料感兴趣的投资者,或可通过$半导体设备ETF(SH561980)$关注半导体周期复苏。

半导体设备ETF基金全称:招商中证半导体产业交易型开放式指数证券投资基金。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

以上仅为对指数成份券的列示,不构成对上述行业及股票的推荐。指数成份券及权重根据市场情况变化。中证半导体产业指数近五年表现分别为85.59%(2019)、83.00%(2020)、30.00%(2021)、-29.65%(2022)、-3.90%(2023)。中证半导体产业指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。

$北方华创(SZ002371)$$上证指数(SH000001)$#强势机会#

#半导体股活跃,你看好哪个细分领域?##国产芯片自主可控望加速#

本文作者可以追加内容哦 !