行情回顾及主要观点:

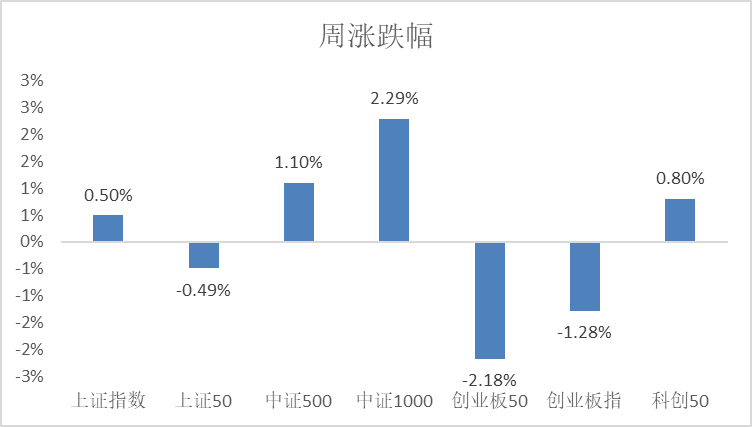

过去一周(7月29日-8月2日)市场周内大幅反弹后回落,主要指数表现:上证综指上涨0.50%,深证成指下跌0.51%,创业板50指数下跌2.18%。交易面,A股市场上周流动性大幅提升,日均成交由6325亿元升至7228亿元;北向资金周内共计净流入32亿元,近一个月减持256亿元左右。

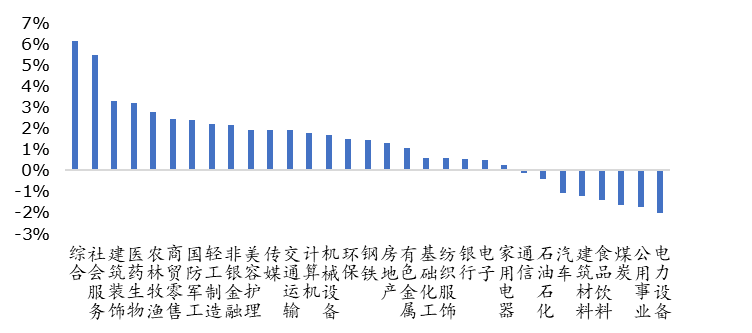

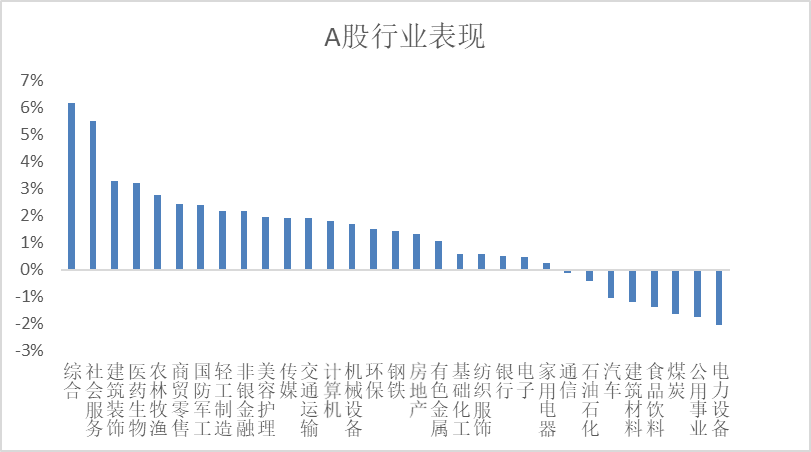

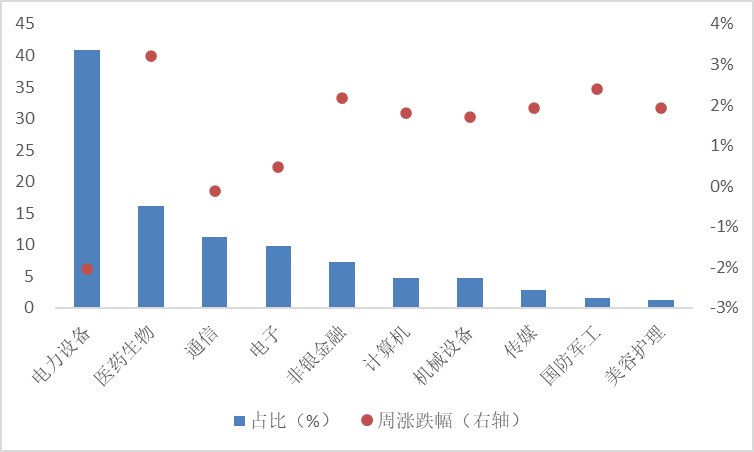

行业方面,上周市场回暖,申万31个一级行业有23个行业收涨。会议的积极定调提振了市场整体及成长弹性板块的风险偏好,导致市场放量大涨。内需预期不足,电力设备、食品饮料等板块持续回调;市场对公用事业、煤炭等红利类资产出现分歧,本周小幅回调,华安基金指数与量化投资部认为,在当前市场震荡及低利率环境下,港股红利资产或更具韧性。

图1:申万一级各板块表现

随着经济预期走弱,市场出现了向红利板块聚集的现象,尤其是低波红利龙头受到了青睐,其超额收益显著。然而,近期这类资产的超额收益开始收敛,市场正从红利板块向外扩散,寻找新的投资方向。基金二季报公布数据来看,公募基金加仓最显著的方向是电子为代表的科创成长板块。

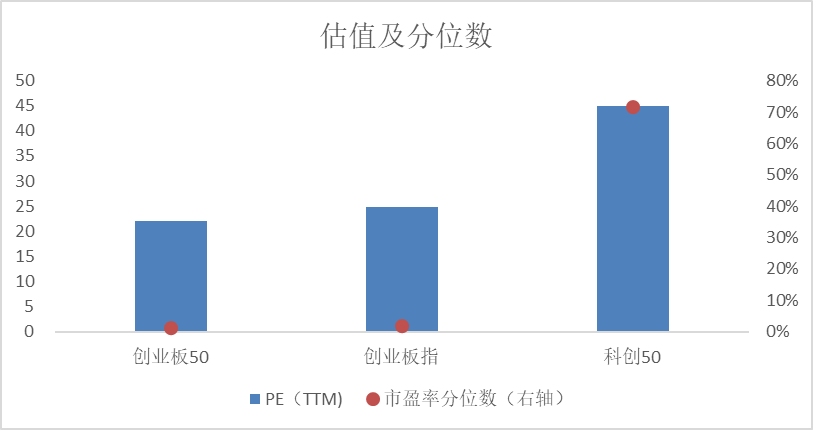

华安基金指数与量化投资部认为,三中全会释放的积极政策信号以及7月政治局会议的定调,预示着稳增长、稳信心政策的出台预期不断升温。此外,货币政策的调整和证监会的监管措施,将有助于提升市场活力和增强市场韧性。行业层面,以旧换新政策加码,优质新车型供给上市,汽车整体消费有望提升,带动新能源板块景气。此外,新质生产力发展的持续推进,上海集成电路、生物医药、人工智能三大产业母基金发布,总规模1000亿元。创业板50指数的行业分布中新能源、医药、通信、电子为四大权重板块,创业板50ETF(159949)值得持续关注。

创业板50指数(399673.SZ)权重行业观点:

电力设备新能源

光伏:三中全会《决定》细化说明,完善推动新能源等战略性产业发展政策和治理体系,积极稳妥推进碳达峰碳中和。提出加快规划建设新型能源体系,完善新能源消纳和调控政策措施,深化能源管理体制改革,建设全国统一电力市场。新能源是新质生产力的重要赛道,未来政策组合拳多角度发力支持行业高质量发展,技术变局将带来边际改善。

新能源汽车:国家发改委、财政部印发《关于加大支持大规模设备更新和消费品以旧换新的若干措施》的通知,乘用车“报废更新”补贴标准大幅提高,明确商用车报废更新补贴金额,提高中央财政承担比例,凸显了政府对汽车产业消费提振的强烈诉求,有利于加快释放汽车换新需求。据中客网,2016-2018 年新能源公交销量合计约 26 万台,但近年来新能源公交逐年萎缩,2023 年仅销售3.5 万台公交,可被替换的老旧新能源公交基数较大,此次政策将明显提振新能源公交置换需求。

医药生物

医疗器械:据综合报道,近期医疗器械行业在中国取得了显著进展。一方面,中国自主研发的核磁共振仪开始量产,标志着中国在高端医疗设备领域取得了重大突破,打破了长期的技术壁垒,并将价格降至293万元人民币,大幅降低了成本。另一方面,国产心脏支架凭借独特的激光单面刻槽涂药技术和靶向洗脱技术,在《柳叶刀》杂志上发表,展现了中国医疗器械的技术实力,并通过集中采购等方式将价格降至约700元人民币,平均降价幅度达到93%。此外,中国还成功研发了世界上最小的全磁悬浮人工心脏,为心脏衰竭患者带来了新的生命支持手段。同时,中国也成为全球第四个拥有自主知识产权的重离子肿瘤治疗系统的国家,展示了在尖端癌症治疗技术方面的成就。最后,中国企业在血管造影系统(DSA)领域也取得了显著进展,推出具备国际先进水平的产品。这些成就表明,中国医疗器械行业正逐步实现从低端产品向高端产品的转变,并在全球市场上展现出更强的竞争力。

创新药:7月30日,上海市政府举行新闻发布会,介绍《关于支持生物医药产业全链条创新发展的若干意见》。当前,上海生物医药产业正处于换挡提质期。聚焦产业痛点难点,上海出台了新一轮《关于支持生物医药产业全链条创新发展的若干意见》,围绕研发、临床、审评审批、应用推广、产业化落地、投融资、数据资源、国际化等关键环节,推出了8方面37条政策举措。其中明确,进一步完善全要素支撑体系强化投融资支持,发挥生物医药产业母基金、股权投资基金、创新转化基金等作用,加强战略纾困投资。鼓励企业风险投资,设立产业并购基金,支持企业并购重组、做大做强。预计未来有更多地方政策出台,对创新药形成全链条支持。在政策鼓励下,行业新药研发热情持续高涨。

电子

24Q2公募基金电子行业持仓总市值第一,环比增速也居首位。截至24Q2,公募基金电子行业市值占比为14.1%,较Q1市值占比提升3.2%,电子板块成为二季度公募加仓最多的板块。

业绩层面,根据上市公司已披露的中报业绩预期来看,电子板块成份股预喜率较高,半导体、消费电子等细分行业景气度回升。

消费电子:PC市场的需求复苏弱于预期,AIPC将促进更高容量和低功耗存储的长期采用。手机:上半年的复苏较为温和,随着支持AI的旗舰型和可折叠手机陆续推出,下半年的需求有望逐渐改善。服务器:随着生成式AI发展为多模态,AI服务器的需求进一步增长。

半导体:SK海力士Q2单季度收入创下历史新高,公司将加大资本开支力度,扩张HBM产能以应对AI服务器领域强劲的需求。

当前内存市场表现尤为亮眼,主要受益于高带宽内存(HBM)的旺盛需求以及AI数据中心对NAND闪存使用量的增长。随着内存市场的逐渐复苏,加之企业为即将到来的销售旺季积极备战,半导体制造厂的利用率已摆脱去年低谷。

汽车电子:特斯拉24Q2实现营业收入255亿美元,同比增长2.3%,环比增长19.7%,略高于市场预期,主要得益于储能业务的快速增长。Non-GAAP归母净利润为18.1亿美元,同比下降42.4%,环比增长18%,利润表现低于预期主要因汽车业务承压、重组费用计提、AI基础设施投入加大导致。

汽车电子方面,Robotaxi发布情况有望对特斯拉的远期成长空间以及全球无人驾驶出租车行业的商业化落地进程起到重要影响。

创业板50ETF(代码:159949)简介:

创业板50ETF跟踪创业板50指数,在三创(创新、创造、创意)四新(新技术、新产业、新业态、新模式)定位标准下,主要在新能车、生物医药、电子、光伏和互联网金融五大优势科技赛道中筛选出各细分行业中含金量较高的龙头企业。创业板50指数反映了创业板市场知名度较高,流动性和市值居前的50家企业的整体表现,投资价值相对较高。

创业板50ETF(代码:159949)流动性充足,过去一年日均成交额5.62亿元,排名深交所ETF前列。该指数基金截至2024年8月2日,规模157.60亿元,是市场上跟中创业板相关指数较大的基金之一。

创业板50ETF(159949)上周表现:

A股宽基行情表现

A股行业表现

成长类宽基指数估值情况

创业板50指数中所涉行业涨跌情况

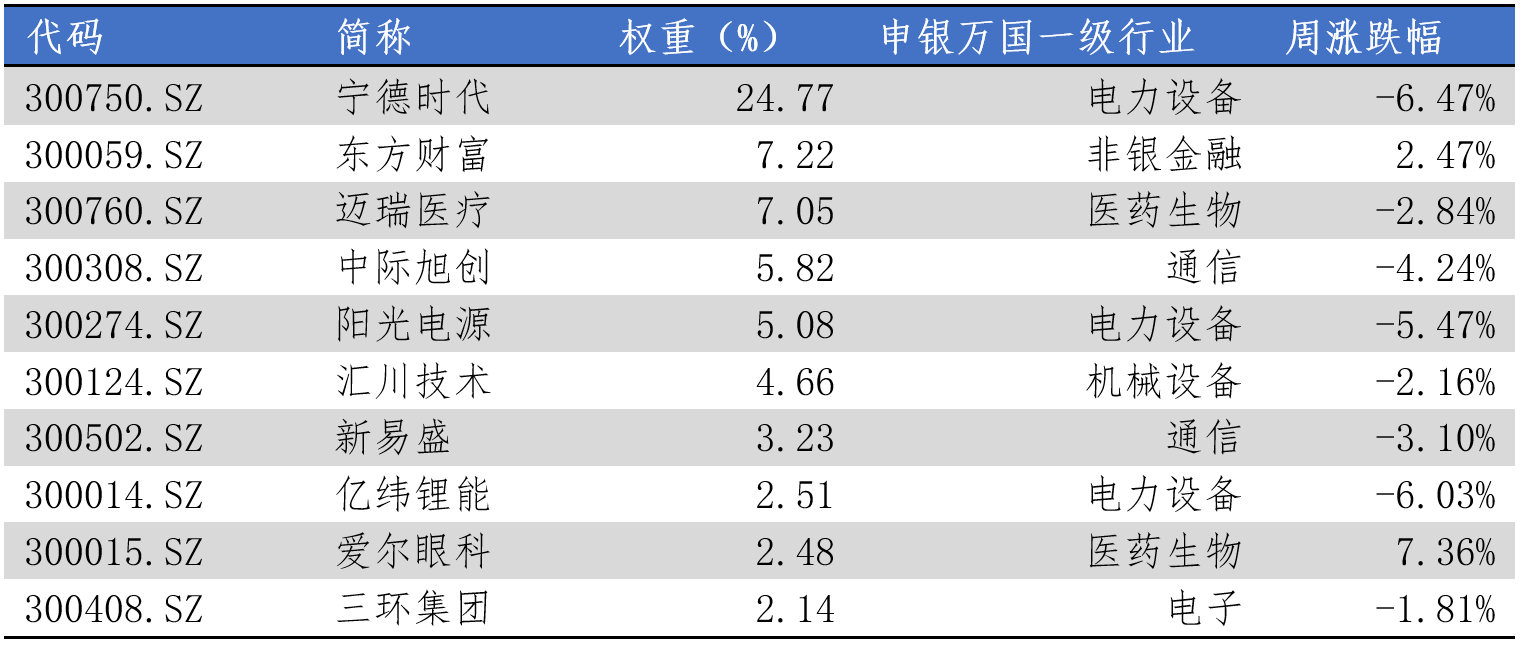

创业板50中前十权重股表现情况

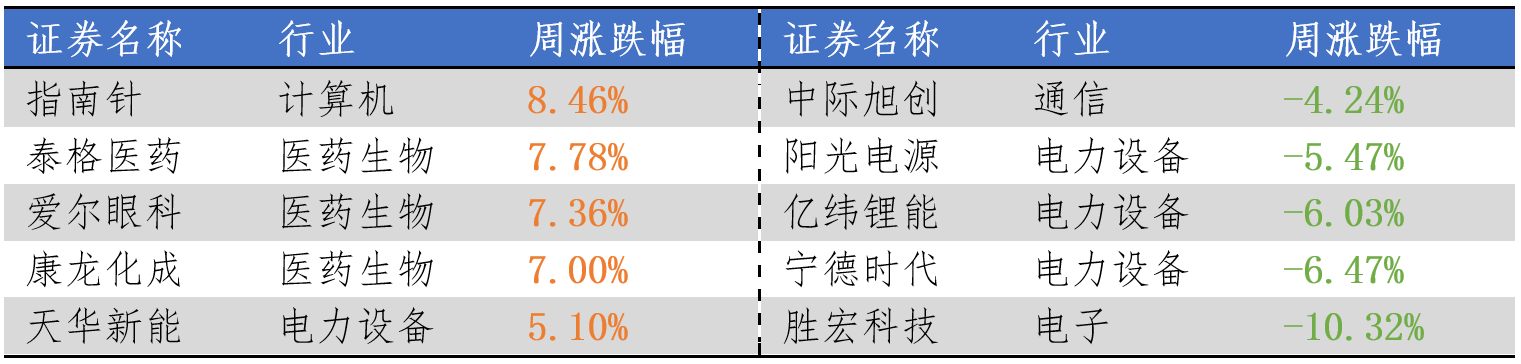

创业板50中涨跌幅前5个股

#“碳排放双控”来了,新能源迎大利好?##为何全球都在狂抛?核心逻辑是什么?##【有奖】求解!各行业龙头上半年表现如何?#$创业板50ETF(SZ159949)$$指南针(SZ300803)$$泰格医药(SZ300347)$

风险提示:

以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。

本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

本文作者可以追加内容哦 !