近期海外市场的巨震,日经225、纳斯达克100等核心指数领衔主演,全球其他市场配套的黑色星期一隆重上演,日经225震荡的激烈程度直逼历史之最。

处于全球估值洼地的A股、H股虽有同震,但阶段振幅低于这些估值较高的市场。也有一些国家和地区的指数(说的就是印度),仍处于较高估值水平且回撤不大,未来会不会步日经225的后尘,我们拭目以待。

随着全球市场震荡回调,日经225、纳斯达克100、道琼斯等指数正式从“高估”回归至“正常”估值,风险已有所释放。

也有一些朋友开始询问,经历“黑色星期一”之后,全球哪些指数已具备关注价值?

为此,结合之前的探讨,61统一整理了一份“全球主要宽基格雷厄姆指数对比”,分析了各个指数的股债性价比和股债利差,值得细看。

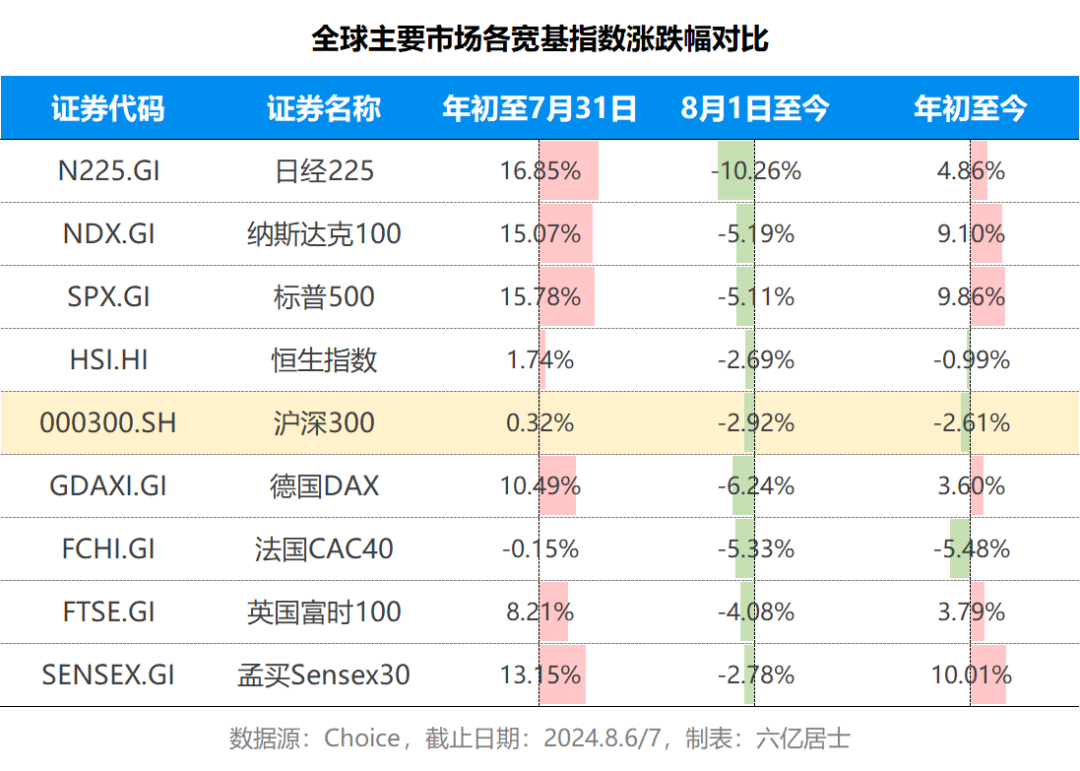

01 全球主要市场各宽基涨跌幅对比

在看数据之前,我们看回顾一下全球主要宽基的涨跌幅:

1、年初至7月底,全球各宽基均以上涨为主,其中日经225以16.85%涨幅第一,排其后的分别为:标普500(15.78%)、纳斯达克100(15.07%)、孟买Sensex30(13.15%)。

2、8月1日至今,各主要指数均呈现下跌状态,其中日经225(-10.26%)跌幅第一,德国DAX、法国CAC40、纳指100、标普500等次之。

印度虽有下跌,但跌幅类似一直处于底部的A股和H股,表现比较顽强,因此印度市场整体估值仍处于较高水平。

3、年初至今看,涨幅第一的为孟买Sensex30(类似印度上证50),累计涨幅为10.01%,其次为标普500和纳指100。

跌幅第一的为法国CAC40(-5.48%),沪深300(-2.61%)、恒生指数(-0.99%)紧随其后。

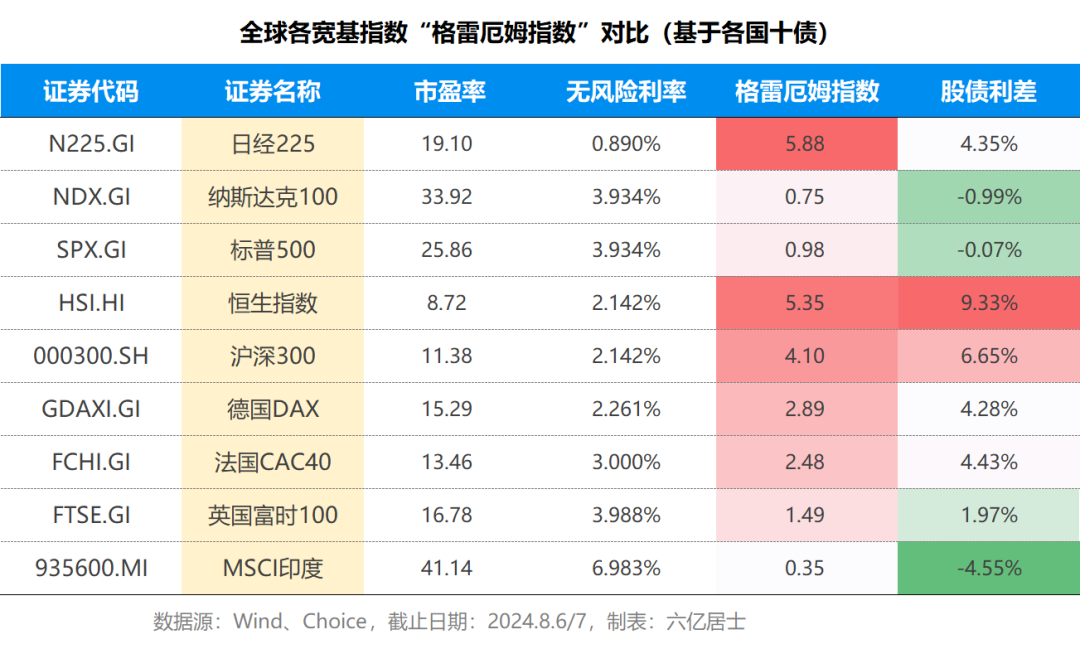

02 各宽基格雷厄姆指数、股债利差对比

解释一下这些数据的价值与弊端:

1、格雷厄姆指数

是指某地市场股票的潜在收益率(1/PE)与无风险利率(一般采用10年期国债)之间的比值,代表了投资股票市场(风险市场)与投资债券市场(无风险市场)的性价比。

无风险利率是所有投资行为的机会成本,当无风险利率降低时,会提升其他资产的吸引力,这便是降息的魅力。

但这也有一个弊端,当无风险利率(分母)不断变小(利率降低)时,这个股债比值就会越来越大,而出现失真。

2、股债利差

有股债比值,自然也有股债差值,这代表了投资股票市场与投资债券市场之间的潜在收益率差值。

这个值能解决比值的失真问题,但在低利率环境下,仍需注意股票市场绝对估值的高低。

3、无风险利率基准

图2采用各国最新10年期国债收益率数据,近期逐渐进入降息周期,国债收益率数据变化较大,后续使用记得采用最新数据。

为了避免各国市场之间的差异,图3分享了基于美国10年期国债收益率的相关数据,以供各位横向对比。

4、小结

从性价比看:

1)恒生指数、沪深300,是全球范围内估值最低的两个核心指数,其从绝对估值、股债性价比、股债利差等各方面看,均处于全球洼地;

尤其是跌了5年的恒生指数,股债利差高达9.33%,居于全球主要指数之首。

2)法国CAC40、德国DAX、英国富时100、日经225处于中档水平,整体估值处于正常范围;

3)纳指100、标普500、MSCI印度的低性价很低,无论是绝对估值、股债性价比还是股债利差看,都有不低的风险。

尤其是MSCI印度,颇为神奇,在近7%的无风险利率压制下,仍能窜到41×的市盈率,股债性价比0.35(代表投资股票的潜在收益率只有投资债券的35%),股债利差为-4.55%,不亏是三哥。

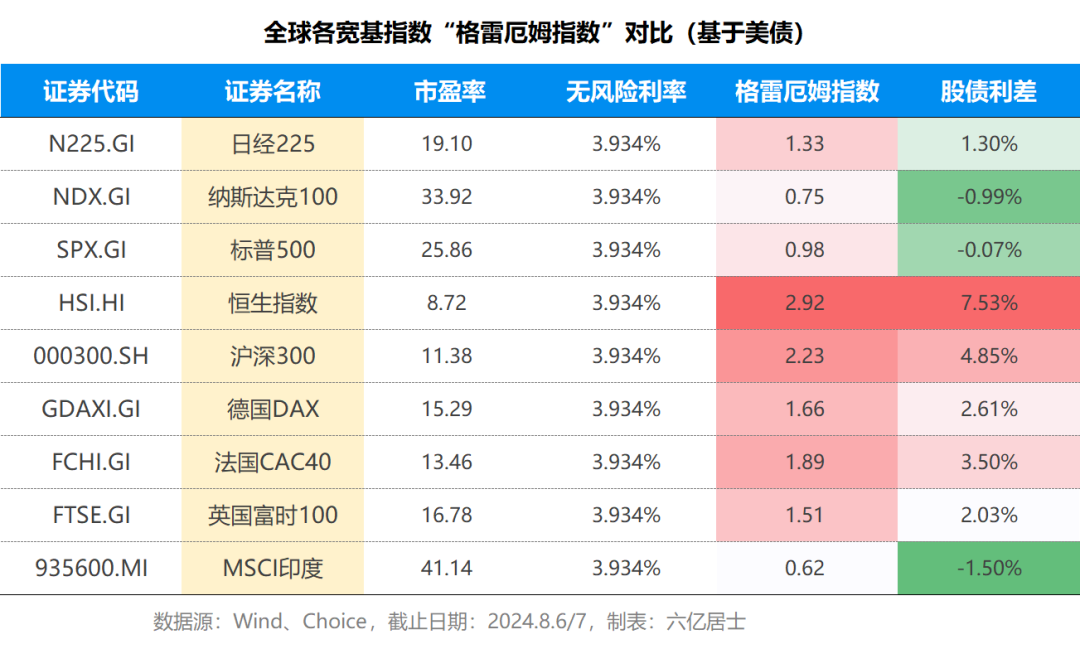

03 各宽基格雷厄姆指数、股债利差对比(基于美债)

经常有朋友说:61,别用我国的10年期国债,应该都换成美债。

于是,便有了以下数据:

1、恒生指数、沪深300:独一档,在近4%的无风险利率基准下,恒生指数与沪深300的格指仍达到2以上,恒生指数的股债利差仍有7.53%。

2、日经255:调整基准利率之后,日经255的性价比快速下降。

3、德国、法国、英国:处于中规中矩的水平,谈不上多贵,但也不便宜。

4:印度、纳指100、标普500:较低的性价比,格雷厄姆指数均不足1(投资股票还不如投资债券),股债利差均为负数。

随着后续降息来临,表内数据将产生较大变化,如有必要,61会择时更新。

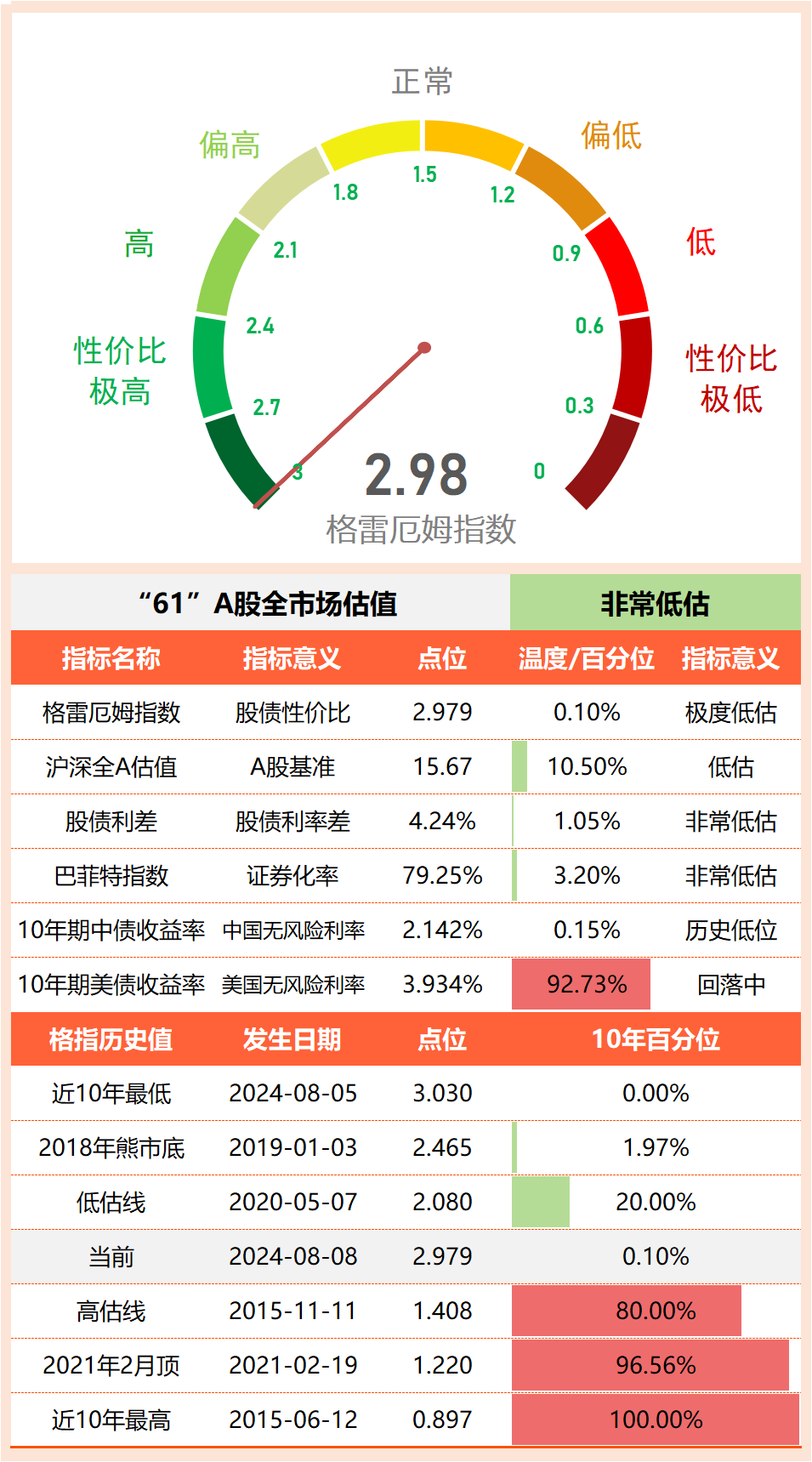

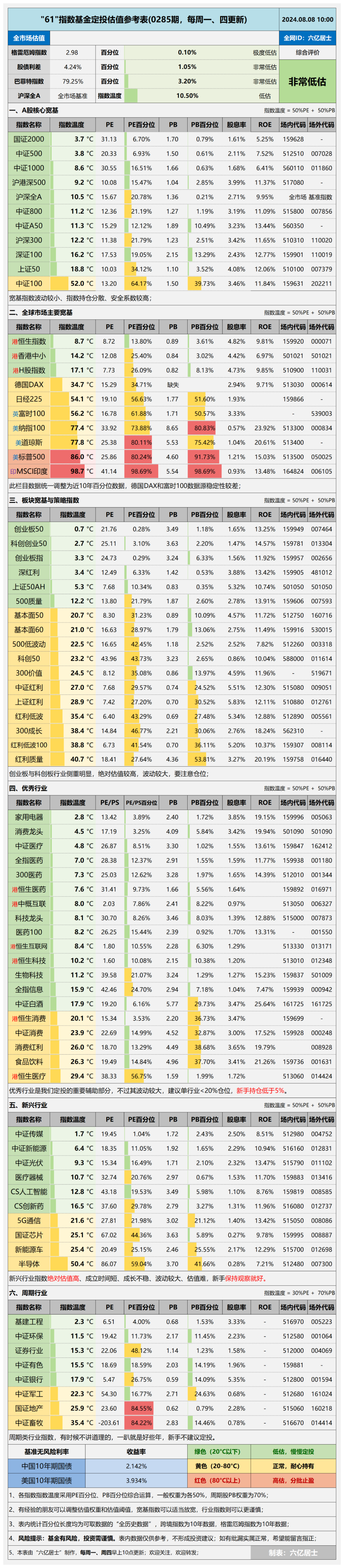

04 “61”全市场估值仪表盘

05 “61”指数基金估值表(0285期)

06 重点提示

1、日经225:PE降至19.1,近10年百分位降至56.63%;PB降至1.77,百分位降至51.60%,指数综合温度降至54.1C,温度快速回落,进入正常估值阶段。

2、纳斯达克100:PE降至33.92,百分位降至73.88%;PB降至8.65,百分位降至80.83%,指数综合温度降至77.4C,脱离高估,进入正常估值(偏高)阶段。

有不少人已经喊抄底纳指了,综合来说,目前还谈不上有多大的安全边际,建议耐心一些。

3、道琼斯:PE降至25.38,百分位降至80.11%;PB降至5.53,百分位降至75.42%,指数综合温度降至77.8C,同样脱离高估,进入正常估值(偏高)阶段。

4、MSCI印度:PE降至41.14,百分位降至98.69%;PB降至5.54,百分位98.69%,指数综合温度仍然处于历史高位,但仍然相当坚挺,后续就看印度市场能坚持到什么时候。

关于印度市场,我们一般关注三个指数,分别是孟买Sensex30、NIFTY50和MSCI印度。

类比看,Sensex30相当于上证50、NIFTY50相当于深证100,MSCI印度相当于沪深300,覆盖会更全面和完整一些。

===================

以A、H股的表现,去聊日经、印度、纳指,总归有些气短。

但也正因为羸弱的表现,才能有如此的性价比,这是一件高兴不起来的好事。

===================

$纳指ETF(SH513100)$ $沪深300ETF(SH510300)$ $日经ETF(SH513520)$

#日经225跌超12%,对A股影响几何?#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !