灯塔媒介8月8日讯,一则关于绿地控股(600606)的法律诉讼信息引发市场关注:高达4.8亿元人民币的巨额恢复执行信息,再次将这家房地产巨头的财务困境暴露无遗。

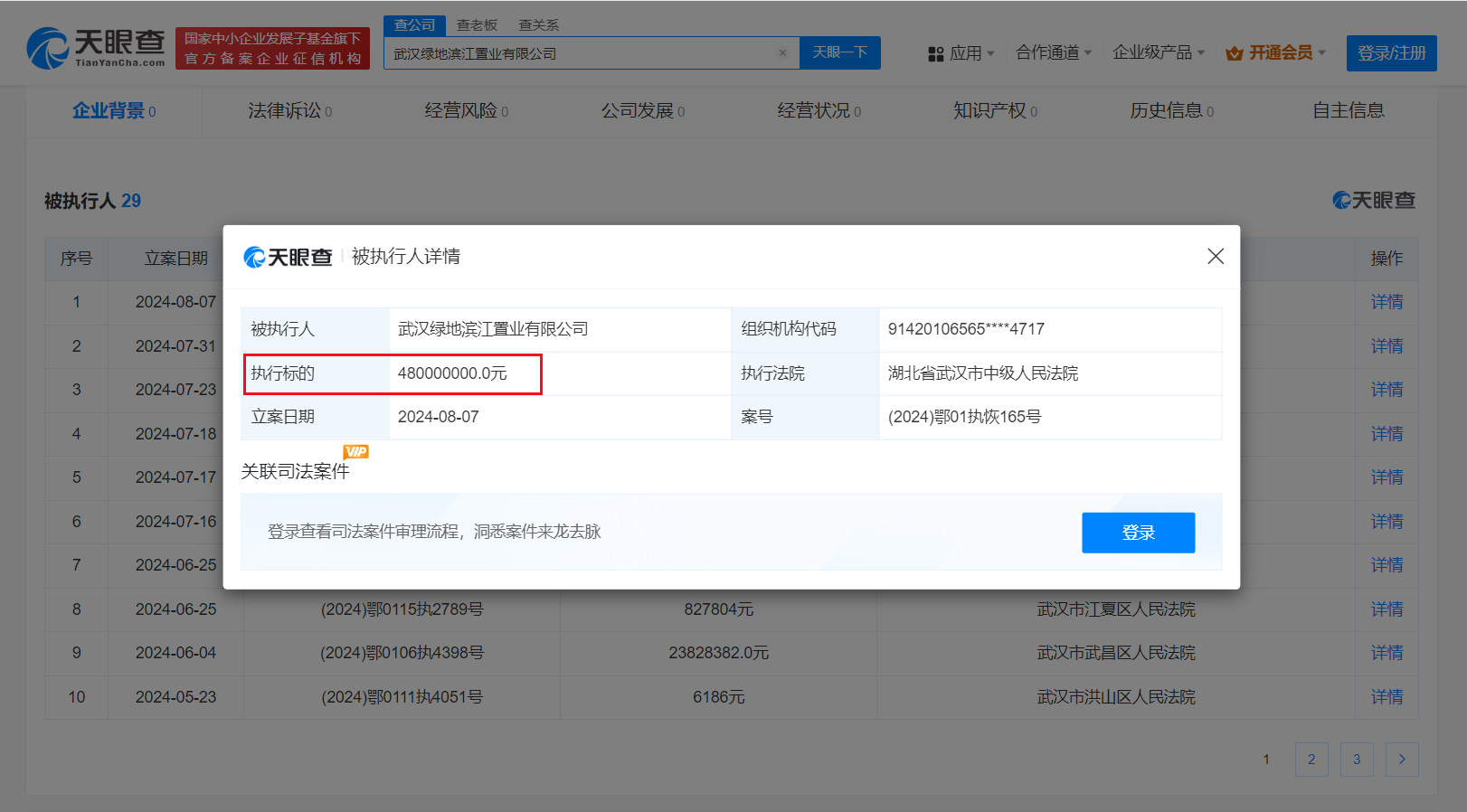

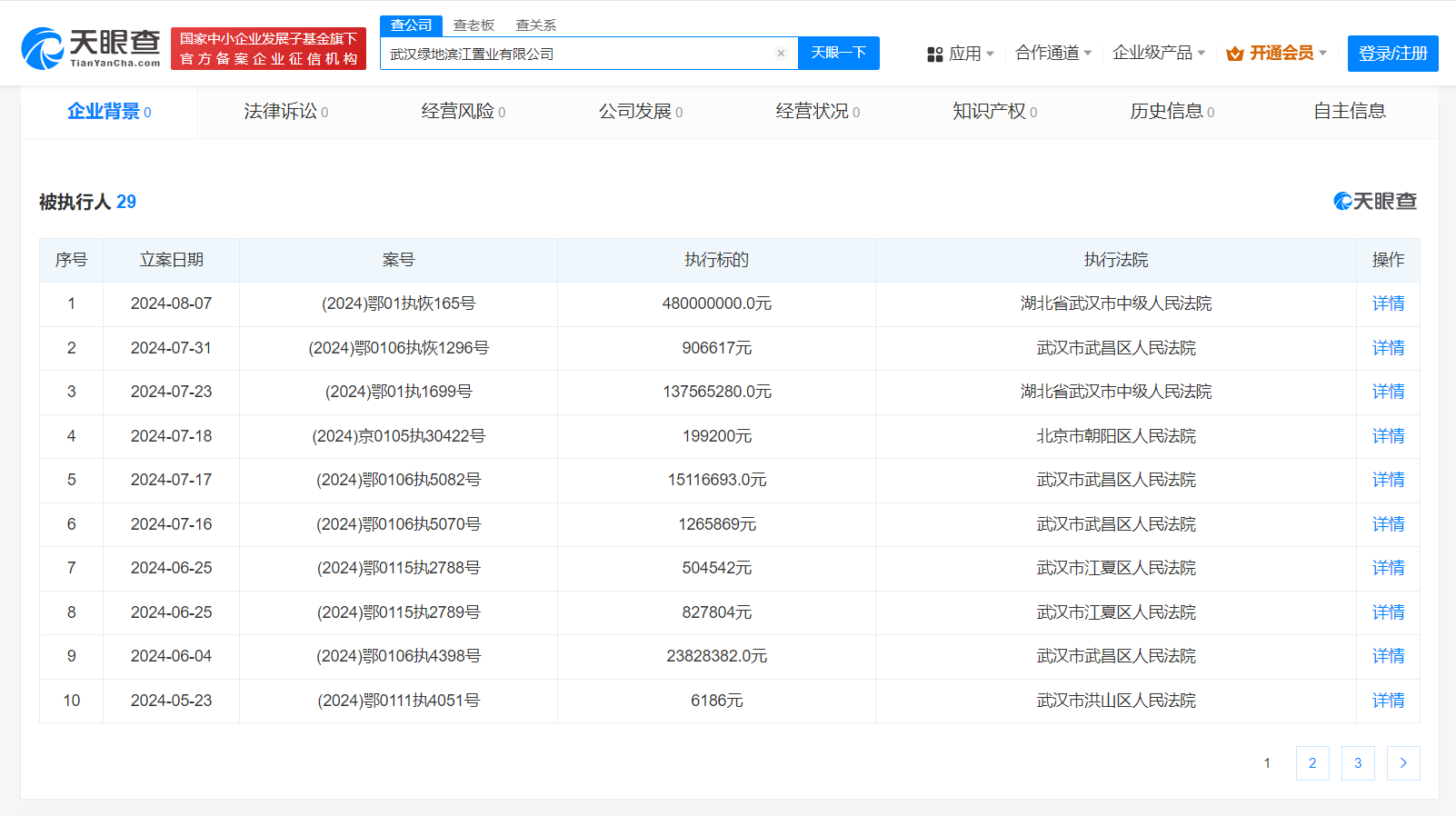

8月8日,天眼查法律诉讼信息显示,绿地控股及其子公司武汉绿地滨江置业有限公司新增一条恢复执行信息,执行标的高达4.8亿元人民币,由湖北省武汉市中级人民法院执行。

武汉绿地滨江置业有限公司,作为绿地控股集团的子公司,自2010年12月2日成立至今,已涉及70项经营纠纷、578件立案信息、41个法院公告、315个开庭公告以及196起涉诉关系。

风险信息显示,绿地控股目前有着12条被执行人信息,累计被执行金额超过25亿元人民币,并面临多条股权冻结。

2023年7月,绿地控股的境外债券发生付息违约,“绿地集团”(债券代码5769.HK)违约金额达到了0.18亿美元,这是公司首次发生债券实质性违约。此外,公司还有总计37.19亿美元的存续境外债券,未来4年内将陆续到期。这无疑给公司的信用状况带来了严重考验。

2023年7月13日,绿地控股被国家税务总局上海市长宁区税务局公告新增两则欠税信息,涉及增值税约1021.96万元和城市维护建设税约71.53万元。到了2024年4月9日,该局再次发布公告,指出绿地集团共欠税814.30万元,其中包括城市维护建设税71.54万元和增值税742.77万元,这些欠税均为之前年度的累计欠款。这反映出绿地控股在税务方面的持续问题。

绿地控股的财务状况,如同一座在海中漂浮的冰山,人们只能看到露出水面的一角。

绿地控股集团股份有限公司,自1992年成立并在上海总部设立以来,已经成长为一家全球性的特大型企业集团,其业务不仅在A股市场上市,还控股香港上市公司。该公司以房地产和基建为主业,同时涉足金融、能源、消费等多个领域,业务遍及全球五大洲五十多个国家,并连续12年进入《财富》全球企业500强,2023年排名第205位。

尽管在上海市政府和市国资委的支持下,绿地控股2024年上半年通过市场化方式增加了流动性,但房地产主业仍未见明显好转。

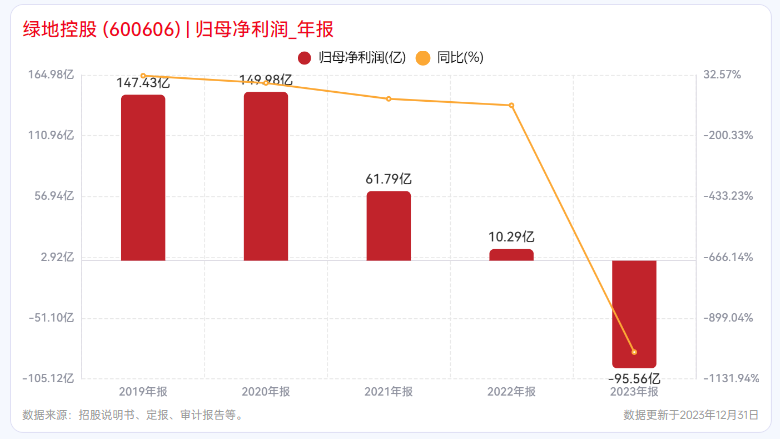

2023年,绿地控股亏损近96亿元,成为A股第二大“亏损王”。2024年上半年,绿地控股预计净利润同比下降幅度达到90.4%至92.3%,合同销售面积和金额同比分别下降了49.6%和49.7%,且未有新增房地产项目储备。

面对巨额债务,绿地控股不得不采取断臂求生的策略。5月,公司通过以房抵债的方式实施债务重组,计划以不超过1.86亿元的金额,用商品房抵偿欠款。

6月1日,上海绿地万豪酒店正式停业,这标志着绿地控股在面临债务危机时的资产重组行动。该酒店自2022年起被摆上货架,最终在2023年12月以14.88亿元人民币的价格售予北京银行,后者计划将其改造为办公楼。

在资金链紧张的背景下,绿地控股的第一大股东上海格林兰投资企业(下称“格林兰”)在2024年初对其所持有的部分股份进行了解质及重新质押。

2月27日,格林兰解除并重新质押了9350万股绿地控股股份给华夏银行,旨在支持绿地控股的生产经营活动。格林兰持有绿地控股约36.4亿股,占总股本的25.88%,经过一系列操作后,累计质押股份达到35.8亿股,占其持股的98.32%。格林兰即将到期的质押股份对应融资余额分别为49.86亿元(半年内到期)和30亿元(一年内到期)。

3月21日,格林兰进一步质押了3450万股给上海浦东发展银行,至此,格林兰累计质押股份占其持股的99.26%。为应对可能的流动性风险,格林兰和绿地控股表示将加强管理并采取相应措施,包括追加保证金等,以确保偿还到期借款。

高比例的股权质押,无疑增加了公司的财务风险。

尽管面临重重困境,绿地控股仍在基建领域寻求突破。4月,绿地控股公告获得基建产业重大项目,金额合计141.62亿元。这一利好消息,为绿地控股带来了一线生机。

同时,在房地产主业低迷的背景下,绿地控股也开始跨界转型。7月1日,绿地医疗产业集团揭牌成立,与九州通(600998)、联影医疗(688271)签署战略合作协议,标志着绿地控股在医疗产业的跨界尝试。这一新赛道的开辟,或许能为绿地控股带来新的增长点和盈利模式。

在债务、法律诉讼、资产处置和市值管理等多重压力下,绿地控股的每一步都显得异常艰难。

(免责声明:以上内容与灯塔媒介立场无关,相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。文章未经授权禁止转载/镜像,违者必究。转载、约稿、发布等合作请私信。)

本文作者可以追加内容哦 !