上周美国7月份非农就业数据和失业率暴雷导致市场对美国经济衰退担忧加剧,市场恐慌情绪飙升,美十债收益率暴跌,美股迎来抛售潮。而日本央行加息导致日本十年期国债收益率上升,美日利差缩窄,日元对美元大幅升值,美股暴跌加上日元大幅升值,近两年最为盛行的日元套息交易迎来双重暴击,高度集中暴露的头寸被点爆,套息交易集中平仓引发挤兑式流动性危机,全球股市迎来“黑色星期一”,日经225暴跌近13%创下历史最大单日跌幅,韩国综合指数暴跌近9%,台湾加权指数暴跌超8%创下历史最大单日跌幅。

随后由于日本央行出场安抚市场,美国后续的7月ISM服务业PMI和当周初请失业金人数好于市场预期,市场对美国经济衰退担忧稍有缓解,日元终止升值趋势,美股、日股、韩股迎来反弹。我们发现,不论是本周的暴跌还是后续的反弹,日股和日元汇率已经成为主导性因素,甚至纳指期货盘中走势居然和日元高度吻合。

由于人民币资产鲜少有日元套息交易的参与,再加上人民币资产处于低位,所以波动显著低于日股等其他亚太新兴市场,港股领涨全球,A股由于自身的弱势表现较差,跌的时候有跟跌,反弹的时候却没有跟着反弹。

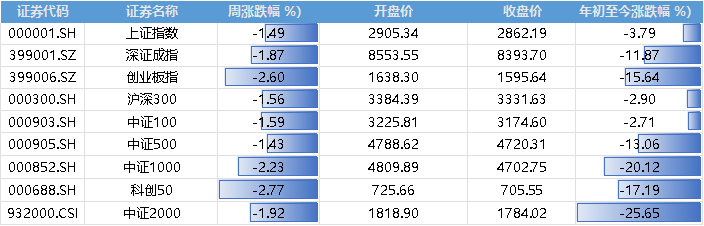

具体来看,本周$上证指数(SH000001)$上证指数跌幅为1.49%,深证成指跌幅为1.87%,$创业板指(SZ399006)$创业板指跌幅为2.60%。分市值风格来看,中小创跌幅为大于大盘股。

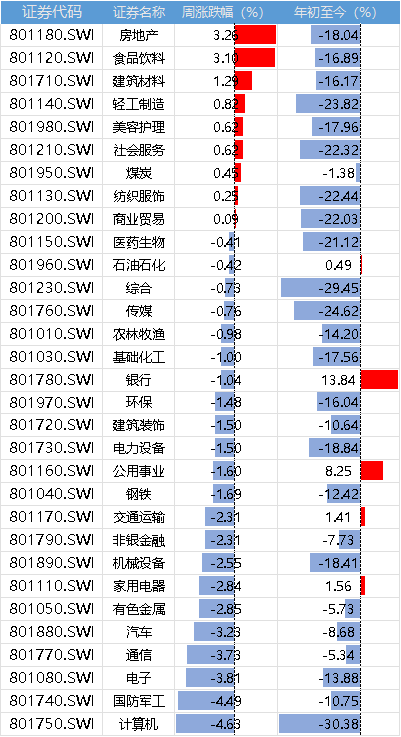

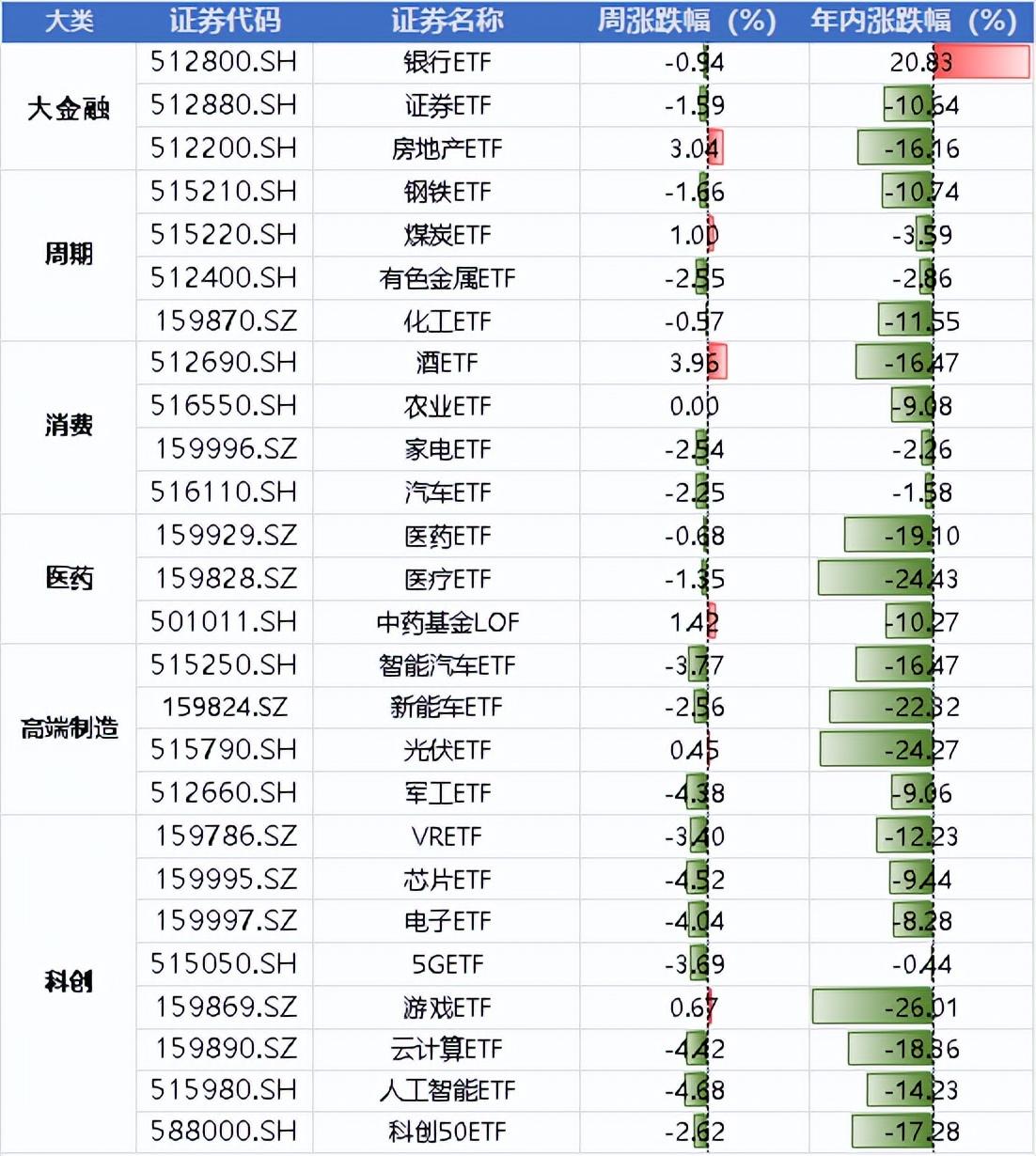

分行业来看,本周房地产、食品饮料、建筑材料、轻工制造、美容护理等偏内需方向领涨,计算机、国防军工、电子、通信、汽车等科技、高端制造方向领跌。

北向资金本周大幅净卖出147.60亿,今年净卖出17.43亿,也就是说外资年初的买入的八百多亿又全卖完了,内资机构没有钱还被净赎回,外资在净卖出,散户割肉的割肉、躺平的躺平,这就是A股的困境。

周末重磅

央行发布二季度货币政策执行报告,部署下阶段施策方向。报告指出,要增强宏观政策取向一致性,加强逆周期调节,增强经济持续回升向好态势。丰富和完善基础货币投放方式,在央行公开市场操作中逐步增加国债买卖。灵活有效开展公开市场操作,必要时开展临时正、逆回购操作。央行还开辟专栏介绍资管产品净值化机制对公众投资者的影响,再次聚焦债市风险。报告提醒,公众投资者要综合权衡投资产品的风险和收益,资管产品投资者也应适度关注长债利率走势。报告还提出,对金融机构持有债券资产的风险敞口开展压力测试,防范利率风险。

央行对二季度经济定调不如一季度积极,这也意味着央行后续会加大政策力度,本次新增“深入挖掘有效信贷需求,加快推动储备项目转化”,指向稳增长应是下半年货币政策的重心。同时,央行还提示长债利率风险,指向针对利率下行过快,央行已从“预期引导”转向“下场操作”,短期利率波动可能加大。

证监会相关负责人就如何健全投融资相协调的资本市场功能介绍称,积极支持上市公司特别是央国企上市公司通过股份回购、股东增持等方式加强市值管理。严格规范融资行为,合理把握新股发行和再融资节奏。进一步推动完善证券执法司法体制机制,健全行政处罚、民事赔偿、刑事追责立体化惩戒约束体系。加强上市公司全链条监管,强化退市制度,持续推动提高上市公司质量。

台积电7月销售额2569.5亿元台币,环比增23.6%,同比增44.7%,单月营收再创新高。

广东省召开全省保交房及城市房地产融资协调机制工作调度会。会议要求,要坚决打好打赢保交房攻坚战,切实做好保交房工作,推动城市房地产融资协调机制取得更大成效。建立以城市为单元、以项目为载体的城市房地产融资协调机制是改变房地产开发融资方式,一视同仁满足不同所有制房地产企业合理融资需求的重要举措。督促房企通过资产处置变现等多种方式筹措资金自救,坚决杜绝房企“”。

下周美国将公布7月份CPI数据,由于当前衰退交易和日元套利反转交易仍是全球股市的核心矛盾,所以本次CPI数据太过超预期或者低于预期都不是好消息。如果太过超预期,说明美国经济在走弱的同时通胀还压不下来,硬着陆风险加大;如果太过不及预期,那说明美国经济已经接近衰退,市场对美联储9月份降息预期将会愈发激进,美债收益率会大跌,美日利差会进一步缩窄,日元会大幅升值,加重日元套息交易的反噬。前者是长痛,后者是短痛。

风险提示:

股市有风险,投资需谨慎,本文不构成投资建议,读者需独立思考

#三折叠屏新机来了?产业影响几何?##茅台H1净利约417亿元,如何解读?#

本文作者可以追加内容哦 !