在常见定投低估策略之外,若碰到市场进入底部期,可以调整股债配比,狙击大宽基。

老朋友们都知道,半年前61曾狙击过沪深300,经过本轮反弹又回撤后,狙击部分的浮盈只剩2%,说明市场再次靠近可狙击区间。

最近有不少朋友留言询问:61,底部期应该狙击哪些指数?如何设定狙击策略?股债配置如何调整才合适?

我们今天来仔细聊聊这个话题:

01 底部期应该狙击哪些指数?

底部狙击是一个体系活,没理解股债配比、风格均衡、风险管理之前,不一定要学。

安全边际是我们做投资的命脉,理解波动与风险,理解估值与周期,搭建契合自己的风险管理策略,是投资入门的基础。

在契合自身风偏的基础上,在底部期选择各大市场的核心宽基作为狙击标的,是一个常见且有效的策略。

什么是核心宽基?是指代表某地市场的旗舰指数,如A股的中证A50、沪深300、中证500,港股的恒生指数、H股指数,AH两地的沪港深300、沪港深500,美股的标普500、纳斯达克100等。

风格、行业倾向明显的宽基指数,如创业板指、中证1000、科创50等,虽然可能获得更高的收益,但也可能风向不对,而弱于均衡性指数。

考虑到大部分人并无判断方向的能力,因此61会建议选择更核心、更均衡的指数,主打一个省心。

A股,在中证A500没出来之前,沪深300仍是首选,也可以选择中证A50或中证500。

H股,盯着恒生指数就好,但注意整体港股仓位比例。

如果A、H两地同时低估,则可以选择沪港深500,沪港深500基本等于沪深300+恒生指数+11%的中证500,覆盖很全。

在美股,标普500是首选,纳指100则弹性更大,但狙击的机会很少。

02 如何设定恰当的股债配比?

底部时间越长,现金流就更显得弥足珍贵。尤其这一轮下跌三年有余,又碰上相对不景气的经济周期,收入可能锐减,不少投资者难免“弹尽粮绝”。

对大部分人而言,尤其刚起步的新朋友,并不建议把所有资金投入权益资产,留配一定比例的债性资产,是祖师爷们的忠告,且长期收益率并不一定低。

配置一定比例的债性资产,一则能降低持仓波动性,提升持有体验。二来,手中有粮、心中不慌,在面对幅度较大、时间较长的回撤时,能有更好的心态。

在面临当下类似的机会时,可以进行“股债再平衡”策略,也可以适度调整股债比例,在底部期超配权益类资产,提升整体收益率。

一般建议:以投资者自身的年龄作为股债配比的基准,也就是权益资产的占比 <= (1-年龄%)。

比如,张三今年40岁,正常情况下他的权益资产配置60%、债性资产配置40%。以后随着年龄增加、风险偏好降低,可以逐步调低权益比例。

当市场出现极限估值状态时,可以根据自身的偏好,调整股债配比至70:30,即权益资产占比提升10%。

后续,随着市场的价值回归,根据狙击时设定的止盈目标,逐步止盈回归原始股债配比。

需要提醒的是:不要用短期资金,去参与底部时期的狙击。即便胜率较高,但谁也不知道底部会盘桓多久,短钱长用可能会出现不必要的危机。

03 如何设定狙击策略?

了解了核心宽基,设定了股债配比,那么如何根据风偏设定狙击策略呢?

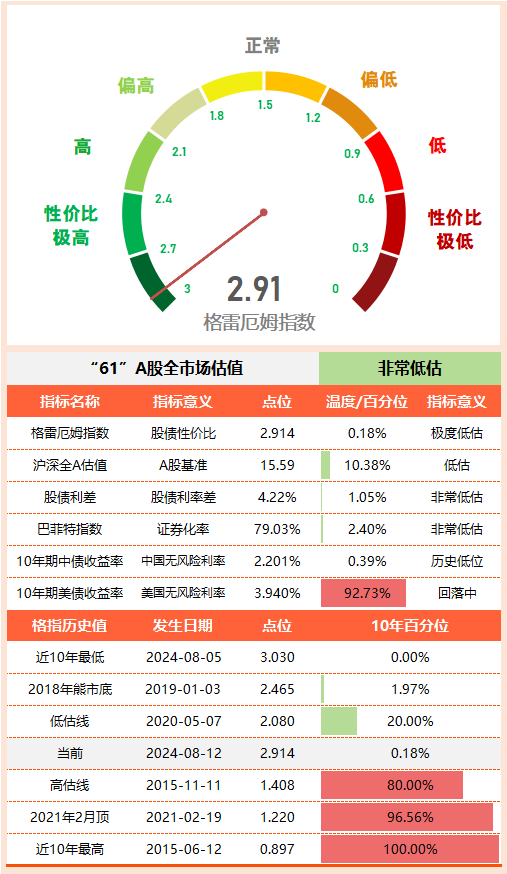

首先我们可以判断整个市场的估值情况,当整个市场处于底部时间较长,估值处于历史低位时,便可以考虑狙击。

不过即便市场整体低估,不同指数的估值仍会有所区别,所以需要根据选定的指数,针对性地设定狙击策略。

基于61提供的估值体系,我们可以根据不同指数的指数温度或PE百分位,进行狙击阈值的判定。综合来说,指数温度结合了PE与PB,整体适配性会更高一些。

对于大部分核心宽基而言,指数的综合温度低于5C,是一个比较罕见的状态。我们可以设定5C作为狙击的基准值。在5C以上时,使用常态的不定额定投或金字塔加仓法处理即可。

以沪深300为例,要想指数温度低于5C,那么其PE、PB百分位得均低于10%,且合计低于10%。

从历史数据看,沪深300PE百分位10%时,PE绝对值为10.29,正好是2022年10月31日时的估值,也是近5年的最低值。

可能有部分朋友会觉得,这么高的要求,会不会达不成狙击?

其实,对比低估定投,狙击的条件必须更加苛刻,或者说能不狙击就不狙击。这好比兵法中的奇兵,是整个战役中最后的预备役,悬而不发时才有威慑力。

而且,狙击发生时,往往处于市场最底部的区间,市场情绪极为低落。早前担心狙击不到,真到了这种时候,能不能按计划执行还是一个考验呢。

况且,5C以下还有0C,还有地下室,市场是不好预测的。

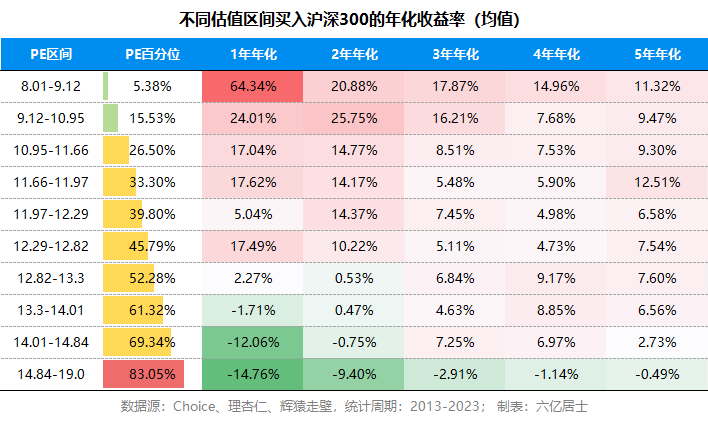

最后,回顾不同估值下,投资沪深300未来1-5年的潜在收益率。

04 “61”全市场估值仪表盘

05 “61”指数基金估值表(0286期)

===================

在外游荡了10余天,游历了郑州、洛阳、西安、武汉,都热得不行,老家包邮区更是40C+的高温,各位小伙伴还是安心躺在家里吹空调吧。

===================

$沪深300ETF易方达(SH510310)$ $中证A50ETF指数基金(SH560350)$ $沪港深500ETF基金(SH517080)$

#指数投资讨论圈#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !