前面我写过一篇关于美债基金的文章,原文:美债基金很火,但我觉得不值得买~

关于美债基金今年大家一直都比较关注,今天再来深度聊一聊汇率对美债基金的影响,这里我再简单复述下国内QDII美债基金的收益来源:

1、票息收入:就是利息,比如现在十年期国债收益率是3.94%,就是买10年期美债,持有到期的年化收益率接近4%,这个是确定的。

2、资本利得:就是波段收益。当美债利率下行,美债价格上涨,这里会贡献一部分收益。现在美联储降息是大概率的事情,所以这块也是确定的。

3、汇率收益: 如果人民币相对美元贬值,美元能换成更多的人民币,这个时候我们就还能赚一部分汇率收益的钱。反之,当人民币升值的话,则汇率会成为一个亏损来源。所以这块是不确定的。

总结就是利息+利率下行带来的收益是确定的,利率下行带来的收益多少,取决于利率下行的幅度。

下面重点来讲讲汇率的影响,这里不预测汇率怎么走,只是讨论汇率对国内的美债基金怎么造成影响。

锁汇or不锁汇?

汇率未来有可能是升值,也有可能是贬值,有没有办法通过别的手段规避?答案是有的,就是通过外汇期货来锁定未来的汇率,这样就可以避免未来汇率波动带来的汇率损失。但是,锁汇也有成本,查资料说这个成本估计在年化2%,这对于债基来说,是一个不小的成本。

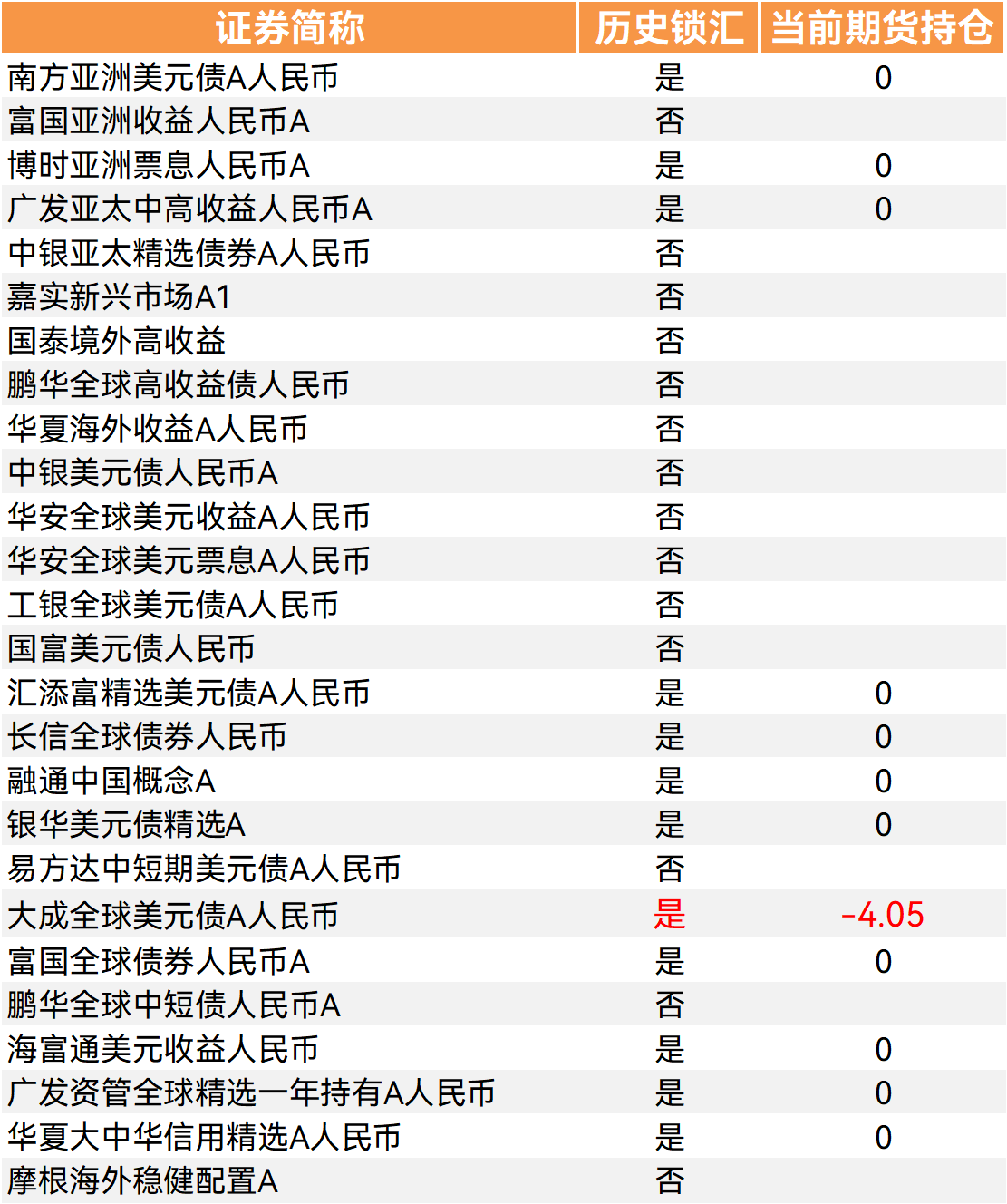

怎么看美债基金有没有锁汇?

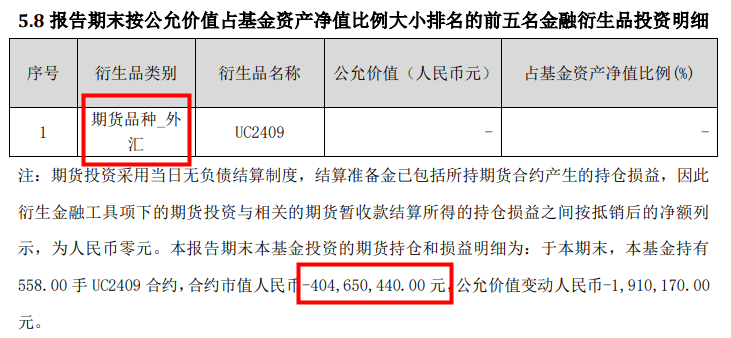

可以通过基金的定期报告查询有没有外汇期货的持仓,具体的锁汇比例可以用期货持仓/基金总规模得到锁汇的比例。

国内的美债基金有没有锁汇?

答案是大部分都没有,只有大成这只锁汇了。这里要说明下的是,锁汇不一定就好,如上文所说,锁汇的成本对于债基挺高的。

不锁汇的话,汇率具体会对QDII基金造成多大的影响?

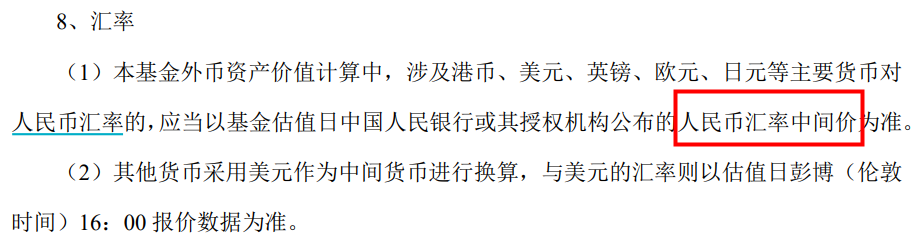

首先需要确定是,美债基金等QDII基金每天的净值使用的是哪个汇率的做的报价,通过查询合同,确定了是使用美元兑人民币中间价。

这个数据可以在外汇管理局网站查到。

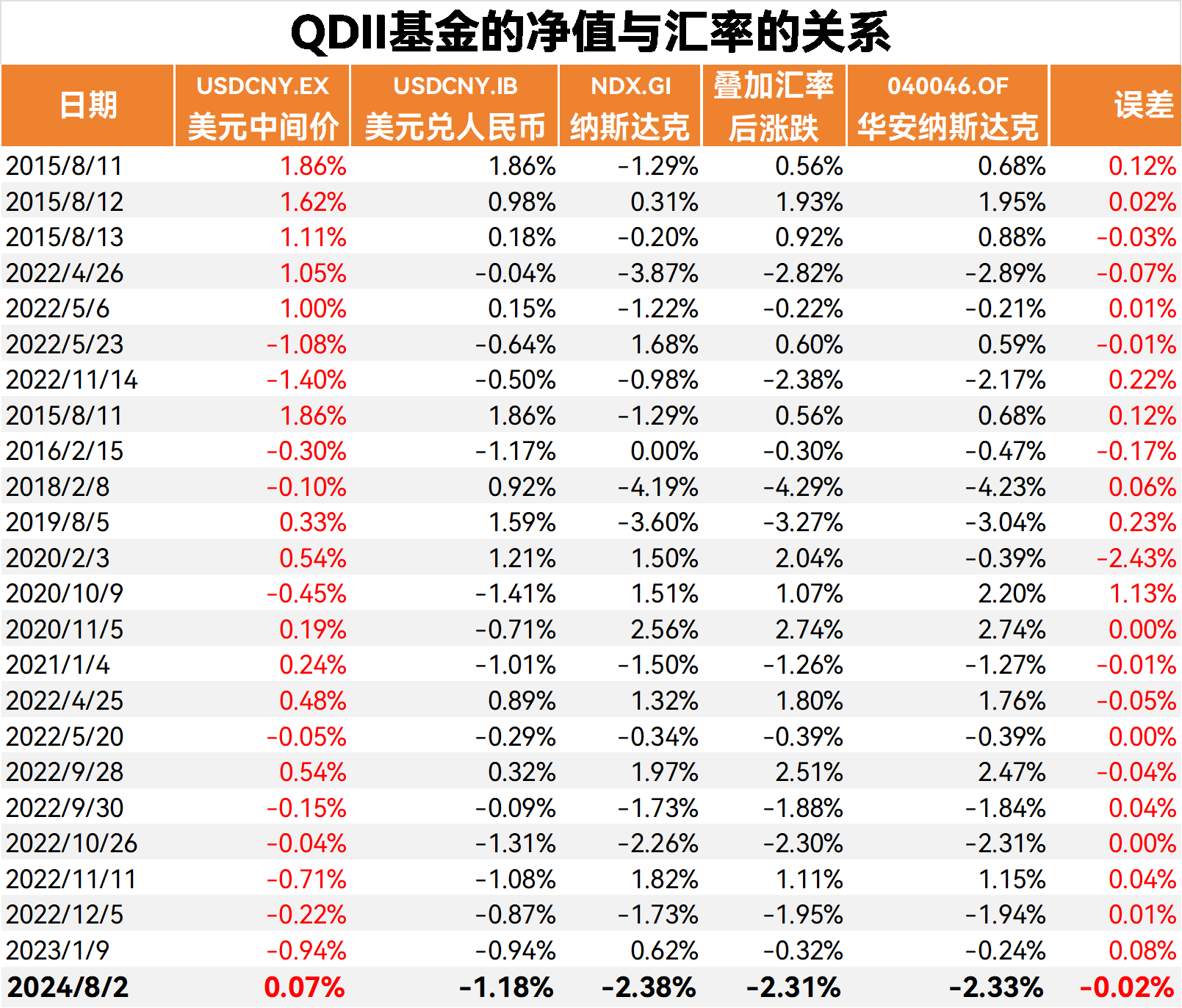

我们通过历史的净值来验证下,这里取美股的指数基金来对比(美债基金由于久期不确定找不到很好的对标品),以纳斯达克100指数和国内纳指QDII基金为例:

我列举了2015年以来人民币汇率波动超过1%的所有日期,统计人民币当日的涨跌,同时计算纳斯达克指数当天的涨跌,再与国内纳斯达克指数基金的涨跌做对比,可以很明显的看到,误差是很小的,所以基本可以确定,QDII的净值是使用人民币汇率的中间价进行估值。

为什么要确定使用哪个汇率?

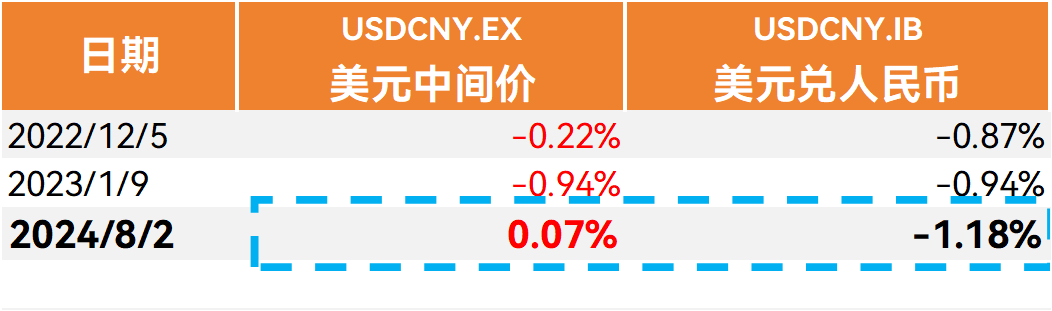

是因为平常我们在各个app看的汇率USDCNY不是中间价,如上图的第三列。

我们以2024年8月2日为例,USDCNY当日下跌-1.18%,但美元人民币中间价当日还涨了0.07%。

因此8月2日虽然汇率发生了短时间很大的波动,但由于采取的中间价,实际对QDII产品净值没有造成大的影响,否则8月2日QDII基金的净值会跌幅更大。

总结就是:

1、短期汇率的大幅度波动可能不会对QDII基金产生很大的影响,中间价会抹平这个波动;

2、但汇率长期的趋势还是会对QDII基金产生较大的影响,比如未来一年内人民币升值5%,这都会体现到QDII基金的净值里。

最后,美债作为去年4季度美国确定降息以来的最具确定性的机会,到底要怎么参与呢?

1、国内美债基金:我还是维持之前的观点,性价比不高,原因一是持仓品种的信用、种类无法评估(美国国债和中资美元债完全不是一回事);二是国内美债基金的久期都不长,叠加人民币升值的可能,损耗之后收益就不高了,最后是现在也没额度了,想买也买不进去;

2、国内美债QDII银行理财:这块我没研究,逻辑应该跟美债基金类似;

3、境外美国国债ETF:如果有境外资产,推荐考虑配一些的美国国债ETF,可以通过境外券商买,具体的品种有:

TLT.O,美国国债20+ETF

IEF.O,美国国债7-10年ETF

SHY.O,美国国债1-3年ETF

4、互认基金:这块也没什么额度了,后面有空我也研究下。

还有个问题,现在用人民币换美元去买,划不划算?

这个就要看个人判断了,如果你认为人民币后面还是贬值的趋势,那可以换。如果你认为人民币未来是升值的,那就要判断美债的整体收益减去人民币升值的损耗,能不能达到你的预期。

以上,就是今天的内容啦,如果内容对你有帮助,欢迎关注,真金白银带你了解基金投资的一切。

风险提示:文章内容不构成投资建议,基金有风险,投资需谨慎。

#复盘记录##实盘记录##投资干货##李大霄:市场转折点正在靠近了##新冠感染人数上升,特效药概念股爆发#$富国全球债券(QDII)人民币C(OTCFUND|019518)$$易方达中短期美元债(QDII)C人民币(OTCFUND|007361)$$长信全球债券人民币(OTCFUND|004998)$

本文作者可以追加内容哦 !