经济数据的反复波动,给美联储降息与否留下了很多“口头”上的余地,投资者也容易被这些联储行长们说的“头晕目眩”。所以,我在看有没有经济数据之外的决定性因素。

接下来,就是我的“暴论”:

在美国财政部的数据里,我找到了美联储必须降息的“铁证”。

甚至,没什么可以回旋的余地。

***老规矩,不想看过程的朋友,直接去帖子后半段,找“梳理一下具体现象”和“我的看法”这两个部分即可。***

一、美债规模激增不是重点,但“发债利率”是!

我们都知道,目前美国政府债务规模快到达上限35万亿美元。

这几年也有很多媒体借此发挥,说美国经济很危险、债务有风向balabala……

危言耸听。

先明确其中的几个思考的关键点:

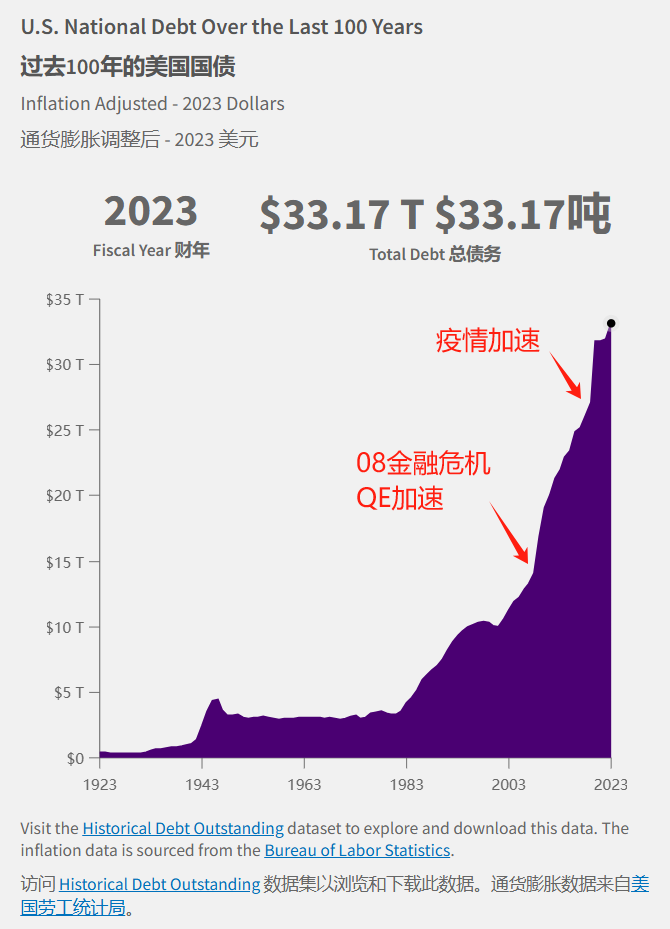

首先,债务规模在快速增长,尤其是几次货币宽松和疫情期间的大量发债支持经济。

其次,债务规模上限,是给别人看的,是为了让投资者依然相信美债不会滥发,但不具备实际约束力。因为,不存在美国为了遵守死板的规则而不提高债务上限,最终导致美债崩盘美国经济崩盘的假设情况。

事实就是,债务上限不断被提高了,美国政府获得了维持经济运转的资金,投资人也赚到了钱,皆大欢喜。

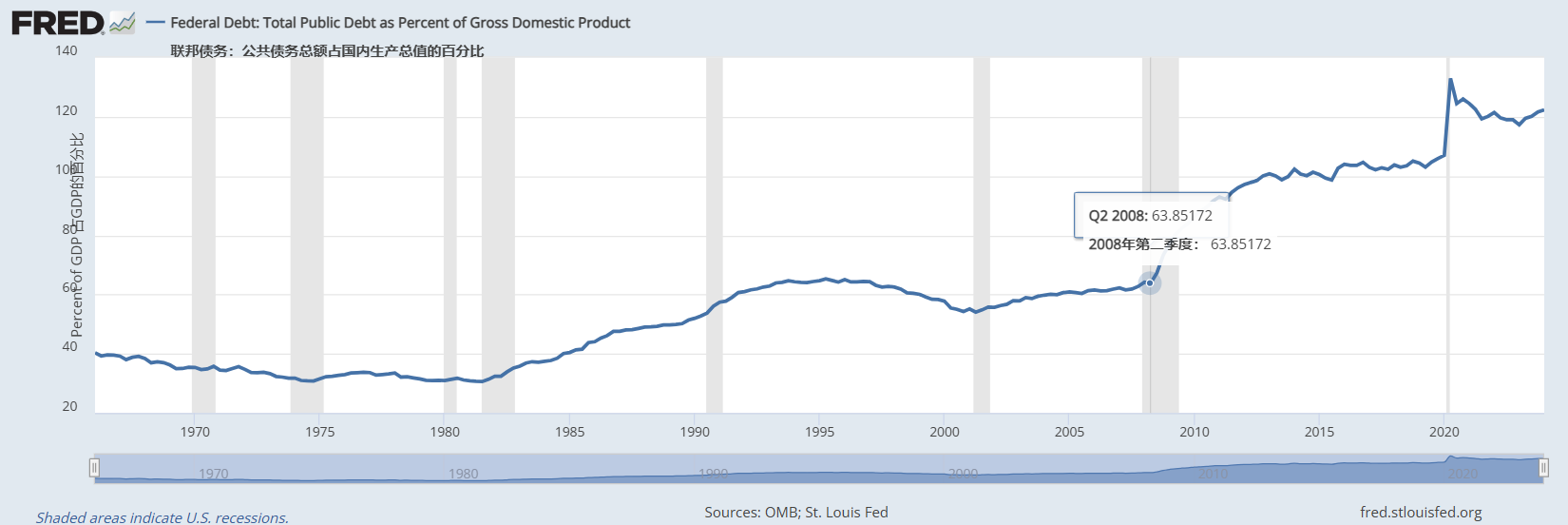

到这里,掏出那个经典指标:债务占GDP比重——债务/GDP。

这是用来衡量一国政府负债是否过于恶化的情况。

来看美国的情况,从2008年之后,债务比重快速飙升,从63%飙到了24Q1的122%。

一个国家的债务超过了GDP,大家可以理解为支出超过了收入,如果以公司角度来看,这家公司必然是连年亏损的,以家庭角度来看,也是迟早要破产的。

但是,为什么美国经济还没崩?还能蹦跶繁荣了这么多年?

———— 接下来,为大家分享增量信息 ————

原因是利率:20年之后的美债发行利率极低,所以实际要还的钱并没有那么多。

我们都知道,还债的压力来自于本金+利息。

但对于国债、政府债来说,通常是借新还旧,无限滚下去的。

所以,真正的还债压力,只有利息。

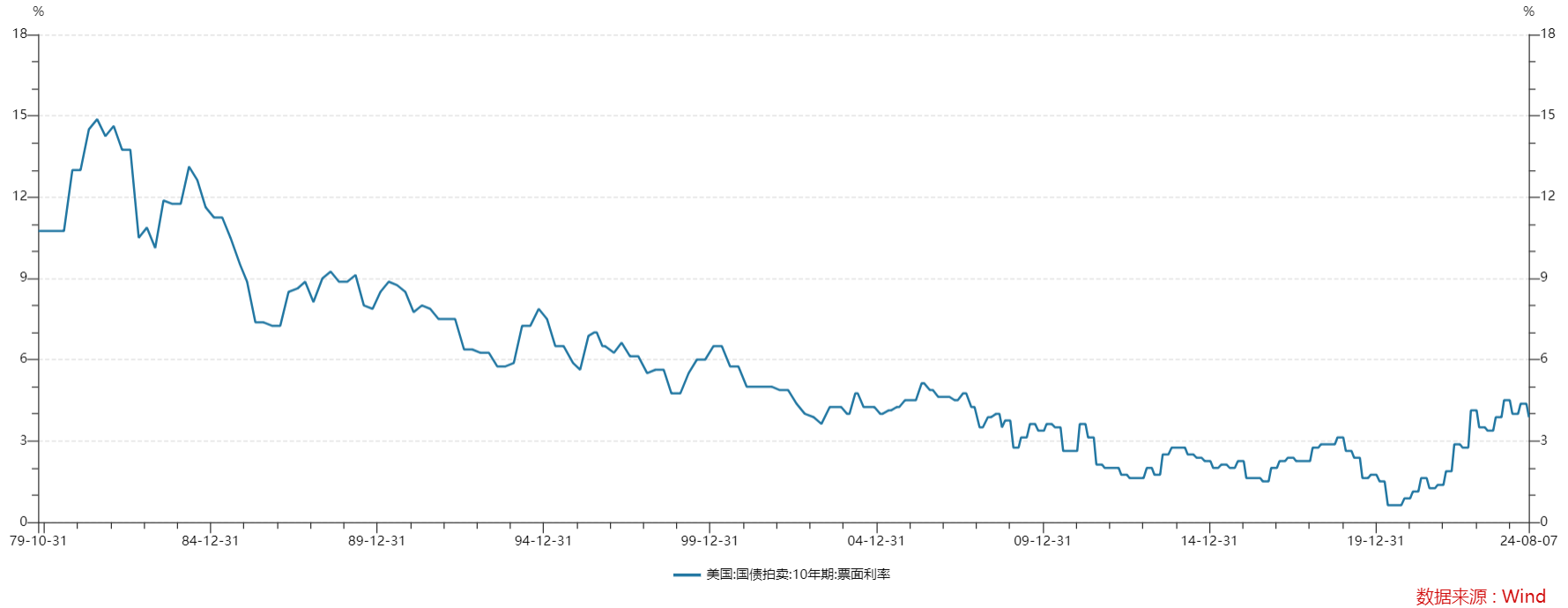

下面是美国十年期国债的票面利率。

是决定美国抵押贷款利率的基准,是世界上流动性最强、交易最广泛的债券。

可以看到,票面利率是长期下降的,直到疫情结束快速加息,才出现了明显的回升。

23年12月票面利率最高4.5%,最新的24年8月票面利率3.88%,近期的票面利率就维持在这个区间。

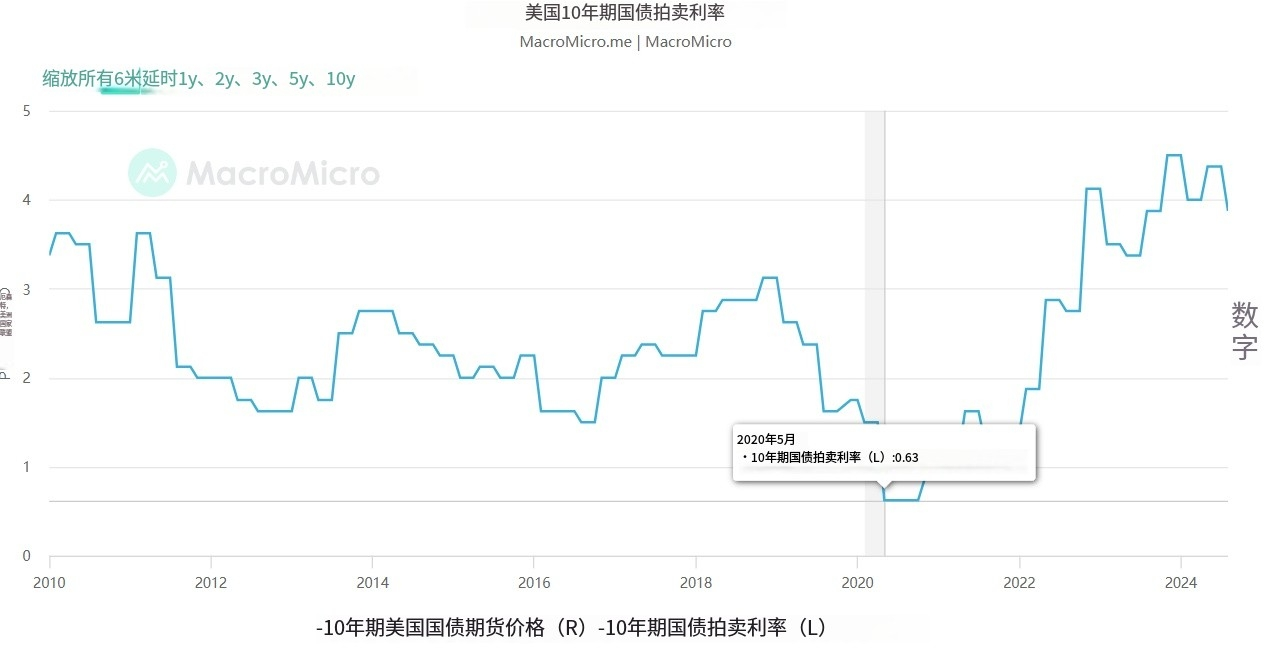

而2020年的降息,票面利率直接压到了0.63%,四舍五入约等于没有。

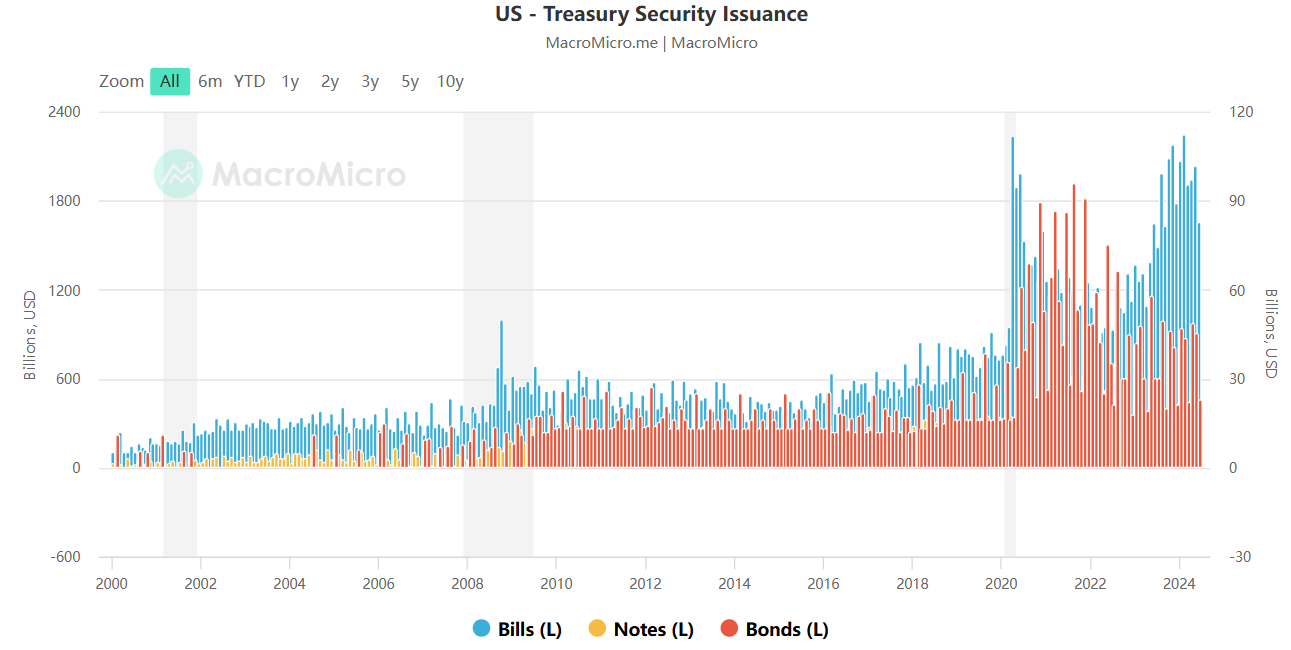

然后美国干了什么呢?看下图,配合疫情,2020年疯狂飙升的发债量。

简单介绍一下三种美国政府债券:

Bills - 国库券(短期国债):是期限最短的政府债券,通常期限为几天到一年不等。

Notes - 国库票据(中期国债):中期债券,期限通常为2年到10年之间。票据的利息每半年支付一次,票据到期时本金一并偿还。

Bonds - 国债(长期国债):国债(Treasury Bonds, T-Bonds)是长期债券,期限通常为10年以上,常见的期限是30年。每半年支付一次利息,本金在到期时偿还。

小结:美国用约等于0的利率发了大量债务,只要经济不崩,能把本金置换了,还利息的压力轻松,需要考虑的只有通胀。不只是美国这样干,日本也是。而加息,正是因为通胀来了,不然接着奏乐接着舞。

二、接下来,重点看不同利率时期,不同期限的债券发行量(!!!重点来了!!!)

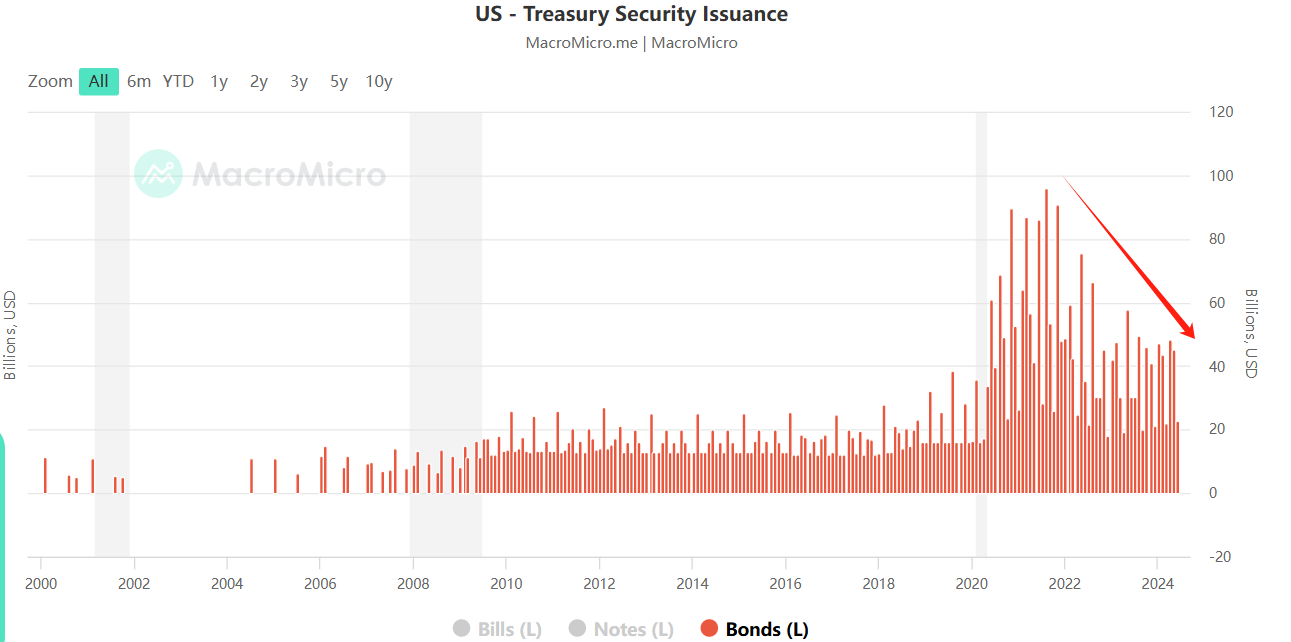

Bonds,长期国债,通常10年以上。可以看到2010年之后发行量开始增大,2020年飙升了好几倍,2024年高利率环境下,发行量明显下降。

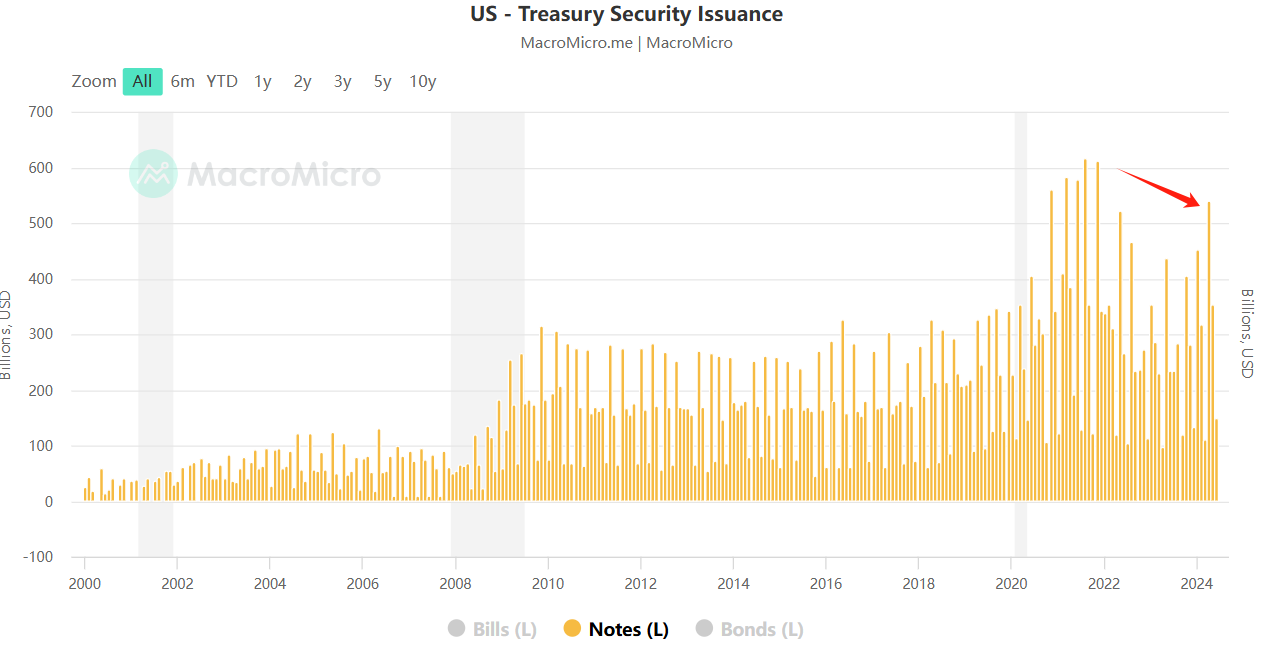

Notes,2-10年期国债,从08年次贷危机后开始QE,发行量飙升,在2020年又上升了一个量级,但不如Bonds长期国债的增长倍率那个明显。

2024年的高利率环境下,可以看到发债量有所下降。

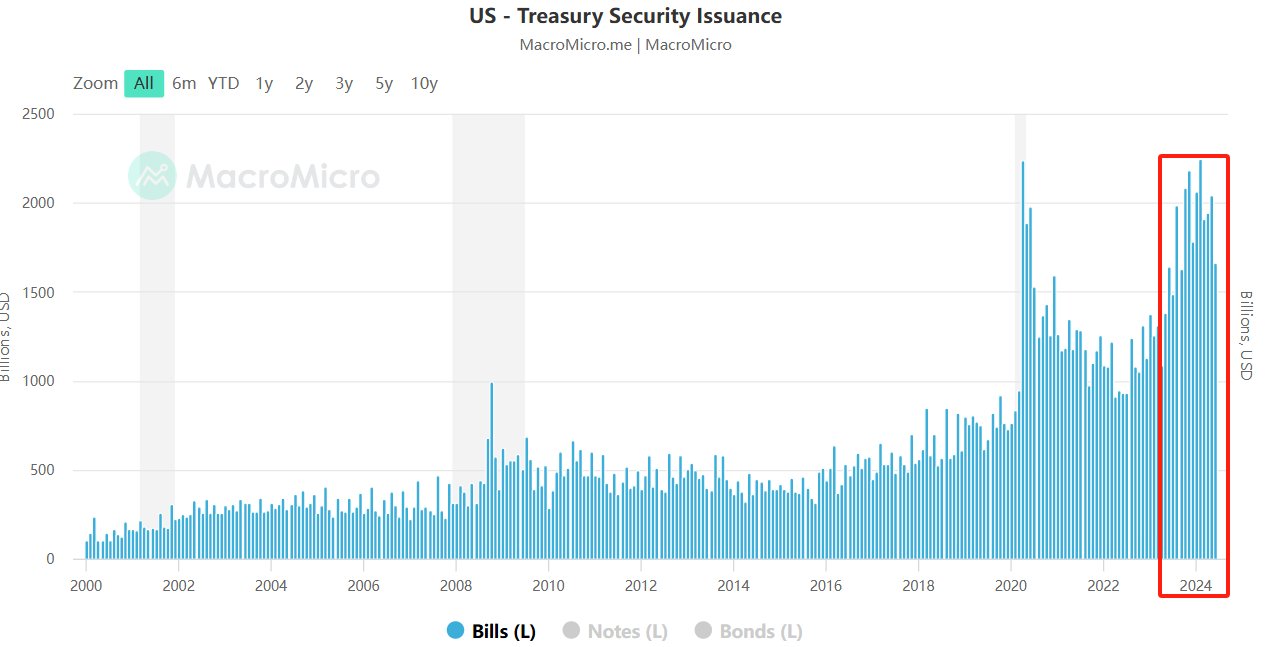

Bills期限最短,通常1年内。2020年发行量飙升,2024年虽然利率高,但发行量也没有减少。

梳理一下具体现象:(!!!重点!!!)

1、 从08年QE之后,美国整体发债量都开始猛增,这是QE带来的必然结果。

2、 在2020年利率极低接近0利率时,美国史诗级放水,发债率远超过去。

3、 在加息到2024年的过程中,新发的长期债在减少,而新发的短期债依然保持在较高水平。

我的看法是:

1、 美债是财政部发的。财政部在高利息环境下,用短债替代长债,为了防止锁定过高的利息,防止利息压力过大造成财政赤字的巨大压力。

2、 借新债还旧债,这是所有政府的传统艺能。无论是期限最短、发行量最大的的1年期Bills,还是发行量次高的2-10年期Notes,它们都正在迎来大面积置换的时候。时间从2020年发债高峰期往后推,现在已经是2024年,如果延长到2030年,意味着10年期以上的Bonds也要加入这个行列。

3、 因此,接下来美国政府面临的情况无非只有2种:

(1)顶着高利息环境,发新债还旧债,硬抗利息压力。这需要美国经济异常强劲,通常我们认为GDP增速要大于利率,即美国GDP至少要干到4%以上,这还没算通胀。如果按照2%的通胀算实际利率(名义利率+通胀率),美国GDP要飙到6%以上,谁给它的自信和勇气?

(2)降息,目前用发短债的形式等待美联储降息到比较低的水平,然后开始发中长债去置换过去的债务。

我认为,目前财政部正在发短债,就是在面对第2种情况。

给大家提供一些用来八卦的增量信息——美国第78人财政部长耶伦的背景:

耶伦出生在纽约的犹太家庭。父亲是家庭医生,母亲是小学教师。

耶伦是耶鲁大学经济学博士,师从诺贝尔经济学奖获得者詹姆斯·托宾,就是发明托宾Q理论的那位。

耶伦的丈夫是经济学家乔治·阿克洛夫。

耶伦的儿子罗伯特是经济学教授。

耶伦在2014到2018年担任美联储第15任主席。

所以,你说这种背景的耶伦奶奶,她是

被迫最近只发短债,等待接受美国财政部被美联储无情抛弃的命运?

还是她已经知道了鲍威尔爷爷接下来一定会降息?

大家可以大胆去想。

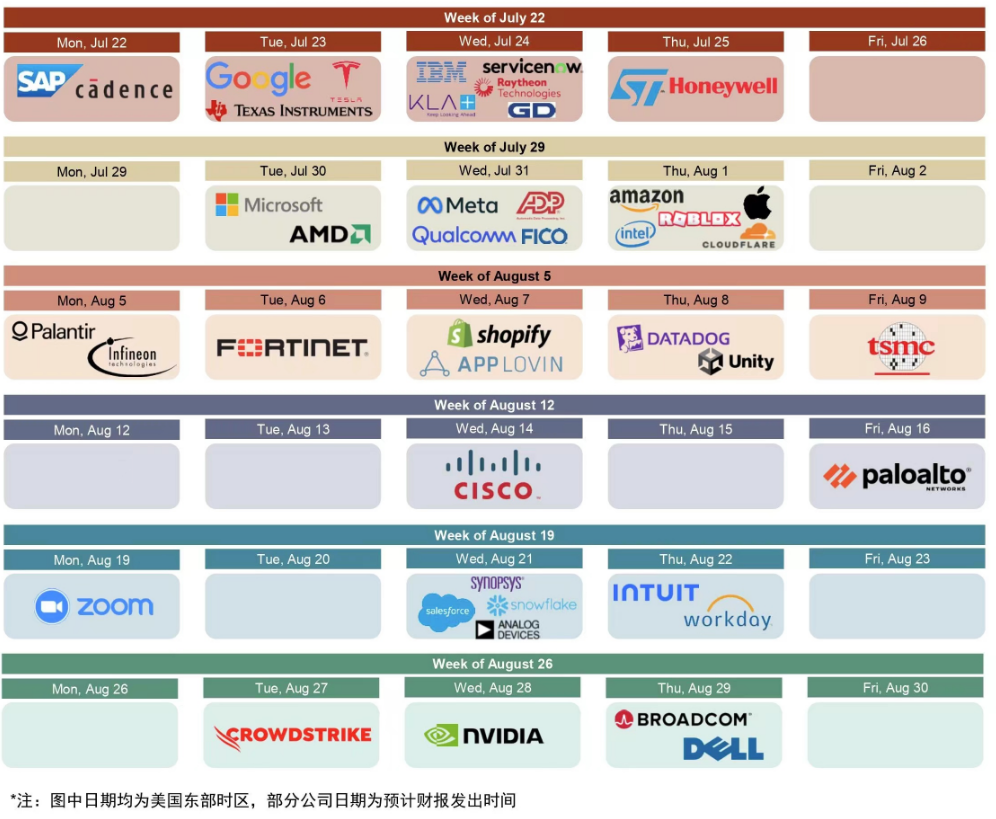

终于,我不再纠结美联储会不会降息了。接下来的心思可以放在,以降息为前提下,该具体怎么在美股上建仓消费的问题。

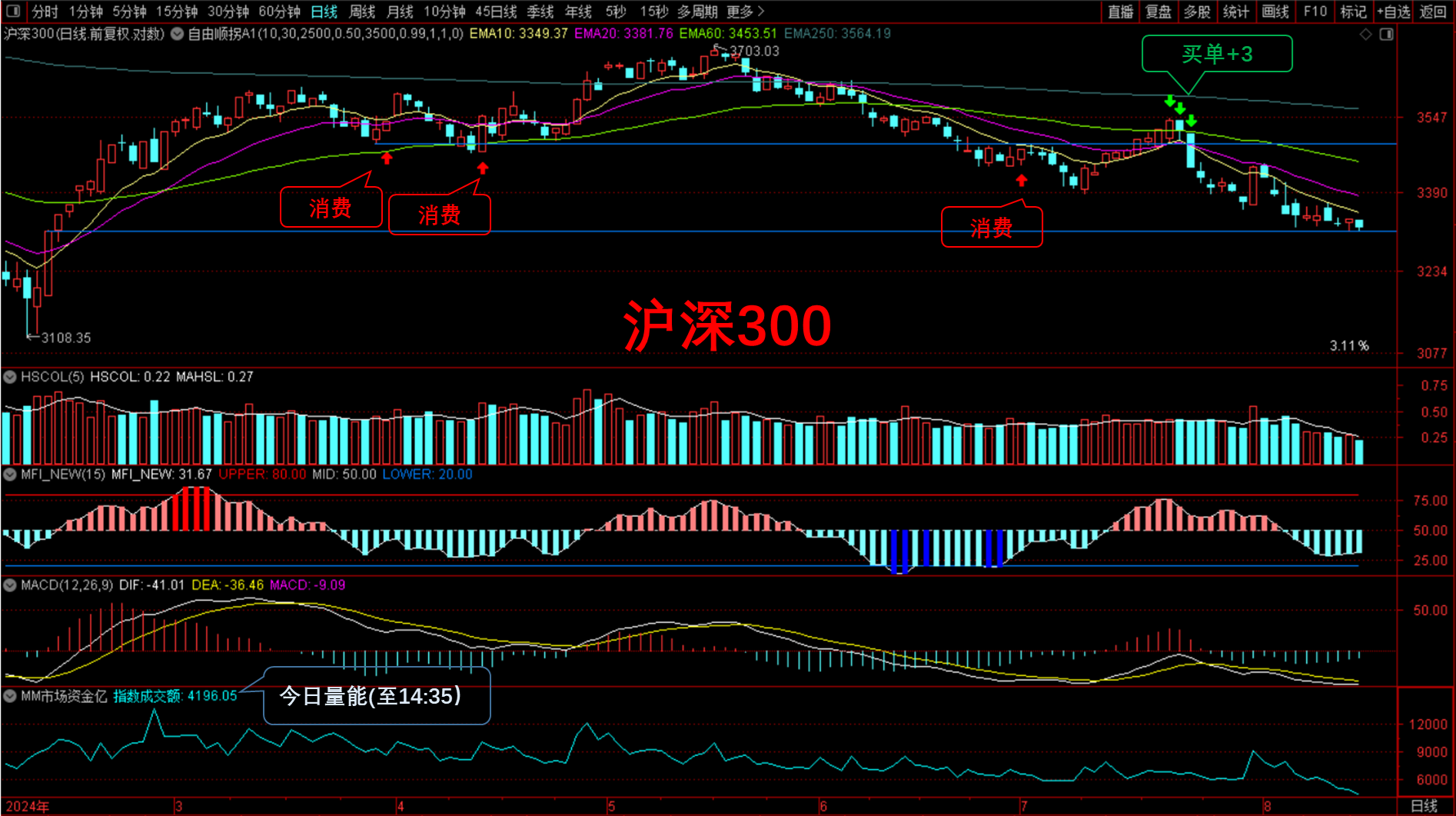

美股:今日纳指没消费,最近反弹的不错,需要它越过19500。目前判断还会出现一次回落,原因在日元套息交易可能还会引发抛压,具体见我主页这篇文章《日元套利资金卖干净美股了没?再大跌美联储会降息救市吗?》。另外,市场在经历一次大跌之后,对估值的重新认知达成需要时间,会通过反复波动完成,我需要看这次拐点的强度,再判断。不过若有机会把在高位消费的成本置换到低位,我还是会主动去做的。

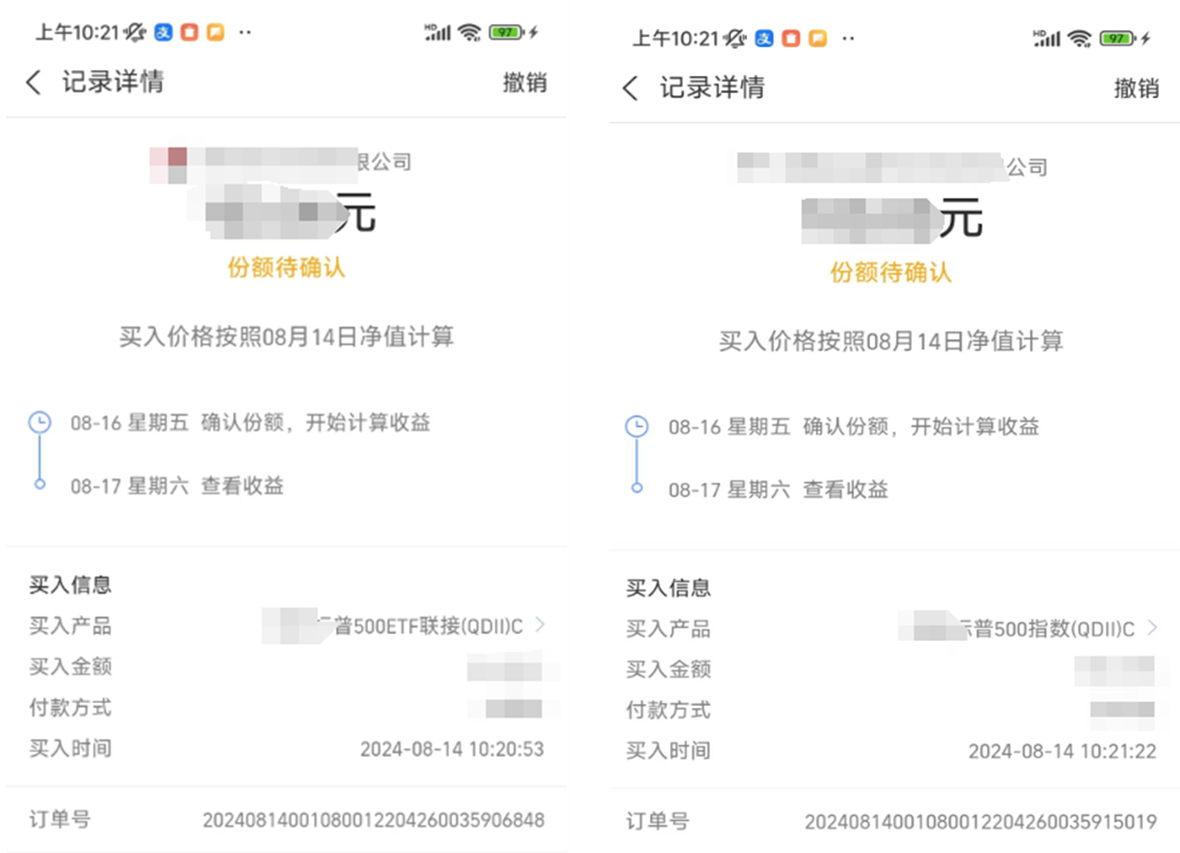

标普消费+1,限购没办法,持续消费ing。

国内:目前处于休息状态。这一次,我觉得地量未必见地价,地价之后也未必就能赚钱。这两天会再写一篇帖子分享一下这方面的想法。机会,再看吧,目前还没产生那种值得一试的直觉。

*** 做合格金融消费者,从记账开始!***

海外消费记录:今日纳指无消费,新增标普消费

Ps:在国内盘中下的美股QDII订单,对应的是当日晚上的美股收盘价,实际消费值是下图标记的下一根K线。

国内消费记录:今日无消费

< 分享增量信息,提升决策质量。记录真实消费,每个交易日2点半-3点前分享消费记录。如果你感兴趣,欢迎点赞关注,留言讨论,咱们交个朋友。>

风险提示:以上为个人观点,不构成买卖建议。市场有风险,投资须谨慎。

$纳斯达克(QQZS|NDX)$$标普500(QQZS|SPX)$$上证指数(SH000001)$

#AI眼镜火了,A股哪些公司受益?##AI链股票强势反弹,上车机会来了?##三折叠屏新机来了?产业影响几何?##碳酸锂价格屡创新低,何时触底?##炒股日记#

本文作者可以追加内容哦 !