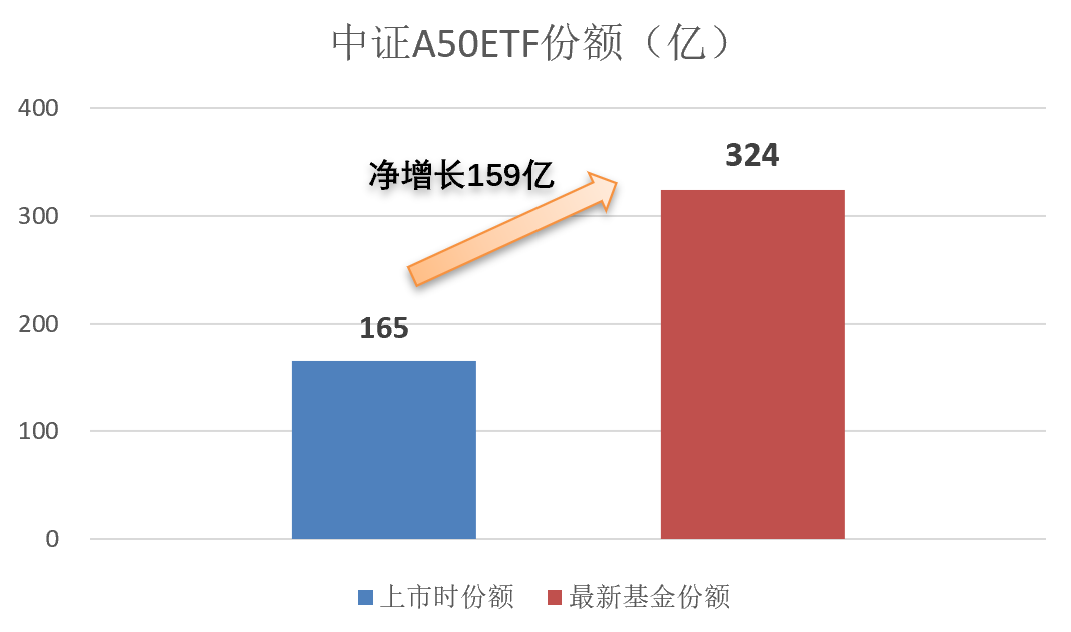

虽然今年股市行情较为低迷,但你知道吗?弱市行情中也有相对受资金青睐的品种,例如有一类宽基品种受到了资金的追捧,该类ETF的份额增长了159亿份(数据来源:wind,沪深交易所,时间区间20240312~20240813),资金大胆逆势加仓,原因为何?

今天咱们就来说说跟踪中证A50指数的ETF。

中证A50指数是今年(2024年)1月2日中证指数有限公司才推出的新指数,3月份,10只跟踪中证A50指数的ETF成立并上市,这10只基金上市时的份额仅有165亿,随着时间的推移,其份额逐步增长,截至2024/8/13,10只基金最新的份额总计已经达到324亿,相比ETF刚上市时增长96%,接近翻倍。(数据来源:wind,沪深交易所,时间区间20240312~20240813)

(数据来源:wind,沪深交易所,时间区间20240312~20240813)

那么为什么跟踪中证A50指数的ETF会受到如此多资金的青睐?

主要原因有三点——

第一,重要的是指数成份股较为优质。中证A50指数从各行业龙头上市公司证券中,选取市值最大的50只证券作为指数样本,以反映各行业最具代表性的龙头上市公司证券的整体表现。指数目前前五大成份股分别是贵州茅台、宁德时代、中国平安、招商银行、长江电力,都是我们耳熟能详的公司。(备注:前五大成份股来源:wind、中证指数官网,截至20240813。上述个股仅供展示指数成份股,非个股推荐,也不构成任何投资建议。)

第二,今年经济大环境也更有利于大市值的龙头公司。在全球经济相对疲软的情况下,龙头公司在很多方面都更有优势,比如市场地位、加杠杆能力以及出海等扩张途径等方面,不仅业绩有望持续稳定增长,相对其他股票盈利能力的优势或也将不断扩大。数据也显示出,2023年以来大盘龙头基本面呈现持续改善态势,尤其相对小盘优势愈发显著。

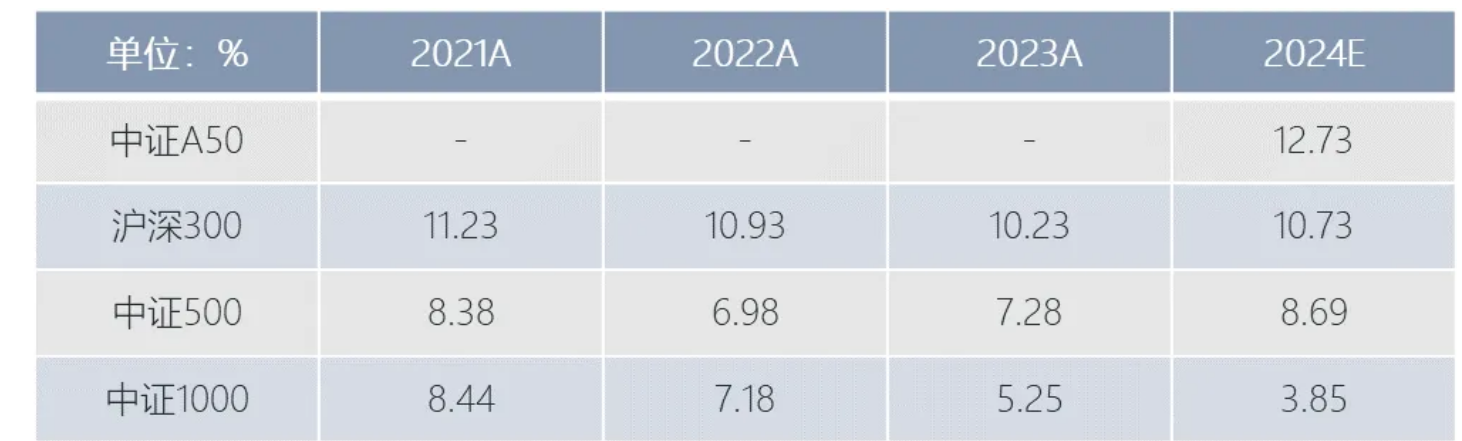

部分宽基指数 2021年~2024年ROE

数据来源:WIND,截至20240813;2021年~2023年数据为年报数据,2024年数据为wind券商一致预测数据。历史数据不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险。对于以上引自外部机构的观点或信息,仅供参考,华泰柏瑞不对其观点或信息的真实性、准确性、完整性做任何实质性的保证或承诺。

第三,当前市场估值处于低位区间,跟踪中证A50指数的ETF或成为不少资金加仓的选择。

中证A50指数最新的估值数据——

最新市盈率(TTM):15.15倍(历史分位:22.58%)

最新市净率(TTM):1.88倍(历史分位:9.68%)

股息率:3.30%(历史分位:100%)

十年期国债收益率:2.17%

(数据来源:wind,截至20240813,历史分位均为中证A50指数发布以来的数据,指数发布日期为20240102。注:投资国债和投资股票的风险特征不同,投资者进行投资时应当全面考虑投资风险。)

可以看到当前中证A50指数仍然估值偏低,无论是市净率还是市盈率都处于指数成立以来较低的分位数,而股息率的绝对数值已经超过3%,或已具备一定的性价比优势。

总的来看,在今年以来的弱市行情中,跟踪中证A50指数的ETF份额还能接近翻倍的增长,足以说明资金对它的认可;其次,指数及其成份股基本面优秀,算是A股“核心资产”的集中地。尽管当前市场仍存在较大的不确定性,但跟踪中证A50指数的ETF及其联接基金或许是长期配置权益类资产的选择之一。

$中证A50ETF(SH563350)$$华泰柏瑞中证A50ETF发起式联接A(OTCFUND|021222)$$华泰柏瑞中证A50ETF发起式联接C(OTCFUND|021223)$$沪深300ETF(SH510300)$$A股ETF(SH563330)$$中证1000增强ETF(SH561590)$

风险提示:以上内容仅作为投资者教育,内容具有时效性,不作为任何投资建议或承诺及法律文件,亦不构成基金宣传推介。文中数据仅为历史数据,不代表未来,不作为基金业绩表现的承诺或保证,请投资者关注投资风险。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

本文作者可以追加内容哦 !