截至8月14日,今年以来被动指数型基金指数和偏股混合型基金的收益率是分别是-8.25%和-10.83%,也就是说,不管你持有的是指数基金还是主动基金,今年以来的平均亏损幅度都在10%附近。

懒人养基梳理了股票持仓不低于60%的全部8838只权益基金,发现依然有1417只获得了正收益,它们的平均收益率为6.13%。

下面就来看看都是些什么基金,又有什么特点。

01 平均收益率最高的是QDII基金

228只QDII基金获得了正收益,平均收益率达到13.62%,在所有正收益权益基金种类中最高。

收益率前20QDII基金详见下表,大部分是投资美股科技的指数基金或主动基金,还有少量投资新兴市场和港股国企的基金。

(数据来源:Choice数据)

其后的200余只正收益QDII基金的投资方向也大致上是美股科技、包括新兴市场的外围股市,以及中概互联、恒生指数和港股上市的中国国企。

港股经过历史上首次4年连跌后,今年走势虽然也几起几落,但反弹还是今年的主基调。

228只QDII基金的平均规模为17亿元,规模超过百亿的基金有6只,包括2只纳斯100ETF,1只中概互联ETF,1只恒生指数ETF,1只标普500ETF和1只H股ETF;而迷你基金也不少,差不多一半的基金规模小于2亿元。

02 数量最多的是主动权益基金

877只主动权益基金获得了正收益,超过全部1417只正收益权益基金60%的比例,平均收益率为5.22%。

收益率前20的主动基金详见下表,包括知名基金经理鲍无可、刘旭、王鹏等管理的基金。

(数据来源:Choice数据)

主动基金的投资方向较为分散,获得正收益基金的持仓以银行、石油石化、有色金属、公用事业、家用电器等行业为主。

877只主动基金的平均规模为6.3亿元,百亿规模基金仅2只,分别是焦巍管理的银华富裕主题和赵枫管理的睿远均衡价值三年持有混合。

03 正收益指数基金292只

其中被动指数型基金238只,平均收益率7.73%;增强指数型基金54只,平均收益率2.08%。

被动指数型基金的平均规模14.9亿元,略高于增强指数型基金11.79亿元的规模。

收益率前20的被动指数型基金明细详见下表,以银行行业指数基金为主,还有几只跟踪富时中国国企开放共赢指数的基金。

(数据来源:Choice数据)

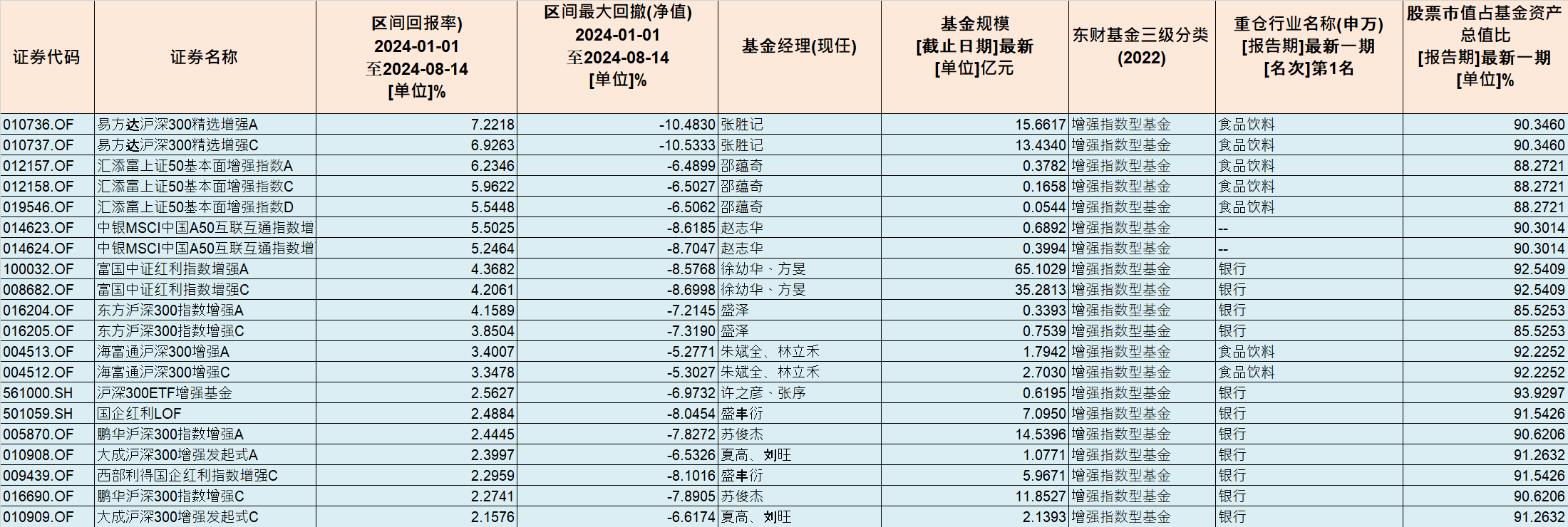

增强指数型基金收益率前20则以沪深300指增和红利指增为主。

(数据来源:Choice数据)

红利、价值、大盘、上游资源等是收益率为正的指数基金主要的投资方向。

04 20只股票对冲型基金(中性策略)

这种策略同时持有多头和空头仓位,使投资组合的市场风险暴露接近于零,以追求稳定的收益为投资目标。

(数据来源:Choice数据)

如果利率趋近于零,此类策略可以作为债基等固收策略的替代产品。

因此,懒人养基对此给予了较为密切的关注。

但说实话,2022年和2023年公募中性对冲策略的表现乏善可陈,也就是说,目前的策略还需要不断的迭代和改进,否则绝对收益目标就很难实现。

$纳指ETF(SH513100)$$银行ETF(SH512800)$$银华富裕主题混合A(OTCFUND|180012)$

#神秘资金又抄底?沪深300ETF放量##【悬赏】2024中报来袭,谁的表现更胜一筹?##【有奖】我与ETF不得不说的故事#

本文作者可以追加内容哦 !