荣昌生物一度被视为中国ADC企业的龙头。

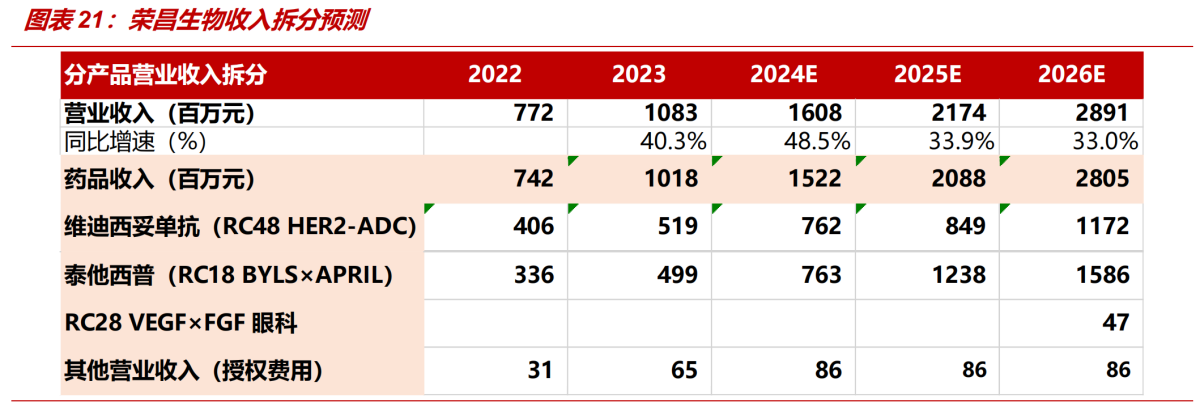

作为国内的“ADC一哥”,近日荣昌生物披露了2024年中期业绩:实现总营收7.42亿元,同比增加75.59%。这一成绩主要得益于泰它西普和维迪西妥单抗两款产品的强劲销售增长。

荣昌生物正站在新药研发的关键冲刺阶段,步入了发展的关键时期。

01

营收大增75.59%

当前,荣昌生物已顺利将两款产品商业化,分别为自身免疫药物泰它西普和抗肿瘤产品维迪西妥单抗。

具体而言,泰它西普(代号RC18)于2021年3月在国内获批用于治疗系统性红斑狼疮,今年7月又获NMPA批准针对类风湿关节炎的新适应症;维迪西妥单抗(代号RC48),分别于2021年6月、12月获NMPA批准用于治疗胃癌、尿路上皮癌。

得益于两款产品的强劲销售,2024年上半年,荣昌生物的总营收较去年同期激增75.59%,达到4.22亿元。其中,第二季度单季实现营收4.11亿元,同比增长61.82%,环比也实现了24.55%的增长。

在商业化方面,荣昌生物采取了多项策略,除了迅速让产品纳入医保目录,还分别组建了自免和肿瘤两个商业化团队。截至今年6月30日,自免商业化团队已组建约800人的销售队伍,已准入超过900家医院;肿瘤商业化团队已组建近600人的销售队伍,已准入超过700家医院。

图片来源:中泰证券研报

与此同时,随着两款核心产品不断拓宽市场,准入医院和覆盖药房数量显著增加,商业化团队的一线销售人员规模不断扩大,以及加大市场推广力度,使得上半年销售费用同比增长11.28%至3.9亿元。

不过,得益于产品销售增速快于销售费用的增长,以及公司加强成本控制、提升效率,使得销售费率较上年同期下降了30%,充分体现了荣昌生物在市场拓展、成本管控及策略优化等多方面所取得的显著成效。

此外,随着新药研发管线的增加,多个创新药物处于关键试验研究阶段,尤其是海外临床进展加快,相关临床试验费、材料费、测试费等费用增加,导致上半年公司研发费用同比增长49.18%至8.06亿元。

而研发费用的大幅增加,导致荣昌生物归母净利润同比减少。同时,截至今年6月30日,公司总现金储备为8.76亿元,较去年同期有所减少。

不过,针对现金流管理,荣昌生物表示在资金方面做了充分的准备,包括账上有一定的现金储备、商业化带来一定规模的现金流、拥有充足的银行授信、潜在的国际合作和资本市场融资。同时,公司还计划通过定增募资不超过19.53亿元,以推动RC18、RC48及RC28等产品的临床研究进程。

值得一提的是,当前荣昌生物所面临的挑战,恰恰反映了其正处于发展的关键节点。

02

未来发展的关键

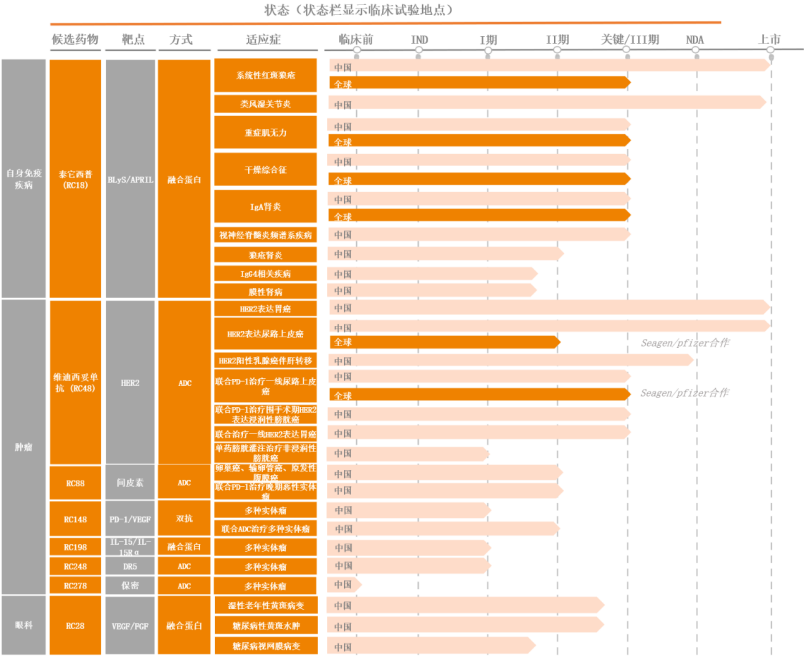

已处于临床后期的众多管线,是决定荣昌生物未来发展的关键。

短期来看,已有多个适应症处于Ⅲ期临床的泰它西普和维迪西妥单抗,以及临近商业化的RC28,将是充盈公司现金流的有力支撑。

今年7月,泰它西普获国家药监局批准第2项适应症:联合甲氨蝶呤,用于对甲氨蝶呤疗效不佳的中、重度活动性类风湿关节炎(RA)成人患者。这进一步拓宽了泰它西普的临床应用范围,有望为公司带来新的增长点。

另外,泰它西普还有多个适应症已处于临床Ⅲ期阶段,包括在美国开展的系统性红斑狼疮(SLE)、原发性干燥综合征(中美两地同步开展)、IgA肾炎(中美两地同步开展)、重症肌无力(MG)、视神经嵴髓炎频谱系疾病(NMOSD)。

8月13日,荣昌生物宣布,泰它西普治疗MG的III期临床研究已达到主要终点,将择机向NMPA递交上市申请。根据弗若斯特沙利文报告,全球MG患者人数预计2025年达到114.6万,中国患者人数约为21.67万。

荣昌生物主要研发管线情况

图片来源:荣昌生物财报

维迪西妥单抗(RC48)是首个国产抗体偶联药物(ADC),靶向HER2,目前已在中国获批治疗胃癌、尿路上皮癌(UC)。

目前,荣昌生物针对RC48开展了多个单药或联合用药治疗不同实体瘤的临床试验,其中RC48治疗HER2阳性乳腺癌伴肝转移患者的Ⅲ期临床研究已达到主要终点、RC48联合PD-1治疗围手术期HE2表达浸润性膀胱癌已处于III期临床、合作伙伴Seagen正在开展RC48联合PD-1治疗一线UC的III期临床研究。

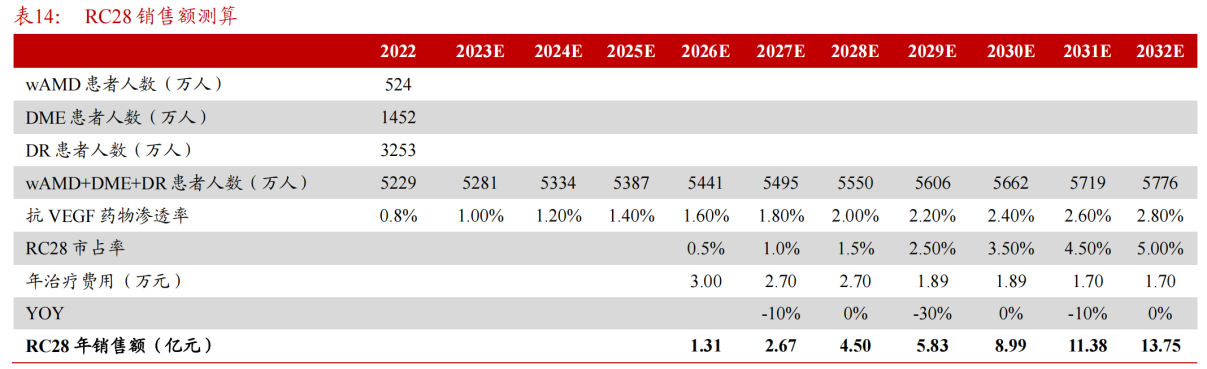

临近商业化阶段的RC28,是荣昌生物在眼科领域的核心产品。

RC28是用于治疗眼部疾病的VEGF/FGF双靶点融合蛋白,目前正在开展针对湿性老年黄斑变性(wAMD)和糖尿病黄斑水肿(DME)的III期临床试验,以及治疗糖尿病视网膜病变(DR)的II期临床试验。

市场认为,眼科治疗药物是极具市场潜力的“黄金赛道”,主要是由于患者基数庞大,2022年中国wAMD、DME和DR患者人数分别达到524万人、1452万人、3253万人。

据浙商证券研报显示,2022年抗VEGF药物雷珠单抗、康柏西普、阿柏西普的样本医院销售额均达到3亿元以上,目前国内抗VEGF药物市场规模已超过40亿元,预计RC28三项适应症在2026-2028年获批上市,国内销售峰值将超过10亿元。

图片来源:浙商证券研报

03

管线梯队全面开花

研发管线梯队和技术平台,是创新药企实现持续发展的基石。

基于此,荣昌生物打造了三大具备自主知识产权的核心技术平台,包括抗体和融合蛋白平台、ADC平台和双功能抗体平台。

除了泰它西普、维迪西妥单抗和RC28,荣昌生物的管线梯队还拥有5个处于临床开发阶段的分子,包括RC88、RC148、RC198、RC248和RC278,药物类型包括ADC、融合蛋白和双抗。

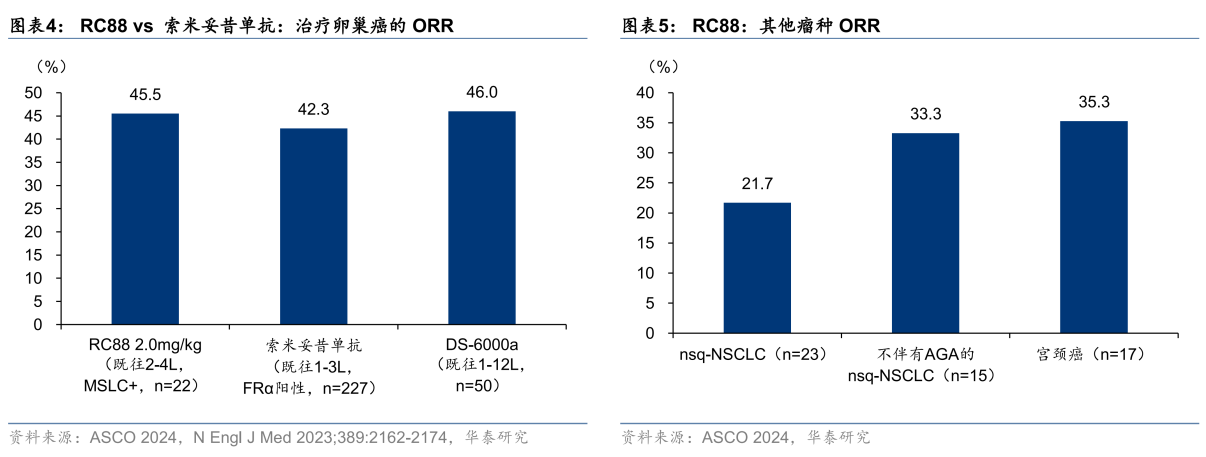

RC88是具有FIC潜力的新型间皮素(MSLN)靶向ADC,用于治疗MSLN阳性实体瘤,其作用机制与维迪西妥单抗类似,正在开展用于治疗铂耐药复发性上皮性巢癌、输管癌和原发性腹膜癌(PROC)患者II期临床试验,以及联合PD-1注射液治疗晚期恶性实体瘤患者的I/IIa期临床研究。

MSLN高度表达于间皮瘤、和巢癌,当前针对MSLN靶点的药物类型众多,而MSLN ADC管线以海外药企布局为主,国内管线稀少。

今年6月,荣昌生物在ASCO年会上公布了RC88针对巢癌、非鳞状非小细胞肺癌和宫颈癌的I/II期临床研究结果。值得一提的是,辉瑞在2023年12月以总额11亿美元引进了和铂医药子公司诺纳生物MSLN ADC药物HBM9033的全球权益。

图片来源:华泰证券研报

RC148(PD-1/VEGF双抗)是荣昌生物双抗平台首个进入IND阶段的产品,正在开展治疗局部晚期不可切除或转移性恶性实体瘤的I期临床,以及联合ADC治疗多种实体瘤的II期临床试验。

PD-(L)1/VEGF双抗深受海外药企青睐,目前已达成多项License out交易:康方生物就依沃西单抗(PD-1/VEGF双抗)与Summit达成总额50亿美元合作,普米斯生物就PM8002(PD-L1/VEGF双抗)与BioNTech达成超10亿美元合作,宜明昂科就IMM2510(PD-L1/VEGF双抗)和CTLA-4抗体IMM27M与Instil Bio达成超20亿美元合作。

巨大的市场潜力,自然吸引不少药企进军PD-(L)1/VEGF双抗领域,除上述药企外,已进入临床阶段的还有三生制药SSGJ-707、神州细胞SCTB14、君实生207和天士力控股子公司天士力生物B1962等。

RC198是IL-15和IL-15R的Fc融合蛋白,具有广谱抗肿瘤的潜力,正在开展单药治疗晚期恶性实体瘤的I期临床试验,目标肿瘤类型包括但不限于黑色素瘤、尿路上皮癌、肾细胞癌等。

RC248是新型DR5靶向ADC,用于治疗多种实体瘤,目前正处于I期爬坡的研究阶段;RC278也是一种用于治疗多种实体瘤的新型ADC药物,目前尚处于临床前研究阶段,靶点处于保密状态。

04

结语

营收大增75.59%的亮眼业绩,显著展现了荣昌生物商业化速度的明显提升。而研发费用的攀升,也揭示出荣昌生物正站在新药研发的关键冲刺阶段,面临至关重要的转折点。

从强劲的研发势头和定增方案可以看出,荣昌生物正在积极备战,全力冲刺产品研发的“最后一公里”,完成蜕变。

参考资料:

1.荣昌生物的财报、公告、官微

2.中泰证券、浙商证券、华泰证券研报

$荣昌生物(SH688331)$$康方生物(HK|09926)$ $三生制药(HK|01530)$

@东方财富创作小助手 #【悬赏】2024中报来袭,谁的表现更胜一筹?# #李大霄最新研判:2839或是历史大底# #【有奖】我与ETF不得不说的故事# #猴痘疫情来势汹汹,A股公司谁能出战?#

本文作者可以追加内容哦 !