作者|深水财经社 冰火

一向暴利的眼镜也要卖不动了?刚刚发布2024年中报的眼镜上市公司第一股的业绩让我们大跌眼镜。

8月21日晚间,中国镜片“销冠”明月镜片(301101)发布半年报,今年上半年,营收与净利均创出2021年上市以来最低半年度增速。$明月镜片(SZ301101)$

这些年,各种公开研究资料显示,中国儿童和成年人近视率连年攀升,按理说眼镜是必需品,而这个行业的暴利也是众所周知的,为什么今年眼镜销售也增长疲软呢?

01

丹阳眼镜标杆业绩增速疲软

江苏丹阳——一座有着“中国眼镜之都”称号的苏南小城,丹阳市坐拥1600多家眼镜相关企业,年产镜片占中国镜片销量8成左右,全球半数以上,妥妥的世界第一。

明月镜片成立于2002年,于2021年12月A股上市,是丹阳市第一家上市的镜片企业。

从股权架构上看,明月镜片是一家“家族企业”。公司实控人谢公晚、曾少华、谢公兴直接及间接持股62.95%,董事长兼法人谢公晚和总经理谢公兴是兄弟俩,曾少华系谢公晚妹妹之配偶。

据半年报披露,今年上半年,公司实现营业收入3.85亿元,同比增长5.21%;归母净利润8897万元,同比增长11.04%。

从表面上看,明月镜片业绩还不错,营收与净利润“双增”。但深水财经社仔细观察发现,公司业绩增速已经大幅放缓,营收与净利润均创出2021年上市以来最差中报增速,并且营收与净利润增速均只有一年前的两成左右。

近期,弗诺斯特沙利文发布《2024中国眼镜镜片行业白皮书》,2023年明月镜片以12.4%的市场份额排名第一。

在这样一个充分竞争行业,这个市场占有率着实不低了,但是从公司的业绩来看,好像他们的成长速度并不是很亮眼。

WIND数据显示,自2018年以来,明月镜片的营收增速只有两年达到两位数,其中2020年因为疫情原因还出现了下滑,公司营收从5.09亿增长到2023年的7.49亿用了长达6年时间。

02

“回款难”埋隐患

深水财经社观察到,明月镜片应收账款大增,提坏账准备也在同比增长。

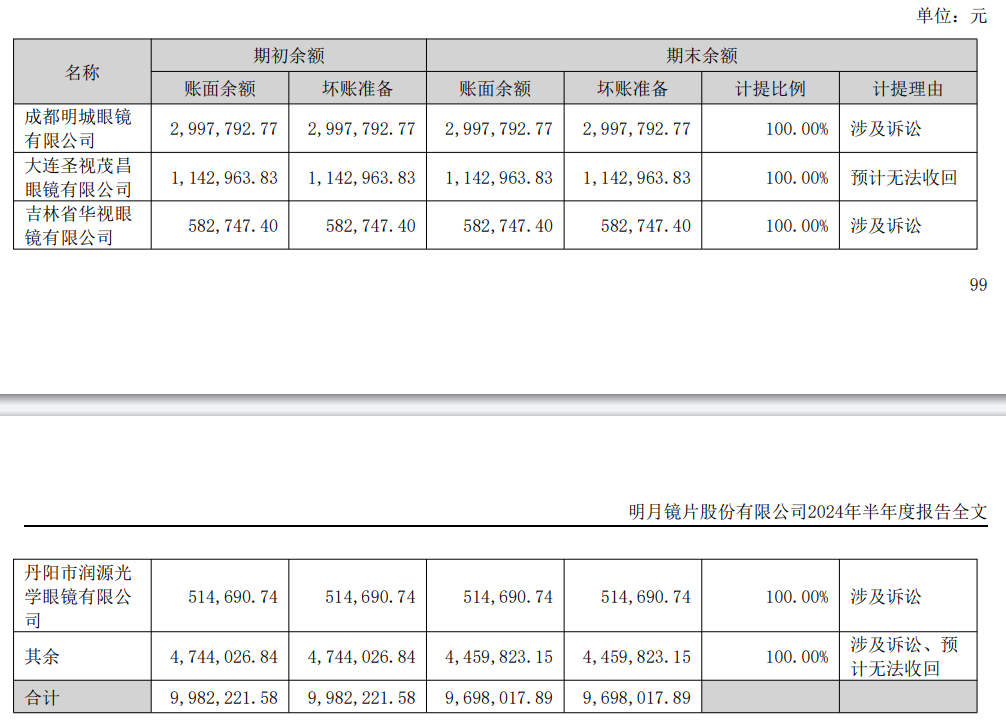

半年报显示,截至今年6月末,公司应收账款余额达1.68亿元,较上年末增约4400万,增幅达35%,占总营收比重44%;而同期计提应收账款坏账准备2144.73万元,较上年末增长12.18%。

具体来看,单家客户计提坏账准备超百万元的有两家。成都明城眼镜、大连圣视茂昌眼镜分别计提坏账准备299.78万元、114.30万元;其次为吉林省华视眼镜、丹阳市润源光学眼镜,分别计提坏账准备58.27万元、51.47万元。

明月镜片在半年报中表示,上述4家客户计提比例均为100%,计提原因皆为涉及诉讼、预计无法收回。

来源:明月镜片今年半年报

造成“回款难”的原因或许与明月镜片销售模式有关。

据半年报披露,公司销售模式采取直销为主、经销为辅。截至今年6月末,公司直销客户2396家(含医疗渠道)、“明月”品牌经销客户28家。上半年,直销渠道收入为2.13亿元,占总营收比重55.39%。

而由于直销客户体量相较于经销商较小,且数量众多,交易主体性质及经营管理结构更为多样和复杂,于是不免带来“回款难”的问题。

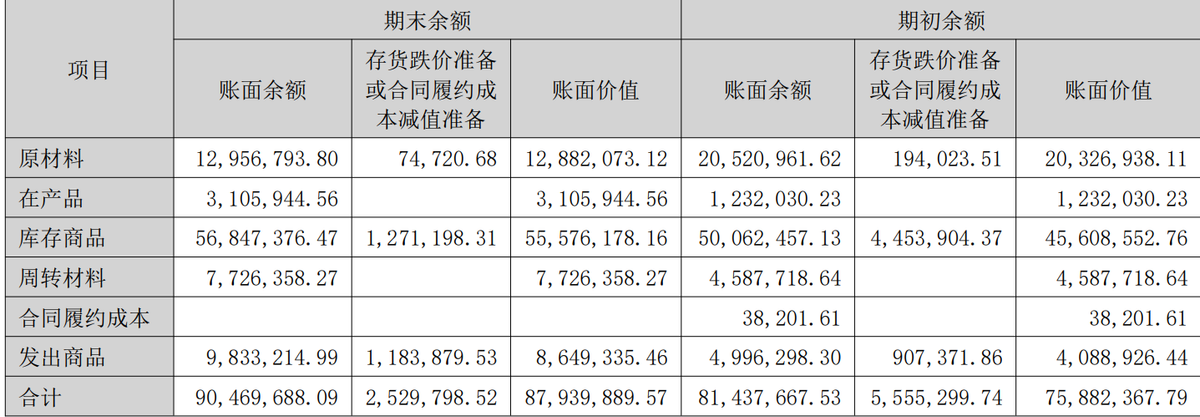

再观察公司的存货情况,虽然公司营收在持续增长,但是存货规模却是连年下降,这个作为生产制造企业似乎有点不合逻辑,至少应该同步增长或者增长略超营收增速。

数据显示,公司存货账面价值从2018年的1.23亿下滑到2024年上半年的0.88亿,比2023年末上升约1200万。由于存货规模持续下降,公司的存货计提的资产减值从2019年到2023一直是负值,今年上半年也只有约253万的减值计提,比去年末减少了216万。

再看公司现金流,上半年公司经营现金流净流入为7100万,比当期净利润少了近1800万,比2023年同期下降了约2400万。

出现这种情况可能是公司近年由于终端销售补偿所以主动降低产能,消化存货,减少库存风险。今年上半年下游客户回补库存,但是打款能力下降,公司不得不延长账期,导致应收款增长较快,现金净流入下滑明显。

03

陈道明代言,重销售轻研发

在外行人看来,眼镜业是一个“说不清、道不明”的暴利行业,业内有这样一句顺口溜:“20元的镜架,200元卖你是讲人情,300元卖你是讲交情,400元卖你是讲行情。”

2023年,明月镜片虽然登顶国内“销冠”,但其12.4%的市场份额,与位列中国市场销量前二的国际巨头蔡司、依视路相比,差距非常明显。

今年上半年,公司镜片业务占总营收比重达83%,堪称是“摇钱树”。不过,明月镜片的毛利率高达59.40%,但净利率却为24.43%,两者反差为何如此之大?

财报给出了答案。

明月镜片在营销方面,可谓毫不吝啬。公司先后重金邀请陈道明、刘昊然两位顶流明星为其代言。与此同时,广告在火车站、机场、公交车身、地标性楼宇等方面,随处可见,甚至形成了刷屏之势。

大手笔营销反馈到其财报上,就是其成本居高不下。数据显示,从2018年~2023年,公司销售费用从0.77亿元一路翻倍至1.47亿元。今年上半年,公司销售费用为7358万元,同比继续增长9.5%。

销售费用占了营收的近1/5,那么明月镜片研发投入又有多少呢?半年报显示,今年上半年,公司研发费用虽然同比增长三成,由于基数较低仅为1472万元,相当于同期销售费用的20%。

重销售轻研发的明月镜片,技术专利水平也与同业玩家存在明显差距。半年报数据显示,截至今年6月30日,公司拥有184项专利,其中38项发明专利、125项实用新型专利、21项外观设计专利。对比外资同行依视路,后者拥有的专利早已经过万。

品牌的塑造从来都是细水长流的过程。短期来看,“轻研发、重营销”确实让企业赚到钱;但长期而言,镜片行业护城河不高且极易被超越,如果明月镜片无法获取核心竞争优势,想要在市场竞争压力下生存或举步维艰。

公司似乎已意识到这点。8月22日,明月镜片在披露投资者关系活动记录表中表示,品牌和产品升级是公司不遗余力推进的事情,今年推出的浅底防蓝光镜片,消费反响非常不错;轻松控Pro2.0也已开始试销;下月预计将推出新一代1.74产品,相信未来也会带来一定增长。

04

今年股价跌四成,券商下调盈利预测

从二级市场走势来看,明月镜片半年报发布首个交易日,投资者纷纷用脚投票。截至8月22日收盘,公司股价下跌8.87%,报收25.06元/股,总市值50.50亿元。

虽然近日公司蹭上“AI眼镜”概念,4个交易日大涨40%,但今年以来累计下跌依然高达近40%。

明月镜片近期股价走势日K线图

对于公司是否有智能眼镜相关布局?

8月22日,明月镜片在披露投资者关系活动记录表中表示,公司线上平台目前在售的sasky智能眼镜属于基础产品。目前已有部分品牌企业展开研发合作,目前属于商业机密不便透露,

与此同时,明月镜片透露出智能眼镜的未来两大方向:

1、Meta和雷朋合作的形式,通过摄像头与AI、音频结合,配备专门镜片;

2、虚拟全息成像的技术,未来可以进一步观察是否会和手机绑定融合。

在半年报发布当日,有券商下调了明月镜片的盈利预测。8月22日,东吴证券研报表示,2024以来,消费大环境承压,下调明月镜片2024年~2026年归母净利润从1.8亿元、2.1亿元、2.5亿元至1.76亿元、1.95亿元、2.14亿元。

(全球市值研究机构深水财经社独家发布,转载引用请注明出处)

本文作者可以追加内容哦 !