市内免税店出新政,从国庆节开始施行。

重点包括:

1、此前市内免税店分为面向中国籍旅客的外汇商品免税店(即中出服和港中旅的13家入境市内店)和针对外籍人士的出境市内免税店(即中免的6家出境市内店)。此次政策统一了市内免税店均为出境市内免税店,面向客群是将于60日内出境的国内外游客。

2、除了已有的13+6家市内店以外,还将在广州、成都、深圳、天津、武汉、西安、长沙、福州这8个城市各设立1家市内免税店。相当于全国一共将有27家免税店。

3、旅客在市内店购买不限额度,但必须在出境时提走。

作为促消费的政策之一,利好的是免税牌照的企业,以及新增的这8个地区的百货运营方,有可能通过合作的方式参与市内店。

在文章的开头,我还是想再重复一遍行业分析的思路。

在面对一个陌生的行业之前,最先要了解的应该是这个行业的技术,包括被淘汰的技术及淘汰原因,现在的技术,未来的可能的技术发展方向,尤其是TMT行业这种技术更新迭代很快的行业,因为技术的变化往往伴随着一批新公司的崛起和一批目前很辉煌的公司倒下,因此不得不关注。对于免税行业来说,可以将商业模式当成它的技术,我们要搞清楚免税行业是免什么税?会不会一直有免税?免税未来会是什么形式?

其次是了解这个行业的政策,可以是宏观政策,例如货币政策等影响整体市场的政策,也可以是产业政策,例如免税行业相关的政策。

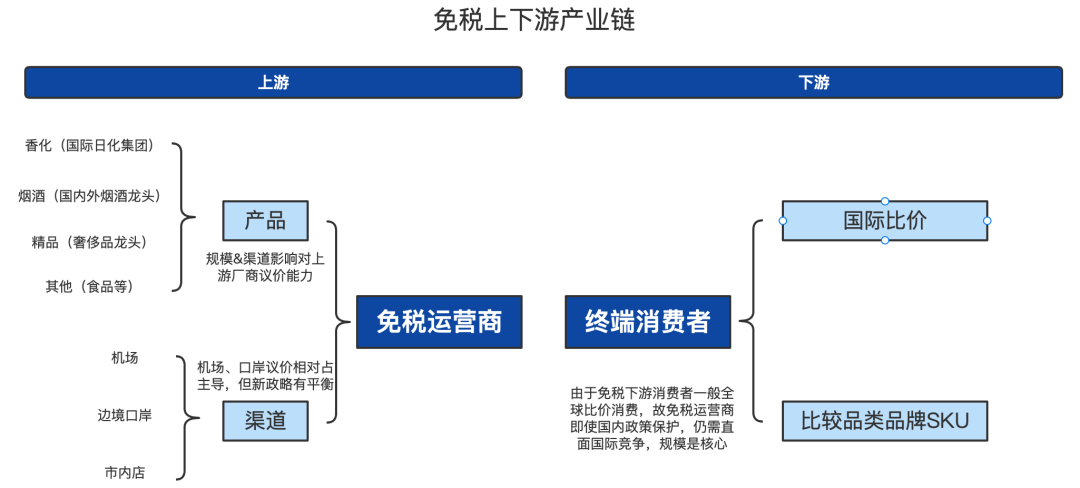

接着就是搞清楚这个行业的产业链和价值链,产业链是为了搞清楚行业的上下游是谁,价值链解决的是谁在产业链上的话语权更强,要注意产业链和价值链都是会变化的。

最后就是市场相关的内容,例如市场规模和市场需求,这决定盈利天花板和增长率;市场集中度和市场份额决定了竞争程度;是否有龙头公司,龙头公司的经营特点等等。

以上4个方面是我个人积累的一些经验,如果把这些内容能搞清楚,我们对这个行业就有了一个初步的印象。

如果你觉得没有继续研究的价值,那么研究就可以到此为止了,如果你觉得这个行业有增长前景,你觉得这个行业有值得投资的公司,又或者是单纯的对这个行业感兴趣,后面就可以通过不断地跟踪行业变化以及不断地去研究分析这个行业内的典型公司,从而把这个行业的每一个细节都尽可能地摸透。

接下来我们就正式开始对免税行业的分析。

2/ 免税行业做的什么生意?

我相信很多人都去过免税店,就算没去过也听过了。那我们知不知道为什么要给消费者免税,免税到底是免什么税呢?我们先来搞清楚这个问题。

世界上第一个免税店出现在1947年爱尔兰的香农机场,当时欧洲飞往美国的飞机都得去香农机场加油,乘客必须下机进入候机楼休息,有一个叫brendan o'regan的爱尔兰商人发现了商机,推动爱尔兰政府于1947年3月18日通过《机场免征关税法》,在香农机场建立首家免税店。

为国纳税是每个公民的义务,但是外国人只是短暂停留,没有到享受这个国家的给他的权益,所以不纳税也说得过去。免税店设立之初就是为了给这部分入境的外国人卖东西,虽然税收得少了,但是销量上去了呀,而且售价减成本的那部分利润还是赚了,谁又会嫌钱多呢?

所以免税店最初设立的目的就是为了吸引外国人在本国消费,只要税制还存在,我相信免税店就会一直存在下去。

但是很多朋友估计会有疑问,为什么我国的免税店里面消费的都是中国人?

可能你在网上能搜到很多听上去很正式原因,比如鼓励消费,消费回流之类的,但是其实可能背后的原因就是没办法,与其让出境的国人在国外消费,让某个国家赚钱,还不如自己赚呢,而免税产业就是将国人消费留在国内的工具。

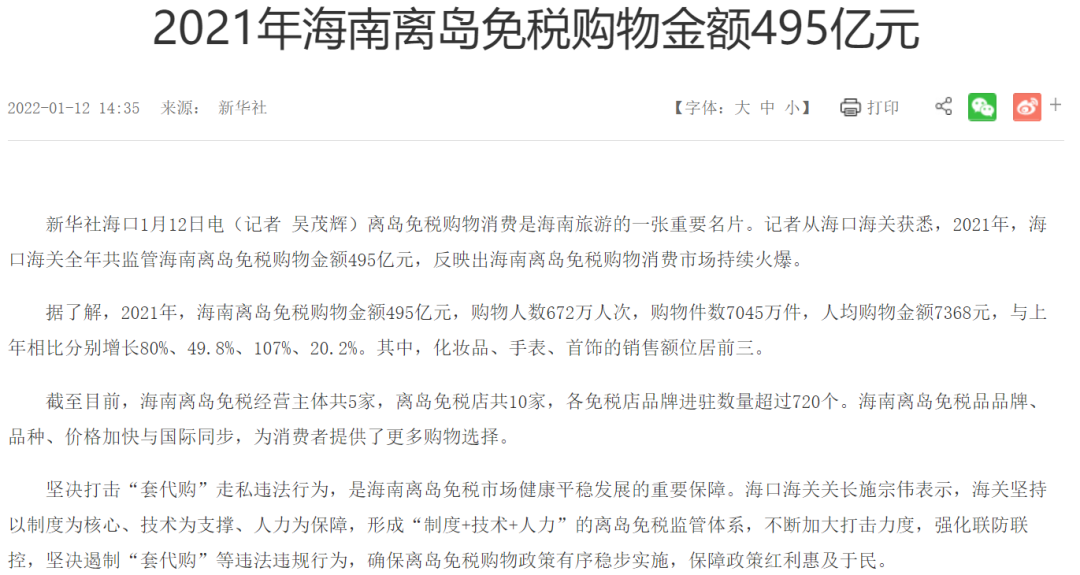

根据世界免税协会数据,2019年,中国人消费了全球40%的免税品,其中境外购买免税品整体规模超1800亿元。但是即使是到了2021年,海南的离岛免税额才500亿元。

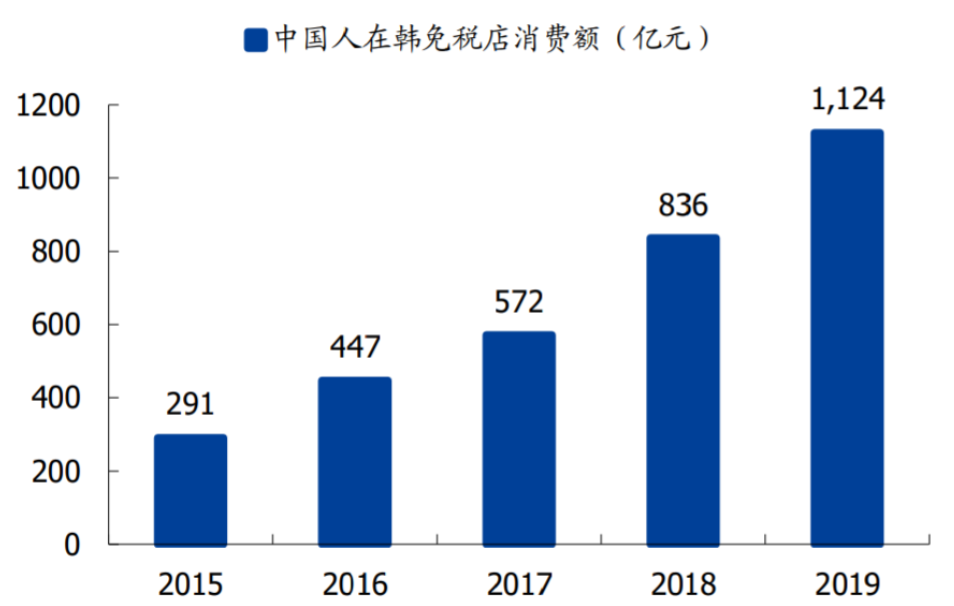

中国人境外免税消费中近半流入韩国,中国人贡献韩国免税销售额半壁江山。根据韩国关税厅数据,疫情前的2018年,中国人在韩免税店消费达到836亿元人民币,占韩国免税店销售总额的73.42%。疫情后中国代购成为韩国免税的消费主力军,2020年中国消费者为韩国免税店贡献93%销售额。

现在我们必须承认的一个客观事实就是中国人在高端香化和奢侈品消费倾向上,国货还是和海外一些品牌有差距,既然从货源上还暂时拦不住国人喜欢境外商品,但是与其让中国人去韩国买欧美等国家的商品,让韩国这个中间商赚差价,还不如让我们自己卖呢。这种消费的“转移”自然要比“挖掘”国内消费更加容易,也更快见效。

事实也是这样,我们也在不断提高免税购买额度,在2020年7月1日起,离岛(海南岛)免税额度从每人每年3万元提升至每人每年10万元。

但是只允许买还不够呀,还得让消费者愿意买才行。免税品到底免了什么税,价格有多便宜都是我们要搞清楚的内容。

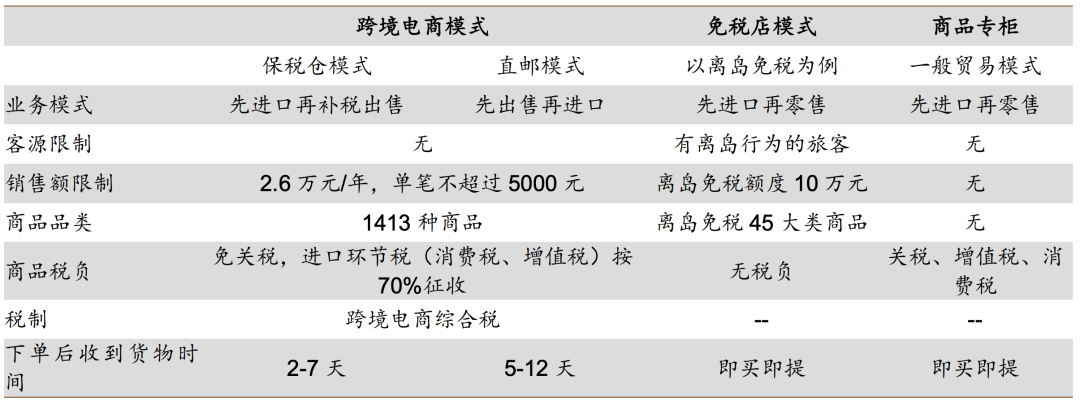

免税品天然具有价格优势:进口商品走传统有税渠道需要缴纳进口环节三税,我国目前关税税率为 0%-35%,增值税率为 3%-17%,另外还征收 3%-56%的消费税。比如高级香化综合税率是35%-40%,箱包是20-24%,烟酒在50%以上。跨境电商渠道免征关税、消费税和增值税按照70%征收,而免税品免征进口环节三税。虽然免掉了进口环节三税,但是免税运营商还需要交特许经营费,经营离境免税业务企业需按免税商品销售收入的1%,经营离岛免税业务企业需按免税商品销售收入的4%,向国家上缴特许经营费。

考虑税费成本之后,免税商品相对于专柜商品就已经有了天然20%左右的价格优势,除此之外,免税运营商还会在保持一定利润的前提下调节价格,例如韩国免税店的给代购的返点很高,所以韩国免税店的利润率都很低。但是总的来说,免税商品相对于专柜商品是有绝对的价格优势。

至于免税与跨境电商相比,考虑到免税店的运营租金成本相对较高,免税店部分商品相比跨境电商有一定优势,但是价差并不显著,在电商搞活动促销时甚至价格还没有优势。不过跨境电商有一定的假货风险,购物体验感没有线下好,而免税店大多是公司统一向品牌供应商直接采购,商品质量有保证,此外免税业务兼具旅游属性,游客的消费意愿更高,这也将免税店和跨境电商的目标人群分开。话虽如此,但跨境电商的发展也是我们研究免税行业时需要关注的一个风险点。

在知道了这些背景之后,我们就能理解我国免税行业高速增长的底层逻辑就是承接了海外消费回流的需求,当然也不排除因为优惠力度大,刺激了一部分额外的消费需求。因为国人海外消费额度之大,所以免税行业的实际增速和想象空间都还不错,这也是为什么都是从供应商进货,然后加价卖给消费者,而免税行业就比商超零售行业估值高得多的原因。

3/ 政策对免税行业是什么态度?

消费是一切生产活动的最终目的,又是支撑经济增长的首要力量,前文也说了,国人在全世界的免税消费额与我国的免税市场规模是严重不匹配的,我们就要改变这种不平衡。

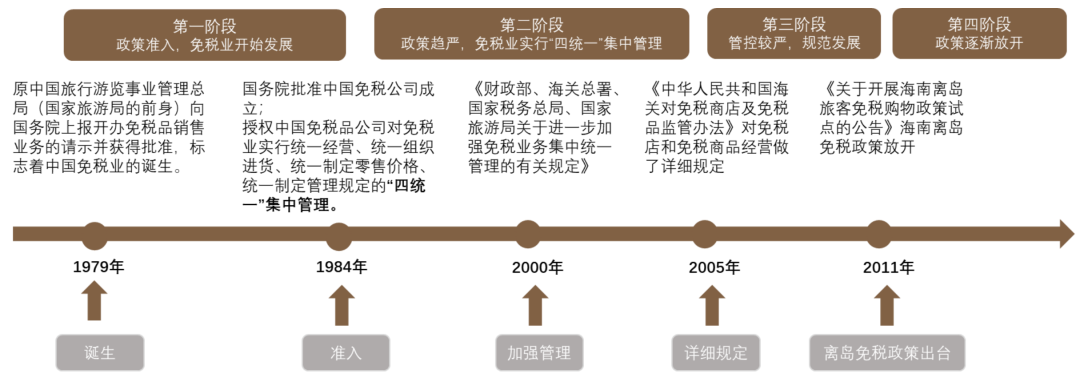

我国免税业发展政策导向性很明显,就是不断放宽,从最开始的政策准入到后面的开放离岛免税,都是为了促进消费,把消费留在国内。

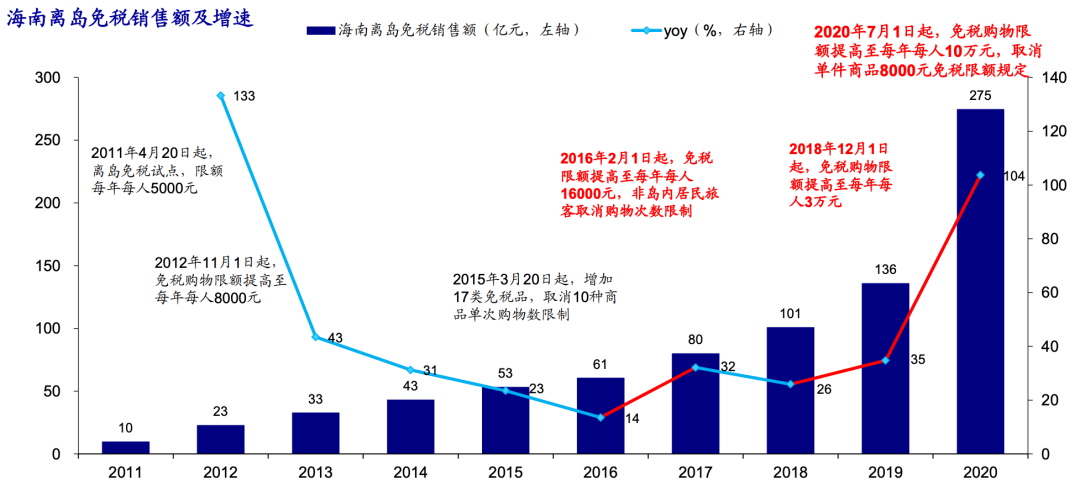

离岛免税政策的助力更是让我国的免税行业越做越大。从2011年试点时每人每年额度5000元,到2020年额度提升至10万元,都伴随着离岛免税销售额增长提速。

至于未来政策会怎么走,我没那本事预测,但是有一些是我们值得关注的内容。

最直观的就是,我们要关注免税政策或者海南自贸港的一些变化,举个例子,离岛免税额度进一步提升可以让消费者买得更多,海南建一座大型游乐场也会吸引更多的游客。

还有一个很有想象空间的就是市内免税店,我国目前免税店消费主体是口岸(如机场)和离岛(海南岛)免税店,而市内免税店的顾客对象主要为国外或港澳台旅客,我国市内免税店销售额占比只有整体的1%左右。对比韩国,韩国的市内免税店数量占比接近一半,而且所面向的对象不仅包括外国人,还包括即将出境的本国人。市内免税店相比离境/离岛免税店最大的优点就是方便,这包括离家的距离近和购物时间充裕,不用急着赶飞机,也不占用旅游时间。

虽然我国的市内免税店和韩国相比还有很大的差距,但是差距大意味着空间大嘛,虽然我觉得这个填补差距的时间会很长,但是有希望还是好的。

4/ 免税产业链谁挣钱?

前文我们对免税行业进行了一通分析,但是免税产业链到底谁挣钱,我们进行投资时又该怎么选择呢?

我们先来看免税产业链。

免税产业链的上游是品牌供应商和机场等渠道。免税店销售的产品包括香化、烟酒、精品等品类,其中香化类产品占比最大。全球三大化妆品集团雅诗兰黛、欧莱雅及宝洁集团都是海外市场的大牛股,正是由于其产品的销量有保证,而且可以通过产品提价来保持一定的增速,因此在海外市场的估值也给得很高,这种公司放在A股就是妥妥的白马股,不过很可惜,我们大部分人投资这些公司还是不太方便,而且海外公司跟踪研究的难度也相对更大。

机场、口岸等渠道提供商由于天生具有优质的旅客资源,因此相对于免税运营商具有较高的议价能力,这些渠道都采取保底+提成的模式,大部分扣点率都超过40%,也就是说免税店销售1000元的商品,机场直接就提成400元以上。从疫情前中国中免的净利率来看,三亚离岛免税的净利率最高15%,而机场免税的净利率只有5%-7%左右。可以看出渠道就是躺着收租赚钱,特别是上海机场这种境外旅客占比高的机场,在以前也是市场上亮眼的明星,然而谁也没想到2020年会有疫情,境外出行几乎消失,上海机场也不得不与中国中免签订了减租协议。不过现在来看,似乎对疫情好转的预期已经在提前在股价上反映了。

中游就是免税运营商了,免税运营商也类似于终端零售,赚个销售差价,不过好在行业的增速还不错,日子还过得可以。我国免税业务必须持牌经营,当前我国共有7家免税持牌商,而中国中免是绝对的龙头,市场份额占比超过90%。

在离岛免税方面,截至2021年底,共有中免、海旅投、海控、中出服、深免5家运营商经营10家免税店,2021年综合来看中免份额略超90%。在机场免税方面,我国北上广四个一线机场的免税经营权均由中免包揽。在市内免税方面,截至2021年底中免、中出服分别拥有5家、12家市内免税店。总的来说,中国中免是免税运营商妥妥的龙头了。

5/ 市场空间有多大?

前面的分析都是基于免税行业的现状分析,我们还是要看看未来的市场空间如何。

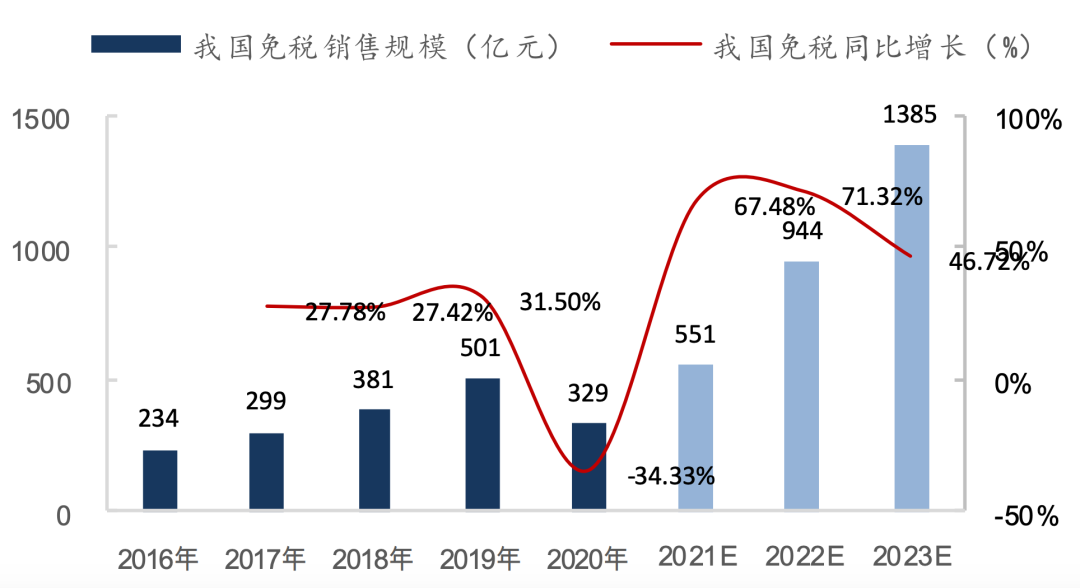

对于免税行业的增速,我看了一些研报,近5年的预测增速在20~40%之间,算得上是一个增速不错的行业。

还有一个很多研报都喜欢引用的就是弗若斯特沙利文的预测数据,弗若斯特沙利文预计 2022 年和2023年我国免税市场销售额将达到944亿元和1385亿元,同比增速分别达 67.48%和 46.7%。

但是这个数字预测得准不准,我持怀疑态度,主要是影响因素太多了,例如疫情反复的风险,我们要经常做好跟踪吧,例如海南旅客数量等。

另外我还想引用一段特殊的预测,2020年底,海南省委书记接受杨澜采访时提到,希望2022年海南离岛免税份额可以占到中国人免税消费总额的10%,即1000亿元左右。同时他也期望这一比例可以在2030年提升至50%,以中国人境外消费1.5万亿元为基础,即7000-8000亿元左右。实际上,在2021年,海南免税销售额为600亿,我们假设2030年有7000亿,年化增速是31%出头。

在正常情况下,免税行业近几年行业的增速估计还是不错的,也是一个高增长行业。

前面我们也提到了,目前免税行业市场份额一家独大,从目前的发展情况来看,牌照放开是趋势,不过从韩国的经验来看,由于龙头公司的规模优势和运营能力,成本反而还更小,小规模的免税店很难逆袭成功,最终会形成龙头公司吃肉,其他小公司喝汤的局面。

至于开放国门后的面对的国际竞争,我倒觉得可能性不大,前文花了很长的篇幅讲到的消费回流的背景可别忘了,即使是韩国免税店,它早期的发展也是靠本国人贡献的,而免税运营商的竞争核心是规模,规模越大,向供应商的拿货价就越低,价格竞争优势就越大,从而又使得公司规模变大,长期来看,海南取代韩国成为亚洲免税消费中心也不是没有可能。

文章好像大部分内容都是在讲免税行业好的地方,这里就再提两个风险点吧,如果以后真的遇到了就要小心了。一个就是预期打得太满的风险,现在市场上对政策和行业增速的预期其实挺乐观的,如果一旦不及预期,可能会狠狠的杀估值。另一个就是文中对免税行业市场竞争激烈程度比较乐观,这也是要注意的一个风险点。

#市内免税店迎扩容,市场影响几何?#

$中国中免(SH601888)$ $王府井(SH600859)$ $中国中免(HK|01880)$

本文作者可以追加内容哦 !